第3回 他の課税文書との区別

第17号文書の勘所 印紙税の基本や誤解が生じやすい点を弁護士が易しく解説

更新日:2023/11/24

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の山田重則 氏が易しく解説します。今回は、第17号文書の勘所と題し、その第3回として、第17号文書と他の課税文書との区別が問題になる場合について解説します。

1 はじめに

第17号文書とは、金銭又は有価証券の受取書のことをいいます。取引の際に金銭の授受が発生することはよくあることです。しかし、取引の内容や文書の内容によっては、第17号文書以外の課税文書にあたる場合もあります。第17号文書なのか、それ以外の課税文書なのかによって、印紙税の税率や非課税規定の内容も変わってきますので、これらを正確に区別する必要があります。

そこで、今回は、第17号文書と他の課税文書との区別が問題になる場合について解説します。

2 第14号文書と第17号文書との区別

第14号文書とは、金銭又は有価証券の「寄託」に関する契約書のことをいいます。そして、「寄託」とは、当事者の一方が相手方から寄託物を受領し、これを相手方のために保管することをいいます。したがって、当事者の一方が相手方から金銭を受領し、これを相手方のために保管することを約した場合には、その文書は第14号文書にあたります。たとえば、金融機関が預金として金銭の受け入れをした場合、文書上、その旨が記載されている場合には、そのような文書は、第14号文書にあたります。

寄託物が金銭の場合、第14号文書も第17号文書も、一方が相手方から金銭を受領するという点では同じです。両者は、一方が相手方のために金銭を保管する目的で金銭を受領したかどうかによって区別されるといえます。

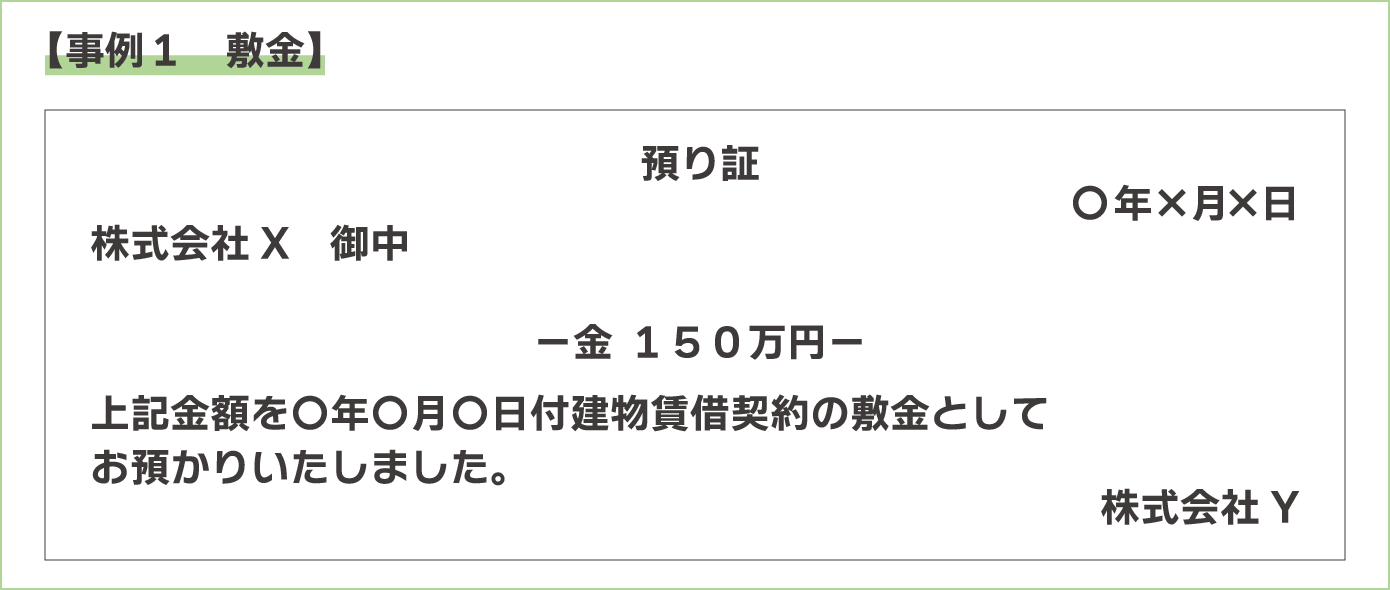

事例1では、建物賃貸借契約の敷金として、一方が相手方から150万円を預かった旨が記載されています。「受け取った」ではなく、「預かった」旨が記載されていることからすると、「寄託」にあたるように思われるかもしれません。

しかし、「敷金」とは、賃借人の賃料等の債務を担保する目的で賃借人から賃貸人に交付される金銭であり(民法622条の2)、賃貸人は賃借人のために敷金を保管しているわけではありません。

したがって、敷金の預り証は、第14号文書ではなく、第17号文書にあたります(印紙税法基本通達第14号文書3)。そして、敷金は、賃貸借終了後に賃借人の債務の額を控除した上で返還されることになるため、「売上代金」にはあたりません。よって、敷金の預り証は、第17号の2文書として、敷金の金額に関わらず、印紙税は200円となります。

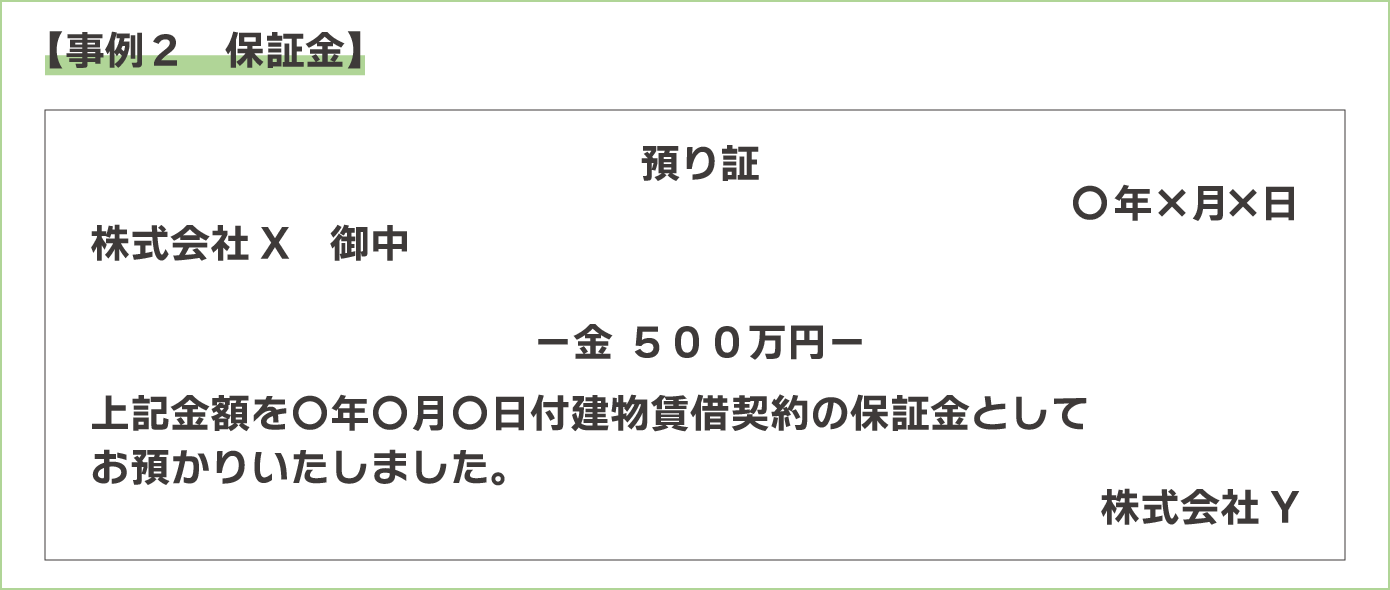

事例2では、建物賃貸借契約の保証金として、一方が相手方から500万円を預かった旨が記載されています。もっとも、保証金の交付があった場合、敷金と同様、賃貸人は賃借人のために保証金を保管しているわけではありません。

したがって、保証金の預り証もまた、第14号文書ではなく、第17号文書にあたります。そして、保証金の預り証が第17号の1文書なのか、それとも、第17号の2文書なのかは、保証金が返還されることになっているかどうかによって決まります。

たとえば、建物賃貸借契約において、「保証金500万円のうち、その20%相当額は返還しないものとする」旨が定められている場合、500万円の20%相当額の100万円は、返還されることはありません。この100万円は、賃借権の設定の対価として支払われているといえるため、「売上代金」にあたります。そして、受領した金額の一部にでも売上代金が含まれている場合には、その文書は第17号の1文書にあたります(第17号文書の勘所 第2回第17号文書の種類と要件)。

この当事者間においては、建物賃貸借契約の定めにより、500万円のうち100万円が返還されない金額であることが明らかです(印紙税法基本通達24条(9))。また、500万円のうち100万円は売上代金の金額、残りの400万円は売上代金ではない金額に区分することもできます(印紙税法基本通達24条(4))。よって、この預かり証の記載金額は、100万円となります。

3 所属の決定

ある文書が複数の課税文書にあたる場合、いずれか1つの課税文書として取り扱う必要があります。これを「所属の決定」といいます。第17号文書の所属の決定に関するルールを整理すると、以下のとおりです(印紙税法基本通達第11条(1)(2)(4)(7)(8)(9)(12))。

① ある文書が第1号文書又は第2号文書と第17号文書にあたる場合は、下記②の場合を除き、第1号文書又は第2号文書に所属が決定します。

② 100万円を超える売上代金の記載があり、これが第1号文書若しくは第2号文書の契約金額を超える場合又は第1号文書若しくは第2号文書の契約金額の記載がない場合は、第17号の1文書に所属が決定します。

③ ある文書が第3号文書から第16号文書までのいずれかの文書と第17号文書にあたる場合は、100万円を超える売上代金の記載がある場合は、第17号の1文書に所属が決定し、そうでない場合は、第3号文書から第16号文書までのいずれかの文書に所属が決定します。

④ ある文書が第17号文書と第18号文書、第19号文書又は第20号文書にあたる場合は、下記⑤の場合を除き、第18号文書、第19号文書又は第20号文書に所属が決定します。

⑤ 100万円を超える売上代金の記載があり、これが第19号文書又は第20号文書にもあたる場合は、第17号の1文書に所属が決定します。

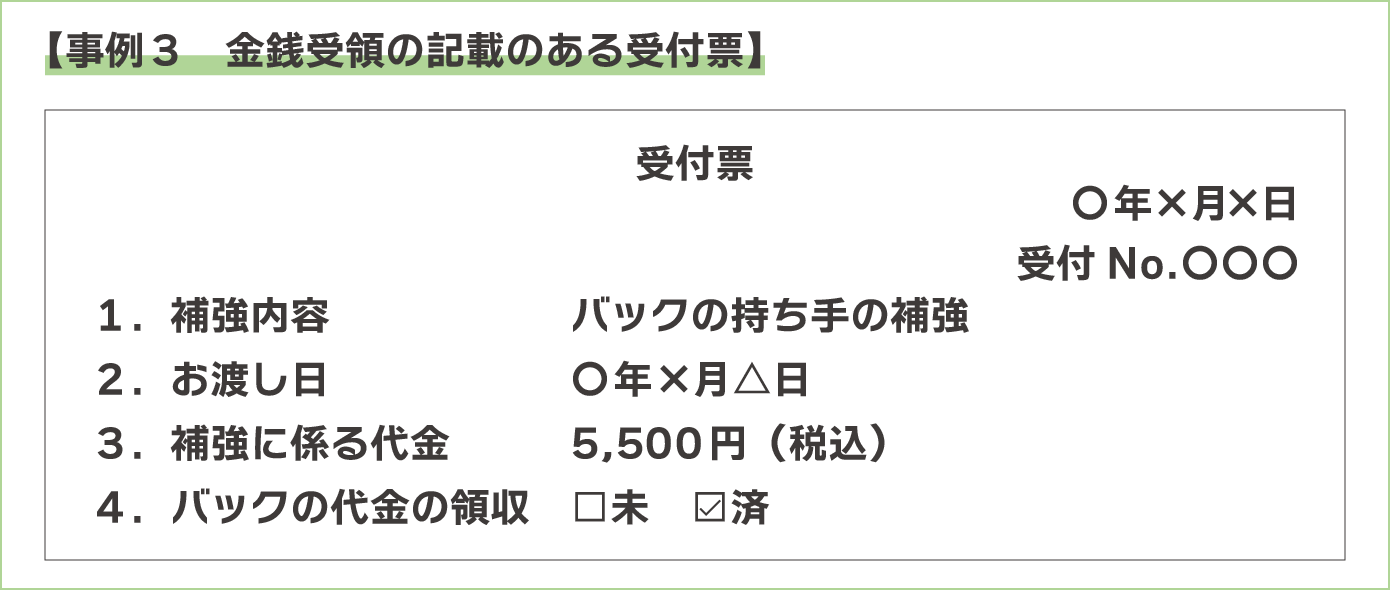

この受付票は、バックを購入した顧客から、バックの持ち手の補強を受け付けた際、店舗がレジで発行をしている文書とします。バックの購入とバックの持ち手の補強の受付が同時の場合には、顧客がその希望によっては最後にまとめて精算ができるよう、「□未」という欄が設けられています。バックの代金の精算後に持ち手の補強を受け付けた場合、顧客に対し、既にバックの代金は受領済みであることを示すため、「□済」という欄が設けられています。

物品の補修、補強あるいは加工は、一般に請負にあたります。お渡し日や代金といった第2号文書の重要な事項の記載もあるため、この受付票は、請負に関する契約書として、第2号文書にあたります。このように、契約当事者の一方が作成した文書であっても「契約書」にあたることがあるため、注意を要します(第2号文書の勘所 第3回一方当事者の作成する請負契約書)。

そして、この文書には、バックの代金を既に受領した旨が記載されているため、売上代金の受取書として、第17号の1文書にもあたります。

この文書は、第2号文書と第17号の1文書という2つ以上の課税文書にあたるため、所属の決定が問題になります。上記の所属の決定のルールに照らすと、この文書は第2号文書に所属が決定します。

この文書は、請負に関する契約書(第2号文書)にあたるため、その契約金額は請負代金である5500円となります。第2号文書では、本来、1万円未満の契約金額が記載された場合は、非課税規定の適用により非課税となります。

しかし、所属の決定によって、第2号文書に所属が決定した場合には、原則として、この非課税規定の適用はないため、注意を要します(印紙税法別表第一課税物件表 第2号文書非課税物件の欄)。例外的に、第2号文書の契約金額が1万円未満であり、かつ、第17号文書の受取金額が5万円未満であることが記載されている等の場合は、非課税規定の適用があります(印紙税法基本通達第33条)。

この受付票では、第17号文書の受取金額が5万円未満であることが記載されているわけではないため、原則通り、非課税規定の適用はありません。よって、請負代金は1万円未満であるものの、課税文書にあたり、1通200円の印紙が必要になります。

4 まとめ

第14号文書と第17号文書は、金銭の受領という点では同一であるため、両者を区別する必要があります。また、金銭の授受は様々な場面で生じるため、ある文書が第17号文書とそれ以外の文書の両方にあたる場合もあり、その場合、所属の決定が問題となります。最後の事例で解説したとおり、第17号文書にもあたるために、第2号文書の非課税規定の適用が受けられなくなるという事態も起こりえます。いずれについても十分な注意が必要といえるでしょう。

弁護士

鳥飼総合法律事務所所属。

一橋大学法学部卒業、早稲田大学大学院法務研究科修了。

印紙税相談室に所属し、企業等からの印紙税の相談対応や社内研修の実施など、印紙税に関する幅広い業務を行う。

新日本法規出版株式会社・鳥飼コンサルティンググループ主催の印紙税検定<中級篇>、弁護士ドットコムオンラインセミナー「弁護士が知っておくべき印紙税のポイント」にて講師を務める。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/