これって課税文書?-文書のタイトルに惑わされないために 第2回「請書、通知書に印紙が必要な場合」

更新日:2021/08/06

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の沼野友香 氏と山田重則 氏が易しく解説します。

印紙税の課否判断に際し、文書のタイトルに惑わされ、その判断を誤るケースがよく見受けられます。そこで、この連載では、「文書のタイトルに惑わされない」判断をするために、特に間違えやすいケースについて解説をしていきます。

その第2回として、今回は、文書のタイトルが「〇〇請書」、「〇〇通知書」となっている文書について解説します。

1 「〇〇請書」という文書について

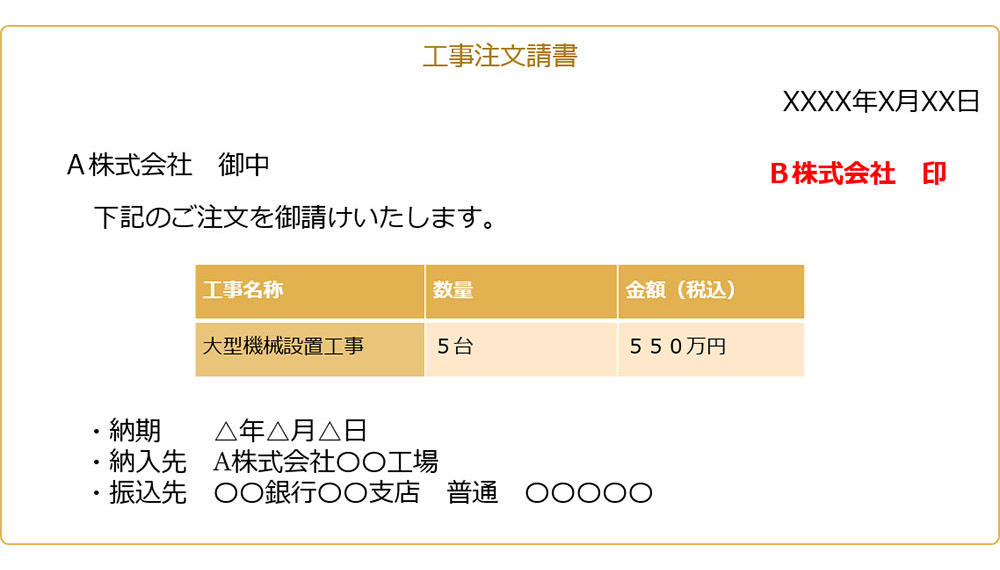

次の文書は、課税文書にあたるでしょうか。

この文書は「大型機械設置工事」に関する文書ですので、「請負に関する契約書」(第2号文書)にあたらないか検討する必要があります。

この文書で特徴的なのは、この文書は「B株式会社」という当事者の一方のみが作成しているという点です。「契約書」とは、一般的には契約当事者の双方が署名、押印する文書をいいます。この文書には、「B株式会社」の押印はありますが、「A株式会社」の押印はありませんので、「契約書」にあたるかどうかが問題となります。

印紙税法上は、「契約書」とは、次のように定義されています(下線部を付した部分が重要です。)。

【印紙税法別表第1 課税物件表の適用に関する通則5】

「契約書」とは、契約証書、協定書、約定書その他名称のいかんを問わず、契約(その予約を含む。以下同じ。)の成立もしくは更改または契約内容の変更もしくは補充の事実(以下「契約の成立等」という。)を証すべき文書をいい、念書、請書、その他契約の当事者の一方のみが作成する文書または契約の当事者の全部もしくは一部の署名を欠く文書で、当事者間の了解または商慣習に基づき契約の成立等を証することとされているものを含む

上記の下線部によれば、印紙税法上の「契約書」には、契約当事者の一方のみが作成した文書についても含まれることが分かります。

このように、印紙税法上の「契約書」には、一般的に考えられている契約書よりも広い文書が含まれます。ただし、下線部の末尾から明らかなように、あくまで「…契約の成立等を証することとされているもの」、つまり、契約当事者の契約(合意)の成立を証明することができる文書であるといえる必要があります。

そこで、契約当事者の一方のみが作成した文書のうちどのような文書が契約の成立を証明することができる文書にあたるのかという点が問題となります。そもそも「契約」とは、一方当事者の「申込」とそれに対する他方当事者の「承諾」によって成立します。そこで、一方当事者の申込を他方当事者が承諾したという事実が読み取れる文書については、契約の成立を証明することができるため、「契約書」にあたると考えられています。具体的には、「合意した」、「承諾した」、「請けた」、「引き受けた」といった文言が記載されている場合には、通常は一方当事者の申込を他方当事者が承諾したという事実が読み取れるため、実務上は、「契約書」にあたると考えられています。

ここで先の文書を見てみますと、文書の表題が「請書」となっており、また、「下記のご注文を御請けいたします」との文言も記載されています。そのため、この文書はA株式会社からの注文(申込)をB株式会社が請けた(承諾)ことが読み取れますので、「契約書」にあたります。また、この文書には、「大型機械設置工事」(請負の内容)や「550万円」(契約金額)といった第2号文書の「重要な事項」の記載もあります。よって、この工事注文請書は、「請負に関する契約書」(第2号文書)にあたります。契約金額は550万円となりますので、印紙は1万円となります。

2 「〇〇通知書」という文書について

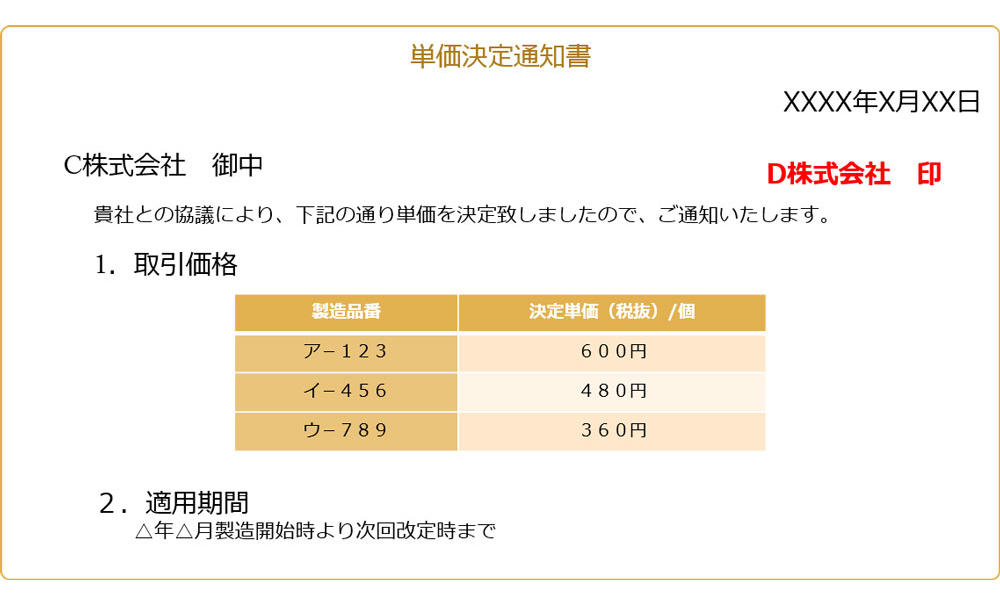

次の文書は課税文書にあたるでしょうか。

この文書は物品の製造に関する文書ですので、「請負に関する契約書」(第2号文書)にあたる可能性があります。また、この文書は両当事者間で継続的になされる物品の製造に関する取引の「単価」を定めるものであるため、「継続的取引の基本となる契約書」(第7号文書)にあたる可能性もあります。ただ、この文書は先の「〇〇請書」と同様に、契約当事者の一方であるD株式会社の押印しかありません。そこで、このような契約当事者の一方のみが作成した文書が「契約書」にあたるかが問題となります。

考え方としては先ほどの場合と同様であり、「契約の成立を証明することができる文書にあたるのか」という視点から検討をする必要があります。そして、実務上は、次のいずれかに該当する「単価決定通知書」は、契約の成立を証明することができる文書にあたるため、「契約書」として扱われています。

① 当該文書に当事者双方の署名又は押印のあるもの。

② 当該文書に「見積単価」及び「決定単価」、「申込単価」及び「決定単価」又は「見積No」等の記載があることにより、当事者間で協議の上単価を決定したと認められるもの。

③ 委託先から見積書等として提出された文書に、決定した単価等を記載して当該委託先に交付するもの。

④ 当該文書に「契約単価」、「協定単価」又は「契約納入単価」等通常契約の成立事実を証すべき文言の記載があるもの。

⑤ 当事者間で協議した上決定した単価を、当該文書により通知することが基本契約書等に記載されているもの。

※ただし、②~⑤に該当する場合であっても、契約の相手方当事者が別途、「承諾書」等の契約の成立の事実を証明する文書を作成することが明らかにされている場合は、「契約書」にはあたりません。

ここで先の文書を見てみますと、「貴社との協議により、下記の通り単価を決定致しました」、「決定単価」との文言が記載されています。この文書は上記②にあたるため、「契約書」となります。

そして、この文書には「単価」が定められており、これは「請負に関する契約書」(第2号文書)と「継続的取引の基本となる契約書」(第7号文書)の「重要な事項」である「単価」にあたります。そのため、いわゆる「所属の決定」が問題となりますが、この文書には発注個数の記載がなく、請負代金(契約金額)の記載がありませんので、「継続的取引の基本となる契約書」(第7号文書)に所属が決定されます(印紙税法基本通達11条(3))。印紙は4000円です。

3 まとめ

今回は、契約当事者の一方のみが作成する文書について解説をしました。過去の税務調査においても「伝票」や「お客様控え」といった契約当事者の一方のみが作成する文書について多額の過怠税が課された事案が報道されています(「これって課税文書?-過去の新聞報道を題材に- 第2回「契約書」「第2号文書」とは」 ご参照)。

文書の表題が「契約書」となっていなくても印紙税法上の「契約書」にあたる場合があること、また、契約当事者双方の署名、押印は印紙税法上の「契約書」にあたるための必須の要件ではないことについては十分に理解しておく必要があります。

弁護士

鳥飼総合法律事務所所属。

一橋大学法学部卒業、早稲田大学大学院法務研究科修了。

印紙税相談室に所属し、企業等からの印紙税の相談対応や社内研修の実施など、印紙税に関する幅広い業務を行う。

新日本法規出版株式会社・鳥飼コンサルティンググループ主催の印紙税検定<中級篇>、弁護士ドットコムオンラインセミナー「弁護士が知っておくべき印紙税のポイント」にて講師を務める。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/