第2回 土地の賃貸借契約書の留意点

第1号文書の勘所 印紙税の基本や誤解が生じやすい点を弁護士が易しく解説

更新日:2024/05/24

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の山田重則 氏が易しく解説します。今回は、第1号文書の勘所と題し、その第2回として、土地の賃貸借契約書の留意点を解説します。

1 はじめに

土地の賃貸借契約書は、「地上権又は土地の賃借権の設定又は譲渡に関する契約書」にあたるため、第1号の2文書にあたります。このように、土地の賃貸借契約書が第1号の2文書にあたることそれ自体は単純です。しかし、その契約金額や所属の決定、納税義務者の判断をする上では多くの注意点があります。そこで、今回は、土地の賃貸借契約書を題材として、その印紙税の判断をする上での留意点を解説します。

2 第1号の2文書の契約金額

第1号の2文書の契約金額は、地上権又は土地の賃借権の「設定又は譲渡の対価たる金額」をいいます(印紙税法基本通達23条(2))。

まず、賃貸料はこの金額にはあたりません。賃貸料は、土地の「使用」の対価であって、賃借権等の「設定」や「譲渡」の対価ではないからです。

また、後日返還されることが予定されている保証金、敷金等もこの金額にはあたりません。後日返還されることが予定されているのであれば、そもそも「対価」とはいえないからです。他方で、後日返還されることが予定されていない権利金等は、賃借権等の「設定」の対価といえます。

以上の点を以下の事例で確認します(説明のため、あえて簡略化しています)。

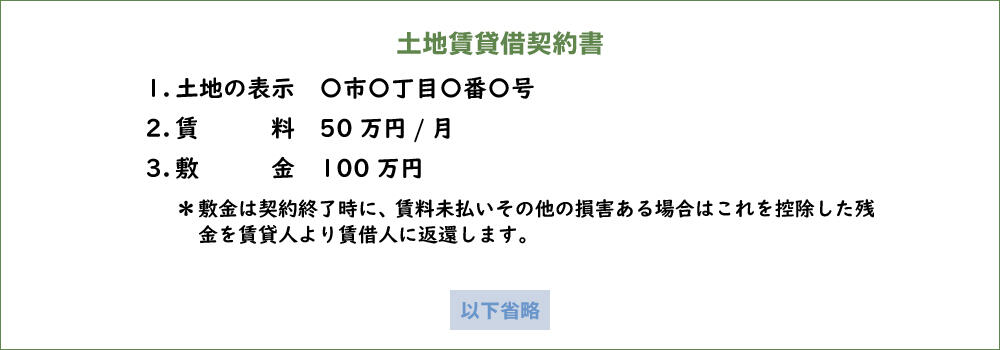

【事例1 土地賃貸借契約書①】

この土地賃貸借契約書は、土地の賃借権の設定に関する契約書であるため、第1号の2文書にあたります。第1号の2文書は、契約金額に応じて印紙税額が変わるため、契約金額の確認をする必要があります。この文書には、賃料として月々50万円、敷金として100万円という2つの金額の記載があるため、これらが契約金額にあたらないか検討する必要があります。

しかし、上記のとおり、第1号の2文書の契約金額とは、土地の賃借権の「設定又は譲渡に関する契約書」であり、賃料や後日返還されることが予定されている敷金等はこれにあたりません。

したがって、事例1の土地賃貸借契約書は、一見すると、いくつか金額が記載されていますが、結論としては、契約金額の記載のない文書となります(印紙代は200円)。

3 第1号の2文書の所属の決定

ある文書が複数の号の課税文書にあたる場合には、どの課税文書として取り扱うのか判断する必要があります。これが「所属の決定」という問題です。

土地の賃貸借契約を交わす際、その契約書に契約時に受領した金銭を記載することがあります。金銭の受取書は、第17号文書にあたります。この場合、土地の賃貸借契約書は、第1号の2文書と第17号文書という複数の課税文書にあたるため、「所属の決定」が問題となります。

第1号の2文書と第17号文書の所属の決定に関するルールを整理すると、以下の通りです。

【第1号の2文書と第17号文書の所属の決定】

- ①売上代金の受取金額が100万円を超え、かつ、②それが土地の賃借権の設定に関する契約金額を超えている場合は、第17号の1文書になる。

- ①売上代金の受取金額が100万円を超え、かつ、②土地の賃借権の設定に関する契約金額の記載がない場合は、第17号の1文書になる。

- 上記1と2以外の場合は、第1号の2文書になる。

第17号文書は、「売上代金」としての金銭を受け取った場合の第17号の1文書と、そうではない場合の第17号の2文書に分かれます。そして、「売上代金」には、後日返還されることが予定されていない金銭があたる一方、後日返還されることが予定されている金銭はこれにはあたりません。

このように、後日返還されることが予定されていない権利金等は第1号の2文書の契約金額にも「売上代金」にもあたる一方で、後日返還されることが予定されている保証金、敷金等はそのいずれにもあたらない、ということになります。なお、賃料は上記のとおり、第1号の2文書の契約金額にはあたりませんが、使用の対価ではあるため、「売上代金」にあたります。

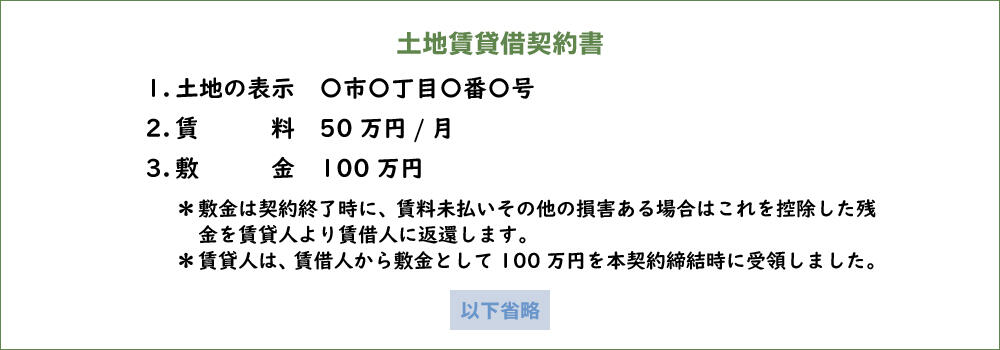

【事例2 土地賃貸借契約書②】

この土地賃貸借契約書には敷金として100万円を受領した旨が記載されているため、第1号の2文書と第17号文書との所属の決定が問題となります。

しかし、先ほどの所属の決定のルールに照らすと、敷金は後日返還されることが予定されている金銭であり、そもそも売上代金ではないため、上記ルールの1や2は問題となりません。

したがって、この文書は、第1号の2文書に所属することが決定します。

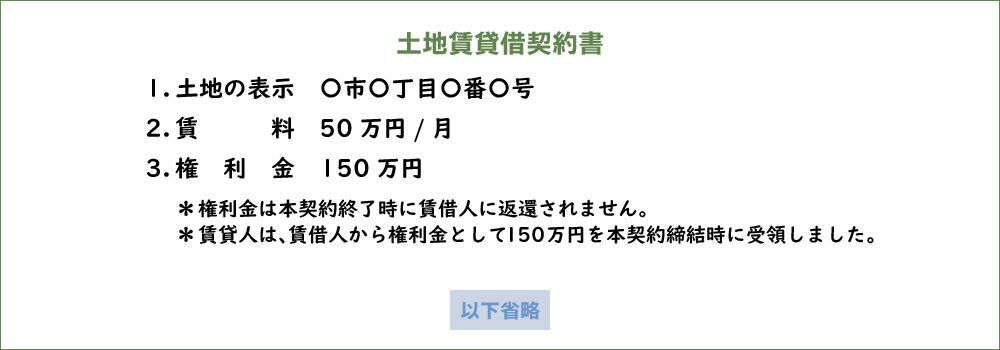

【事例3 土地賃貸借契約書③】

この土地賃貸借契約書には権利金として150万円を受領した旨が記載されているため、第1号の2文書と第17号文書との所属の決定が問題となります。

権利金は後日返還されることが予定されていないため、これは第1号の2文書の契約金額にも売上代金にもあたります。この点を踏まえて、先ほどの所属の決定のルールを確認すると、上記ルールの1の①売上代金の受取金額が100万円を超えているとはいえますが、②それが土地の賃借権の設定に関する契約金額を超えているとはいえません。また、第1号の2文書の契約金額の記載はある以上、上記ルールの2にあたるともいえません。

したがって、この文書は、第1号の2文書に所属することが決定します。

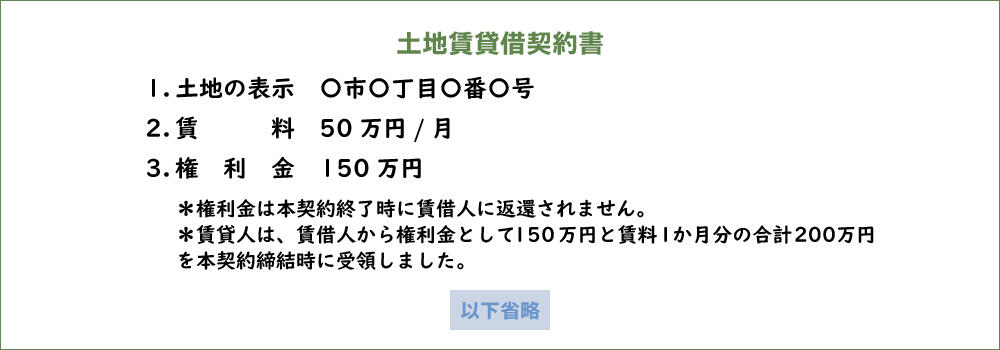

【事例4 土地賃貸借契約書④】

この土地賃貸借契約書には権利金として150万円と賃料1か月分の合計200万円を受領した旨が記載されているため、第1号の2文書と第17号文書との所属の決定が問題となります。

権利金は後日返還されることが予定されていないため、これは第1号の2文書の契約金額にも売上代金にもあたります。また、賃料は、第1号の2文書の契約金額にはあたりませんが、売上代金にはあたります。これらの点を踏まえて、先ほどの所属の決定のルールを確認すると、まず、売上代金の合計額は200万円となるため、①売上代金の受取金額は、100万円を超えているといえます。また、売上代金の合計額の200万円は、土地の賃借権の設定に関する契約金額である権利金の150万円を超えているといえます。

したがって、この文書は、上記のルールの1にあたるため、第17号の1文書にあたります。

もっとも、ここで注意を要するのは、この土地賃貸借契約書のうち第17号の1文書になるのは、賃借人が保管する方だけという点です。賃貸人が保管する方は、第1号の2文書になります。

そもそも金銭の受取書は、金銭を受領した者から支払者に対して交付され、金銭の支払者にて保管される文書です。そのため、この事例では、金銭を支払った賃借人が保管している文書のみが第17号の1文書にあたります。金銭を受領した賃貸人が保管している文書は、そもそも第17号文書にあたらないため、所属の決定が問題となることはなく、第1号の2文書となります。

以上より、事例4については、賃借人が保管する方は第17号の1文書になり、賃貸人が保管する方は第1号の2文書となります。同じ内容の文書ではあるものの、所属する課税文書が異なるため、その印紙代も異なるということになります。

4 納税義務者

ある文書が複数の号の課税文書にあたる場合、所属の決定によって、所属することになった課税文書の当事者が納税義務者になります(印紙税法基本通達46条)。

そして、双方が署名押印する契約書については契約当事者双方が連帯して納税義務を負います。他方で、一方から他方に交付される文書については、交付をした者だけが納税義務を負います。

土地の賃貸借契約書が第1号の2文書にあたる場合には、賃貸人と賃借人が連帯して納税義務を負います。

他方で、土地の賃貸借契約書が上記事例4の賃借人が保管する方のように、第17号の1文書にあたる場合には、これを交付した賃貸人だけが納税義務を負います。賃借人が印紙代を負担する必要はなく、印紙に消印を押す必要もない、ということになります。

5 まとめ

土地の賃借契約書に敷金や権利金等の金銭の受取が記載されている場合、契約金額の判断や所属の決定には特に注意が必要です。同じ内容の文書であっても、賃貸人と賃借人のどちらが保管しているかによって所属する課税文書が異なることがあり、その場合、印紙代もその負担者も異なります。この点は見落としやすいため、注意を要します。

弁護士

鳥飼総合法律事務所所属。

一橋大学法学部卒業、早稲田大学大学院法務研究科修了。

印紙税相談室に所属し、企業等からの印紙税の相談対応や社内研修の実施など、印紙税に関する幅広い業務を行う。

新日本法規出版株式会社・鳥飼コンサルティンググループ主催の印紙税検定<中級篇>、弁護士ドットコムオンラインセミナー「弁護士が知っておくべき印紙税のポイント」にて講師を務める。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/