第3回 消費貸借契約書の留意点

第1号文書の勘所 印紙税の基本や誤解が生じやすい点を弁護士が易しく解説

更新日:2024/07/26

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の山田重則 氏が易しく解説します。今回は、第1号文書の勘所と題し、その第3回として、消費貸借に関する契約書の留意点を解説します。

1 はじめに

消費貸借に関する契約書は、第1号の3文書にあたります。最も典型的なのは金銭の消費貸借契約書です。金銭の消費貸借契約書には様々なバリエーションがあり、文書の表題や内容によって結論が変わります。そこで、今回は金銭の消費貸借契約書をテーマとして第1号の3文書について解説をします。

第1号の3文書は、消費貸借に関する「契約書」です。一般には「契約書」とは、契約当事者双方が署名、押印して作成する文書です。しかし、印紙税法上の「契約書」には、念書、請書といった契約当事者の一方のみが作成し、契約の成立を証明する文書も含まれます(印紙税法別表第一 課税物件表の適用に関する通則5)。すなわち、契約当事者の一方のみが作成する文書であっても「契約書」にあたる場合があるため、この点、注意を要します。

以下では、金銭を借り受けた側が作成する文書と金銭を貸し付けた側が作成する文書に分けて考えます。

2 金銭を借り受けた側が作成する文書

⑴ 融資申込書

金銭の借入を希望する者が作成する融資申込書は、通常、金銭の借入の申込の意思を示す文書にすぎないため、「契約書」にはあたりません。そのため、融資申込書は、通常、不課税となります。

しかし、文書の表題が「〇〇申込書」であったとしても、それが実質的には契約当事者の意思表示の合致を示す文書といえる場合には、「契約書」にあたります。「〇〇申込書」という表題の文書が以下のいずれかにあたる場合には、印紙税法上は原則として「契約書」にあたります(印紙税法基本通達第21条2項)。

【印紙税法基本通達第21条2項】

(1) 契約当事者の間の基本契約書、規約又は約款等に基づく申込みであることが記載されていて、一方の申込みにより自動的に契約が成立することとなっている場合における当該申込書等。ただし、契約の相手方当事者が別に請書等契約の成立を証明する文書を作成することが記載されているものを除く。

(2) 見積書その他の契約の相手方当事者の作成した文書等に基づく申込みであることが記載されている当該申込書等。ただし、契約の相手方当事者が別に請書等契約の成立を証明する文書を作成することが記載されているものを除く。

(3) 契約当事者双方の署名又は押印があるもの

また、融資申込書には連帯保証人となろうとする者がその旨の意思を示すために署名押印することがあります。この場合、融資申込書は第1号の3文書にはあたりませんが、債務の保証に関する契約書として第13文書にあたります(印紙税法基本通達第13号文書の3)。そのため、連帯保証人になろうとする者が印紙を貼った上でこれを貸付人に交付する必要があります。

⑵ 借用書

金銭を借り受けた者が作成し、貸付人に交付する「借用書」は、第1号の3文書にあたります。

印紙税法の判断は文書の表題のみをもって行うものではありませんが(印紙税法基本通達第3条1項)、文書の表題はその結論に大きく影響します。「借用書」は、一般に金銭を借り受けた者が作成し、金銭の返還を約する趣旨で、貸付人に交付する文書です。交付を受けた貸付人としては、この文書をもって金銭の貸付の事実を証明することができます。そのため、金銭を借り受けた者が作成し、貸付人に交付する「借用書」は「契約書」であり、第1号の3文書にあたります。

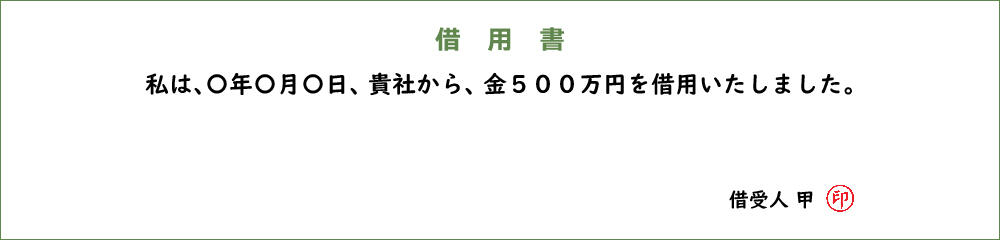

なお、「借用書」には、借入金額、返済期日、利率、利息の支払方法等の全てが記載されている必要はなく、以下の文書のような、単に借入金額が記載されているだけの非常にシンプルな文書も、第1号の3文書にあたります(印紙税法基本通達第12条なお書き、同別表第2(3 第1号の3文書))。

【借用書】

⑶ 借入金の受取書

金銭を借り受けた者が作成する「借用書」は、その文書の表題から第1号の3文書にあたります。それでは、文書の表題が「受取書」の場合はどのような結論となるでしょうか。

ア 金銭を受け取った事実のみが記載されている場合

当事者間では金銭の貸し借りの事実があったとしても、文書の表題が「受取書」であり、その内容も単に金銭を受け取った事実のみが記載されているにすぎない場合には、金銭の借用の事実が記載されているとはいえないため、第1号の3文書にはあたりません。もっとも、金銭を受け取った事実を証明する文書ではあるため、第17号の2文書にあたります。借入金は「売上代金」ではないため、第17号の1文書ではありません。

イ 借入金として金銭を受け取った事実が記載されている場合

借入金として金銭を受け取った事実が記載されているとしても、その受取書とは別に金銭消費貸借契約書が作成されている旨が記載されている場合には、第1号の3文書にはあたりません。

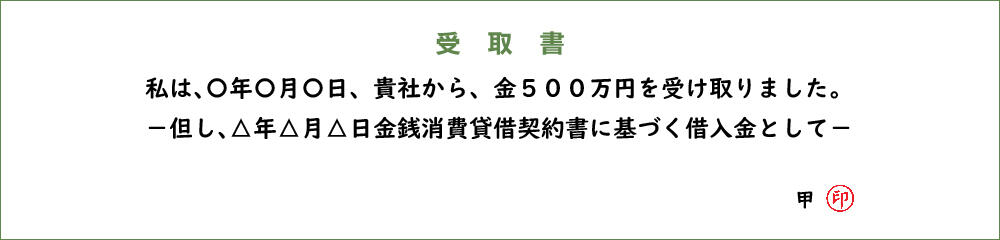

【借入金の受取書①】

印紙税法上の「契約書」にあたるためには、契約の成立を証明する目的で作成されることが必要です(印紙税法基本通達第12条)。

受取書とは別に金銭消費貸借契約書が作成されており、その旨が受取書にも記載されている場合には、契約当事者としてはこの受取書ではなく、金銭消費貸借契約書をもって契約成立の事実を証明しようとしていることが明らかです。この場合、受取書は消費貸借契約の成立を証明する目的で作成されたとはいえないため、「契約書」にはあたりません。

よって、この場合、受取書は第1号の3文書にはあたりません。金銭を受け取った事実を証明する文書として、第17号の2文書にあたります。

ウ 消費貸借契約の内容に関する記載がある場合

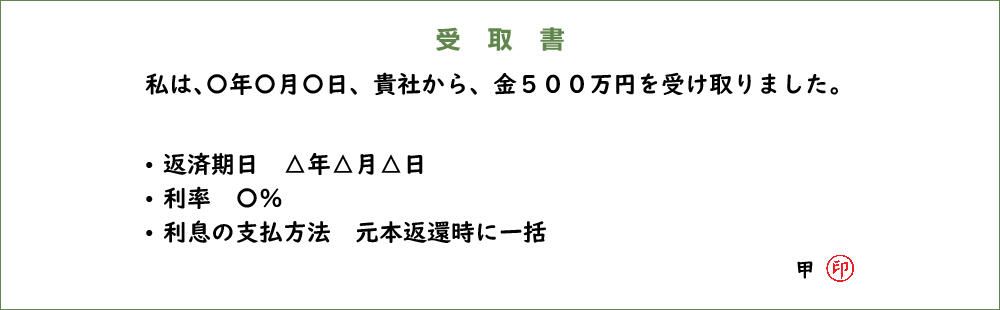

金銭を受け取った事実が記載されているだけでなく、返済期日、利率、利息の支払方法といった消費貸借契約の内容に関する記載がある場合は、その受取書は第1号の3文書にあたります。

【借入金の受取書②】

そして、この受取書は、金銭の受取書にもあたるため、第17号の2文書にもあたります。1つの文書が第1号の3文書と第17号の2文書にあたる場合には、第1号の3文書にあたるものとして扱われます(印紙税法基本通達第11条(1)、(4))。

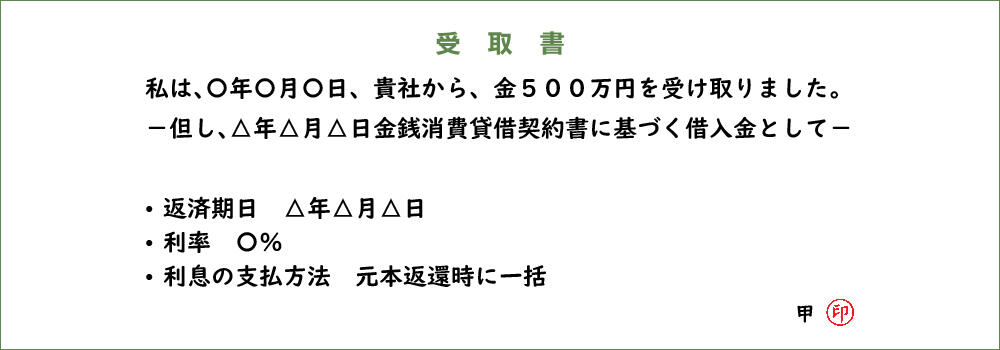

もっとも、受取書とは別に金銭消費貸借契約書が作成されている旨が記載されている場合には、先ほどと同様、既に成立した消費貸借契約の内容を確認したものにすぎないため、第1号の3文書にはあたらず、第17号の2文書にあたります。

【借入金の受取書③】

3 金銭を貸し付けた側が作成する文書

⑴ 貸付決定通知書

金融機関等が金銭の借入の申込に対し、申込者の返済能力等を審査の上、貸し付けることを決定し、その旨を記載して申込者に交付する貸付決定通知書は、第1号の3文書にあたります(印紙税法基本通達第1号の3文書の10)。

交付を受けた申込者としては、この文書をもって金銭の貸付の予約があった事実を証明することができます。そのため、貸付決定通知書は、「契約書」であり、第1号の3文書となります。

なお、この貸付決定通知書の後、正式に金融機関等と申込者との間で金銭消費貸借契約書や借用証書を作成した場合、貸付決定通知書とは別にこれらの文書もまた、第1号の3文書として課税されます。

⑵ 借入手続のご案内

金融機関等が金銭の借入の申込者に対し、貸出条件(貸付金額、利率、返済期日等)を提示し、その条件に応諾する場合には借入手続をするよう案内する文書は、第1号の3文書にはあたりません。他の課税文書にもあたらないため、不課税となります。

金融機関等が借入手続のご案内を作成して借入の申込者に交付をした時点では、金融機関等は貸し付けの決定をしていません。そのため、交付を受けた申込者は、この文書では金銭の貸付の予約があった事実を証明することができません。この点で、先の貸付決定通知書とは異なるといえます。

4 まとめ

今回は、消費貸借に関する契約書について解説をしましたが、今回、解説した「契約書」の考え方、文書の表題、文書の作成目的などは、他の課税文書を判断する際にも応用できる場合があります。自社では消費貸借に関する契約書を作成することは少ないとしても、これらの考え方を知ることは重要といえます。

弁護士

鳥飼総合法律事務所所属。

一橋大学法学部卒業、早稲田大学大学院法務研究科修了。

印紙税相談室に所属し、企業等からの印紙税の相談対応や社内研修の実施など、印紙税に関する幅広い業務を行う。

新日本法規出版株式会社・鳥飼コンサルティンググループ主催の印紙税検定<中級篇>、弁護士ドットコムオンラインセミナー「弁護士が知っておくべき印紙税のポイント」にて講師を務める。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/