何をすると課税されるの?-課税文書の作成とは 第2回「単独作成文書と共同作成文書の取扱い」

更新日:2021/12/17

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の沼野友香 氏と山田重則 氏が易しく解説します。今回は、「何をすると課税されるの?-課税文書の作成とは―」というタイトルで、課税文書の作成に関してよくご質問を頂く事例を整理して4回に分けて連載をさせていただきます。その第2回として、今回は、単独作成文書と共同作成文書の取扱いについて解説します

1 単独作成文書、共同作成文書とは

企業が取引先や消費者との間でやり取りする文書は、基本的には、「単独作成文書」と「共同作成文書」の2つに分けることができます。単独作成文書とは、次のように作成者が単独で作成する文書をいいます。

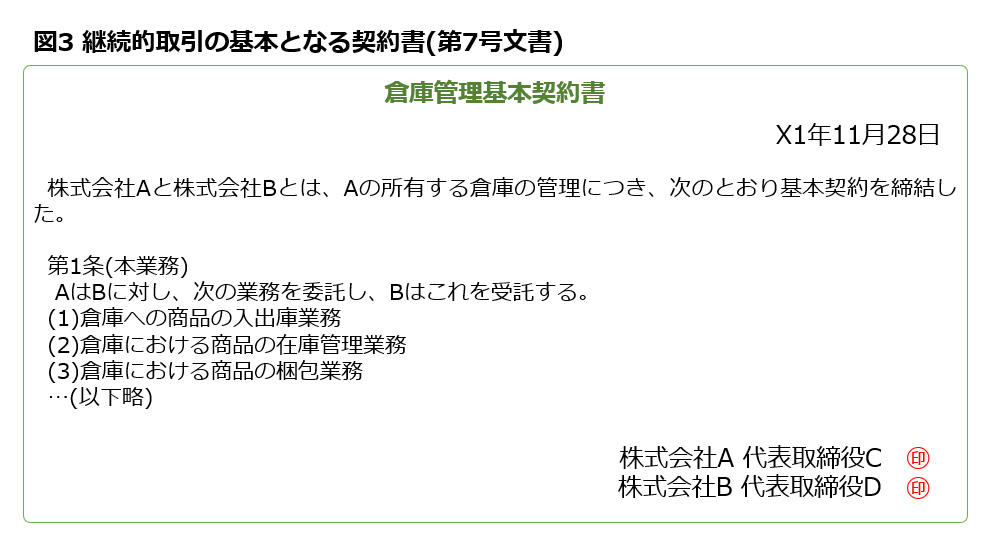

他方で、共同作成文書とは、次のように契約当事者双方が共同して作成する文書をいいます。

ある文書が「単独作成文書」と「共同作成文書」のどちらにあたるかによって、①何をすると印紙税が課税されるのか、②誰が印紙税を納税しなければならないのかが異なります。ある文書が「単独作成文書」と「共同作成文書」のどちらにあたるかを検討する実益は、この2点にあるといえます。

2 単独作成文書の「作成」と「作成者」

⑴ 何をすると印紙税が課税されるのか

印紙税法では、課税文書を「作成」することによって印紙税の納税義務が発生すると定められています(印紙税法第3条)。そして、先の図1の請書のような単独作成文書の「作成」とは、文書を相手方に交付することをいいます(印紙税法基本通達第44条1項)。つまり、文書(紙)に記載をするだけでは足りず、これを相手方に交付して初めて「作成」したといえます。

請書のような単独作成文書では、相手方に交付することで印紙税が課税されますので、交付する際に印紙を貼った上で相手方に交付するということになります。ここでいう「交付」とは、文書の現物そのものを相手方に渡すことをいいますので、たとえば、文書をメール添付やFAX送信で相手方に送付した場合には、「交付」したとはいえません。そのため、このような方法で相手方に送付した場合には印紙を貼る必要がありません。

また、文書の現物そのものを相手方に渡したかどうかが問題になるのであって、その際、文書に署名や押印をしたかどうかは問題になりません。つまり、文書に署名や押印がなかったとしても、文書の現物そのものを相手方に渡せば「交付」したことになりますから、印紙を貼った上で相手方に渡す必要があります。請書のような単独作成文書では、署名や押印は印紙税の納税義務の有無には影響を与えないという点も重要です。

⑵ 誰が印紙税を納税しなければならないのか

印紙税法では、課税文書の「作成者」が印紙税の納税義務を負うと定められています(印紙税法第3条)。そして、「作成者」とは、通常、その文書を「作成」をした者をいいます。つまり、請書のような単独作成文書の場合には、その文書を交付した者が「作成者」として印紙税の納税義務を負うことになります。たとえば、図1の請負契約の請書(第2号文書)は、これを相手方に交付することによって印紙税の納税義務が発生し、これを交付した者(株式会社A)が「作成者」として負担することになります。図2の金銭又は有価証券の受取書(第17号文書)もまた同様です。

他方で、文書を受領した者は納税義務を負いません。仮に本来、印紙を貼るべき文書に印紙を貼らずに相手方に交付してしまったとしても、印紙の納付漏れを理由として過怠税を課されるのは交付をした者だけであり、その文書を受領した者が過怠税を課されることはありません。

3 共同作成文書の「作成」と「作成者」

⑴ 何をすると印紙税が課税されるのか

先の図3の基本契約書のような契約当事者双方が共同して作成する共同作成文書の「作成」とは、契約当事者双方が署名又は押印をすることをいいます(印紙税法基本通達第44条1項)。つまり、文書(紙)に記載をするだけでは足りず、これに契約当事者双方が署名又は押印して初めて「作成」したといえます。

契約当事者双方が署名又は押印して初めて「作成」したといえますので、契約当事者の一方のみが署名又は押印したにすぎない場合には、「作成」したとはいえず、契約書に印紙を貼る必要はありません。また、コピー機でいかに精巧に写しを作成したとしても、その写しそれ自体には契約当事者双方の署名又は押印はない以上、印紙を貼る必要はありません。

他方で、それが契約書の原本の写しであったとしても、その写しに契約当事者双方が署名又は押印をした場合には、印紙税の納税義務が発生します(印紙税法基本通達第19条2項)。

このように共同作成文書では、先の単独作成文書と異なり、その文書に署名や押印があるかどうかが結論を左右します。

⑵ 誰が印紙税を納税しなければならないのか

共同作成文書も単独作成文書と同様に、「作成者」とは、通常、その文書を「作成」をした者をいいます。そして、共同作成文書は、契約当事者双方が署名又は押印することで「作成」したことになりますので、その「作成者」は契約当事者双方ということになります。たとえば、図3の基本契約書(第7号文書)は、契約当事者双方が署名又は押印することで作成したことになり、株式会社Aと株式会社Bがともに印紙税の納税義務者となります。そして、株式会社Aと株式会社Bとは、この基本契約書の印紙税の納税義務を「連帯して」負うことになります(印紙税法基本通達第47条)。

印紙税の納税義務を「連帯して」負うことによる効果について、いくつか具体例を挙げます。たとえば、株式会社Aが契約書の原本に印紙を貼った場合には、株式会社Aと株式会社Bの双方が納税義務を果たしたことになります。また、契約書の原本を2通作成し、株式会社Aと株式会社Bとが「各々が保管する契約書に各々が印紙を貼る」旨約していたとしても、株式会社Bがその保管する原本に印紙を貼っていない場合には、株式会社Aも印紙税の納税義務を果たしていないことになります。このように、「連帯して」とは、どちらかが義務を果たさない限りその双方が義務を負い続けるということを意味します。

4 まとめ

今回、解説した要点を各々の文書の具体例とともに整理すると、下表のようになります。

| 文書の種類 | ①何をすると課税されるか? ②誰が納税しなければならないか? |

文書の具体例 |

|---|---|---|

⑴ 単独作成文書 |

①文書の交付 ②交付をした者のみ |

手形、株券等、預貯金証書、貨物引換証等、保険証券、信用状、配当金領収書、受取書及び契約書のうち念書、請書のように契約当事者の一方が作成するもの |

| ⑵ 共同作成文書 |

①契約当事者双方の署名又は押印 ②契約当事者双方(連帯納税義務) |

契約書のうち契約当事者の双方が共同して作成するもの |

今回した解説したとおり、ある文書が単独作成文書と共同作成文書のどちらに当たるのかによって、①何をすると印紙税が課税されるのか、②誰が印紙税を納税しなければならないのかが異なります。特に税務調査で納付漏れを指摘された際には、その文書がどちらの文書にあたるかが問題となります。そのため、これらの点についても十分に理解しておく必要があります。

弁護士

鳥飼総合法律事務所所属。

一橋大学法学部卒業、早稲田大学大学院法務研究科修了。

印紙税相談室に所属し、企業等からの印紙税の相談対応や社内研修の実施など、印紙税に関する幅広い業務を行う。

新日本法規出版株式会社・鳥飼コンサルティンググループ主催の印紙税検定<中級篇>、弁護士ドットコムオンラインセミナー「弁護士が知っておくべき印紙税のポイント」にて講師を務める。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/