何をすると課税されるの?-課税文書の作成とは 第1回「契約書の写しの取扱い」

更新日:2021/11/19

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の沼野友香 氏と山田重則 氏が易しく解説します。今回は、「何をすると課税されるの?-課税文書の作成とは―」というタイトルで、課税文書の作成に関してよくご質問を頂く事例を整理して4回に分けて連載をさせていただきます。その第1回として、今回は、知っているようで意外と知らない「契約書の写しの取扱い」について解説します。

1 同じ内容の契約書を複数通作成した場合

印紙税は「文書を作成」したことに対して課される

同じ内容の契約書を複数通作成した場合には、作成した通数分印紙を貼る必要があります。印紙税は、「契約が成立」したことに対して課されるのではなく、契約の成立を証明する目的で「文書を作成」したことに対して課されるため、成立した契約が1つでも、契約の成立を証明する目的で文書を複数通作成すれば作成した通数分印紙を貼らなければなりません(これって課税文書?-文書のタイトルに惑わされないために―第3回―仮契約書、予約契約にも印紙が必要―ご参照)。

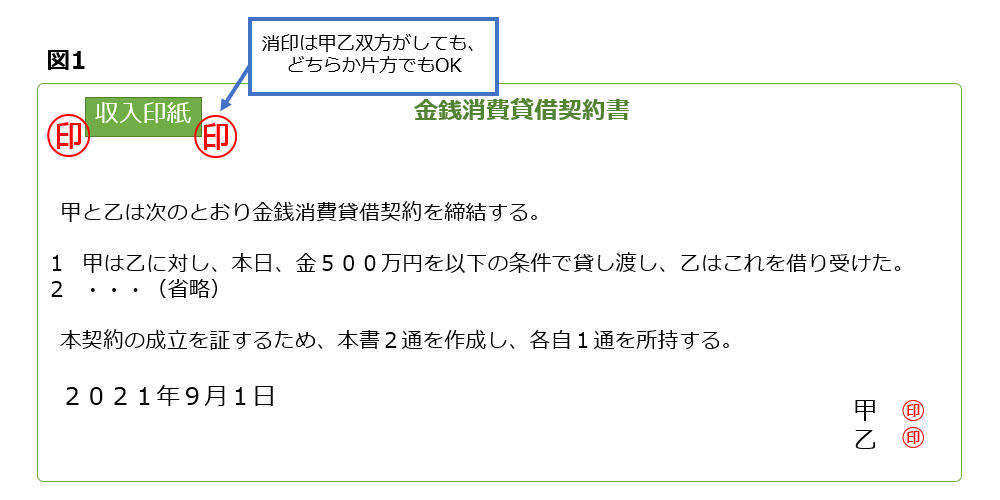

図1は、金銭の消費貸借に関する契約書であり、印紙税が課さる文書です(第1号の3文書)。図1のように、契約締結の際に、甲乙それぞれの保管分として2通契約書を用意し、甲乙がそれぞれに押印をすれば、その2通ともに印紙を貼る必要があります。

共同作成文書の連帯納税義務

図1のような、当事者双方が署名または押印をするような契約書は、甲と乙が共同で作成した文書(共同作成文書)となり、当該文書について甲と乙が連帯して印紙税を納める義務があります(印紙税法3条2項)。

「連帯して印紙税を納める」ことの意味ですが、甲と乙が共同で作成した文書については、甲と乙がそれぞれ当該文書の印紙税額の全額について納税義務を負うことになり、甲か乙のどちらかが納税義務を果たせば甲の納税義務も乙の納税義務も消滅するというものです(印紙税法基本通達47条)。

甲と乙が共同で課税文書を2通作成した場合、法律上は、甲は、2通分の印紙税額全額について納税義務を負いますので、甲が所持する文書に印紙を貼れば納税義務が消滅するものではなく、乙が所持する文書にも印紙が貼られて初めて甲の納税義務は消滅します。他方で、どちらか一方が印紙税の全額を納めればそれで他方の印紙税の納税義務も消滅するので、例えば、乙が契約書に押印をする際に、契約書の2通ともに全額の印紙を貼れば、甲の納税義務も消滅します。

このように、法律上定められているのは、共同で課税文書を作成したら作成者のどちらでもいいけど、作成した通数分の印紙税は全額納めてくださいということだけで、共同作成者の印紙税の負担割合については何らの定めもありません。したがって、法律上は共同で作成した文書の印紙税額全額について双方が連帯納税義務を負うのですが、契約上は印紙税の負担割合は半分ずつとしても、どちらか一方のみが負担するとしても、当事者の合意によって自由に決めることができます。

2 同じ内容の契約書をコピーして写しを作成した場合

取引の仲介人等の納税義務

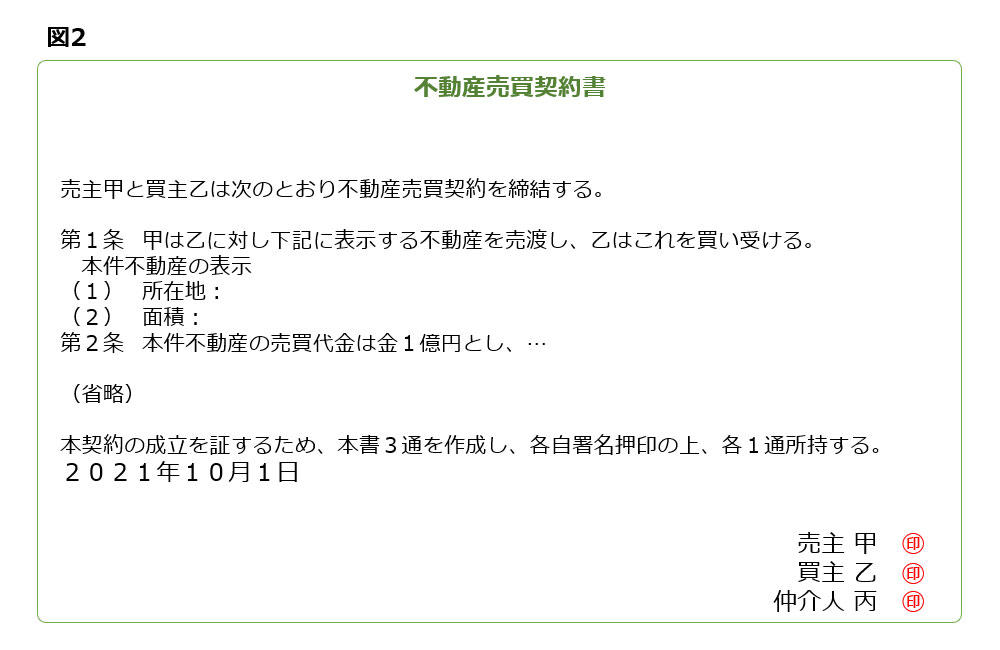

図2は、不動産の譲渡に関する契約書であり、印紙税が課される文書です(第1号の1文書)。

図2も図1同様、甲と乙が共同で作成した文書になりますが、図1と異なるのは、取引の仲介業者である丙の署名押印がある点です。図2では、①丙の所持する文書も課税文書になるのか、②丙も甲や乙と同じように連帯納税義務を負うかという2点が問題になります。

この点、①不動産売買契約における仲介人や、消費貸借契約における保証人は、当該契約に「参加」する当事者であり、当該契約に関与しない者とはいえないので、仲介人等が所持する文書も課税文書になりますが、②仲介人自身は不動産売買契約の契約当事者ではないので、納税義務者にはなりません(印紙税法基本通達20条)。不動産売買契約書の作成者(納税義務者)は、不動産売買契約における売主甲と買主乙になります。

したがって、図2の場合、丙の所持する契約書も課税文書になりますが、丙は納税義務者にはならないため、甲と乙とで、丙の所持する分も含めた3通分の契約書について連帯納税義務を負うことになります。

不動産の売買契約の場合、契約金額が大きいものも多く、そうすると契約金額に比例して印紙税額も大きくなりますので、それが3通分となると印紙代だけでも結構な負担となります。

単なる写しは課税文書にならない

図2の例で、仮に契約書を3通作成する代わりに、契約書の原本は1通のみ作成して乙が所持し、甲と丙は原本をコピーしてその写しを所持することにした場合、印紙を貼る必要があるのは原本のみで、その写しに印紙を貼る必要はありません。印紙税は、契約の成立を証明する目的で作成された文書に対して課されるところ、単なる控えとするための契約書の写しはこれに該当しないからです。図2のような不動産売買契約において、購入者が所持する契約書1通だけ原本を作成して印紙を貼り、売主や仲介人はその写しを所持することで、印紙代を1通分に節税することが可能です。

なお、写しがカラーコピーで作成されていて、原本の印影が本物のように見えるように印刷されている場合でも、課税文書には該当しません。

3 契約書の写しが課税文書になる場合

契約の成立を証明するために作成された文書は写しでも課税される

上記2で解説をしたとおり、単なる控えとするための契約書の写しは、原則として課税文書にはなりません。しかしながら、写しであっても、契約の成立を証明するために作成された文書は課税文書になります。印紙税は、契約の成立を証明する目的で文書を作成したことに対して課されるためです。

そして、写しが契約の成立を証明するために作成された文書と判断されるものの例について印紙税法基本通達19条に定めがあります。

・コピーした写しに契約当事者双方または一方の署名押印があるもの

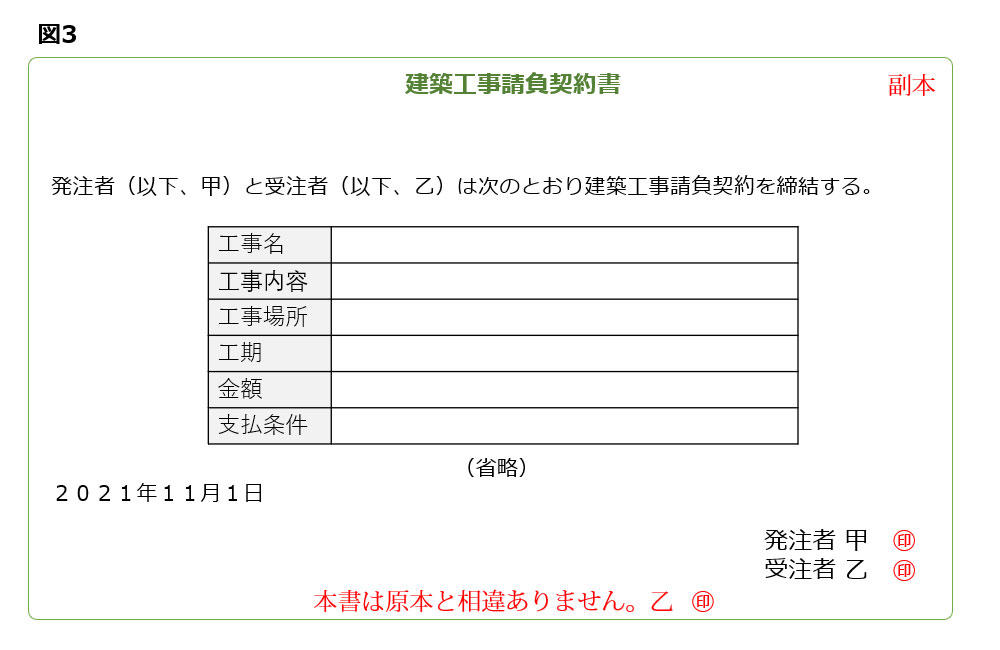

・コピーした写しに「正本と相違ない」などの記述があるもの(図3)

・写しに原本との割印があるもの

※ただし、文書の所持者のみが署名押印している場合や文書の所持者のみが正本等と相違ないことの証明をしている場合は除かれる。

図3の建築工事請負契約書は、請負に関する契約書であり、印紙税が課される文書です(第2号文書)。甲乙は節税のため、図3の契約書原本を受注者である乙が所持し、発注者である甲が所持する副本は課税されないようにしたいと考えています。それぞれ以下のケースが課税文書になるか否か検討してください。

(1) 図3の契約書を2通作成(2通ともに甲乙が記名欄にそれぞれ押印)し、乙が所持するものには「正本」、甲が所持するものには「副本」と記載をした

(2) 図3の契約書を1通作成し、乙は原本を所持し、甲は原本をコピーした写しを所持することとして、写しに「副本」と記載をした

(3) 図3の契約書を1通作成し、乙は原本を所持し、甲は原本をコピーした写しを所持することとして、写しに「副本」と記載した上で、乙に「原本と相違ない」旨の証明をしてもらった

(1) は課税文書

契約当事者の一方が所持するものには正本または原本と表示し、他方が所持するものには写し、副本、謄本などと表示をしても、その副本等が契約の成立を証明する目的で作成されたものであれば、正本または原本と同様に当該副本等も課税文書になります。したがって、このケースでは「副本」と記載していますが、原本と同様の甲乙の押印がある以上、当該副本等も契約の成立を証明する目的で作成されたものであると判断され、課税文書になります。

(2) は不課税文書

このケースでは、契約書のコピーに「副本」と表示があるだけで、これは単なる控えとするための契約書の写しであると考えられますので、課税文書にはなりません。

(3) は課税文書

このケースでは、(2)同様、契約書のコピーであるものの、「副本」の表示の他に、所持者である甲ではなく乙による原本証明がされています。契約の相手方が原本証明をしている写しは、通常原本と変わりないものとして扱われますので、これは契約の成立を証明するために作成された文書であるといえ、写しであっても課税文書になります。

4 まとめ

今回は、「何をすると課税されるの?-課税文書の作成とは―」の第1回として、契約書の写しの取扱いが問題となる事例とその他周辺知識について整理しました。節税のポイントについても、いくつか記載をさせていただきましたので、参考になれば幸いです。

弁護士

鳥飼総合法律事務所所属。

中央大学法学部卒業、慶應義塾大学大学院法務研究科修了。

第二東京弁護士会所属。

主に、税務、知的財産権、企業法務、労務・人事に係る業務に携わる。

株式会社鳥飼コンサルティンググループ主催、新日本法規出版株式会社協賛による「印紙税検定(初級篇)」の立ち上げに参画、「印紙税検定(中級篇)」の講師を務める。

鳥飼総合法律事務所印紙税相談室に所属し、印紙税相談、印紙税調査対応、企業研修など、幅広く印紙税に関する業務を行う。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/