これって課税文書?-過去の新聞報道を題材に 第3回「契約書になる申込書」とは

更新日:2021/05/21

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の沼野友香 氏と山田重則 氏が易しく解説します。過去の新聞報道を分析すると、意外な文書が課税文書と判断され、多額の過怠税を課されていることが分かります。その第3回として、今回は、「契約書になる申込書」について解説します。

1.契約書になる申込書

一定の「契約書」に印紙を貼る必要があることは皆さんよくご存じですが、「申込書」という表題の文書でも印紙を貼る必要があるものがある、と聞くと驚かれる方も多いのではないでしょうか。しかしながら、「申込書」という表題の文書でも、一定の要件を満たせば印紙税法上の「契約書」になり、印紙を貼る必要があります。実際にこの判断を誤ったために多額の過怠税を支払うこととなった事例は過去にいくつもあります。

以下に図1~3の文書例がありますが、これらの文書はいずれも印紙税法上の「契約書」にあたり、印紙を貼る必要があります。なぜこれらの文書に印紙を貼る必要があるのかについて、解説いたします。

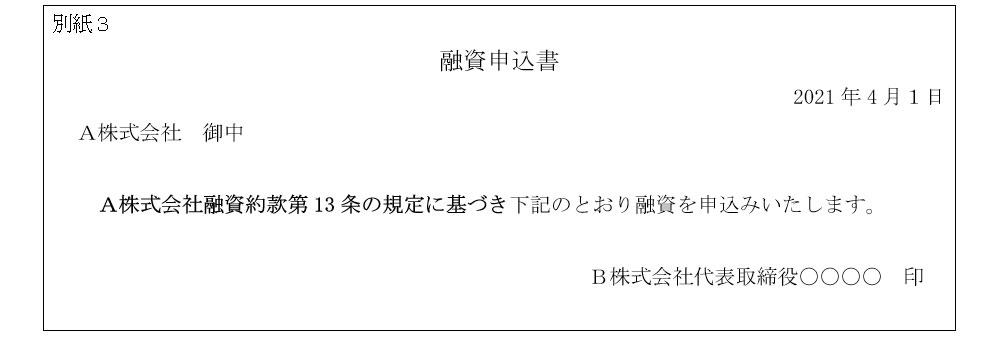

図1

※A株式会社融資約款第13条「融資申込者は、融資約款別紙3の申込書の提出をもって融資の申し込みをするものとし、これにより融資契約が成立するものとする。」

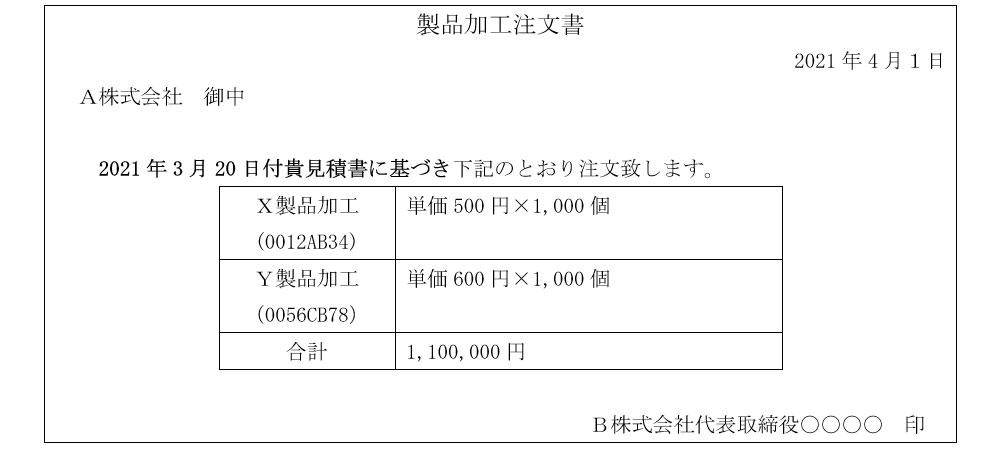

図2

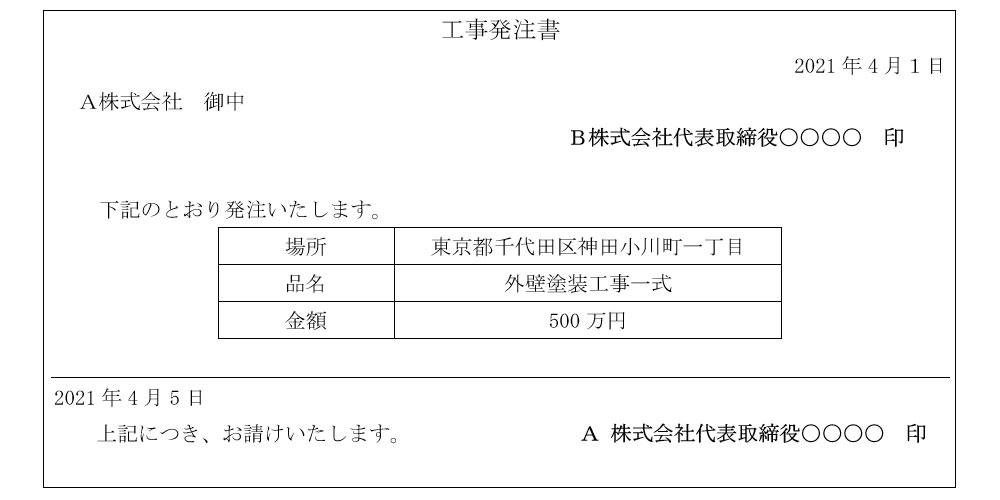

図3

「契約」は、申込みと承諾の意思表示が合致することによって成立するもので、「契約書」はその契約の成立の事実を証明する目的で作成される文書をいいます(本連載第2回(「契約書」「第2号文書」とは)参照)。したがって、当事者の一方が申込みをしただけでは契約は成立せず、申込みの事実を証明する目的で作成される単なる「申込書」は、「契約書」には該当しません。

しかしながら、「申込書」「注文書」「依頼書」等の表題の文書であっても、相手方の申込みに対する承諾の事実を証明する目的で作成されるものは、申込みと承諾の意思表示の合致=契約の成立を証明する目的で作成される文書といえ、「契約書」に該当します。

もっとも、「申込書」等の表題の文書のうち、どのような文書がこのような「契約書」にあたるのかの判断は難しいところがあります。

そこで印紙税法基本通達21条では、契約書に該当する申込書について3つの例を定めています。

①契約当事者間の基本契約書、規約又は約款等に基づく申込みであることが記載されていて、一方の申込みにより自動的に契約が成立することとなっている場合の申込書

②見積書その他の契約の相手方当事者の作成した文書等に基づく申込みであることが記載されている申込書

③契約当事者双方の署名又は押印がある申込書

①基本契約書等に基づき自動的に契約が成立する申込書

(1)基本契約書等に基づき自動的に契約が成立する申込書

申込書に契約当事者間の基本契約書、規約又は約款等に基づく申込みであることが記載されていて、当該基本契約書等によれば一方の申込みにより自動的に契約が成立することになっている場合、当該申込書は契約書になります。

一方の申込みにより自動的に契約が成立することになっているかどうかについては、基本契約書等の文言から判断されることになります。例えば、「申込書の提出により契約が成立する」と記載されている場合は一方の申込みにより自動的に契約が成立することになっているといえますが、「申込書の提出後、当方で審査を行い、承諾した場合に契約が成立する」と記載されている場合は、申込みだけでは契約が成立しないことになりますので、一方の申込みにより自動的に契約が成立することになっているとはいえません。

基本契約書等にこのような明文の記載がない場合には、実際はどのような運用になっているかという実態を考慮して判断されることになります。

(2)契約書に該当しないケース

①に該当する場合であっても、当該申込書に契約の相手方が別に請書等の文書を作成することが記載されている場合は契約には該当しません。これは、当事者間で請書を別に作成することになっている場合は、請書をもって契約成立の事実を証明する文書として扱うことになっているのであり、申込書は単なる申込みの事実を証明する文書にすぎないと考えられるからです。

なお、印紙税は文書の記載から判断されますので、請書が別に作成される運用がなされていたとしても、それが申込書に記載されていなければ、当該申込書は原則どおり契約書として扱われることになりますので、注意が必要です。

(3)図1「融資申込書」のケース

図1の「融資申込書」は約款13条に基づく申込みであることが記載されていて、約款13条には申込書の提出をもって融資契約が成立する旨の記載があることから、図1の文書は契約書にあたります。

仮に、実際は融資申込書の提出後信用調査等を行い、A会社が適当と認めた場合に融資を実行するような運用を行っていたとしても、その旨を約款か申込書に記載していない以上、図1の文書は課税文書と判断される可能性があります。約款13条に「申込書受理後、A会社において引用調査等を行い、A会社が適当と認めた場合に融資を行う」旨の記載をするか、申込書に「当該融資申込書の提出をもって自動的に融資契約は成立しない。」等の記載を入れておけばこのようなリスクを回避することができます。

② 見積書等に基づく申込書

(1)見積書等に基づく申込書

見積書その他の契約の相手方当事者の作成した文書等に基づく申込みであることが記載されている申込書は契約書になります。

これは、このような場合は、見積書が申込みの事実を証明する文書で、申込書が承諾の事実を証明する文書、つまり契約の成立を証明する文書となると考えられるためです。

(2)契約書に該当しないケース

上記①同様、見積書等に基づく申込書であっても、当該申込書に契約の相手方が別に請書等の文書を作成することが記載されている場合は契約書には該当しません。

また、見積書に基づく申込書の場合も、請書が別に作成される旨が申込書に記載されていなければ原則どおり契約書として扱われることになりますので、注意が必要です。

(3)図2「製品加工注文書」のケース

図2の製品加工注文書は、「2021年3月20日付貴見積書に基づき」との記載があることから、相手方であるA株式会社の作成した見積書に基づく申込であることが記載されており、②のケースに該当し、図2の文書は契約書になります。

図2の文書においても、「契約成立の際には別途請書をご提出ください」などと記載しておくことで、当該文書に印紙税を課されないようにすることができます。

③契約当事者双方の署名又は押印がある申込書

(1)契約当事者双方の署名又は押印がある申込書

契約当事者双方の署名又は押印がある申込書は、申込みと承諾の意思表示の合致を証明する目的で作成される文書といえますので、契約書になります。

典型的な例として、2部申込書を提出し、そのうち1部に相手方の署名又は押印をして申込者に返却する場合(複写式等の場合も含む)、その返却された申込書がこれにあたります。

もっとも、相手方の押印等がある場合でもこれが単なる受付印にすぎない場合は契約書にはあたりません。

(2)契約書に該当しないケース

③の場合、①②のように、申込書に相手方が別に請書等の文書を作成することが記載されている場合は契約書に該当しない旨の例外規定はありません。

(3)図3「工事発注書」のケース

図3の「工事発注書」には契約当事者であるA株式会社とB株式会社双方の押印があるため、③のケースに該当し、契約書になります。

双方の署名又は押印は、上下や横並びで同じ箇所にされている必要はありません。図3のように同じ文書の異なる箇所にされていても、契約書に該当することには変わりありません。

なお、A会社の押印が、実際は受付印としてなされていたとしても、文書の記載からすれば受付印と判断することはできませんので、実態が受付印であれば文書の記載も受付印とわかるように修正しなければなりません。

2.過去に新聞報道された過怠税の事案

過去の新聞報道の中にも、申込書が契約書になると判断され、多額の過怠税を納めることになった事案があります。

(1)冠婚葬祭大手会社で「葬儀申込書」に1,000万円の納付漏れ

2012年、冠婚葬祭大手会社は、「葬儀申込書」について、印紙の貼り漏れがあるとして、3年間で約1,000万円の納付漏れの指摘を受けました。過怠税は、もともとの印紙税額の1.1倍になるため、約1,100万円とみられます。

同社は、遺族が同社に葬儀を申込む際に作成する葬儀申込書に遺族の署名・押印を求め、その控えに受付担当者が署名・押印した上で遺族に返却していました。同社を管轄する国税局は、契約当事者双方が署名・押印する葬儀申込書は印紙税法上の契約書に該当すると認定し、印紙の貼付漏れを指摘したということです。

このケースは1で解説した③契約当事者双方の署名又は押印がある申込書に該当することになります。

(2)信組で「住宅ローン申込書」に2,900万円の納付漏れ

2016年、警察官や職員が加入する信用組合は、「住宅ローン申込書」について、印紙の貼り漏れがあるとして、3年間で約2,900万円の納付漏れの指摘を受けました。過怠税は約3,100万円とみられます。

同組合の作成していた「住宅ローン申込書」には契約成立を示す文言の記載があったことから実質的には契約書にあたると認定されたとみられます。この事案は、1で解説をした①~③のケースにはそのままあてはまりませんが、契約成立を示す文言があったとのことで契約成立の事実を証明する目的で作成される文書と判断されたものです。1で解説をした3類型はあくまでも例示にすぎず、この3類型以外でも当事者の一方が作成する申込書等の文書が契約の成立の事実を証明する目的で作成されていれば、印紙税法上の契約書にあたりうるということには注意が必要です。

3 まとめ

第2回に引き続き、印紙税法上の「契約書」について解説いたしました。

印紙税は文書のタイトルではなく、その記載内容で判断されるため、文書の記載内容に即した判断をする必要があります。もっとも、印紙税の知識があれば節税できる点もたくさんありますので、この連載で習得された知識をぜひ活かしていただきたいと思います。

弁護士

鳥飼総合法律事務所所属。

中央大学法学部卒業、慶應義塾大学大学院法務研究科修了。

第二東京弁護士会所属。

主に、税務、知的財産権、企業法務、労務・人事に係る業務に携わる。

株式会社鳥飼コンサルティンググループ主催、新日本法規出版株式会社協賛による「印紙税検定(初級篇)」の立ち上げに参画、「印紙税検定(中級篇)」の講師を務める。

鳥飼総合法律事務所印紙税相談室に所属し、印紙税相談、印紙税調査対応、企業研修など、幅広く印紙税に関する業務を行う。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/