これって課税文書?-過去の新聞報道を題材に 第4回「他の文書の引用」「記載金額の特例的な扱い」とは

更新日:2021/06/18

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の沼野友香 氏と山田重則 氏が易しく解説します。過去の新聞報道を分析すると、意外な文書が課税文書と判断され、多額の過怠税を課されていることが分かります。その第4回として、今回は、「他の文書の引用」、「記載金額の特例的な扱い」について解説します。

1 「他の文書の引用」とは

(1)原則ルール

文書中、他の文書を引用する旨の文言の記載がある場合には、その文書に他の文書の内容が記載されているものと扱われます。これを「他の文書の引用」といいます。他の文書を引用する旨の文言の具体例としては、「…のとおり」、「…に定めるように」、「…に基づき」といった文言が挙げられます。

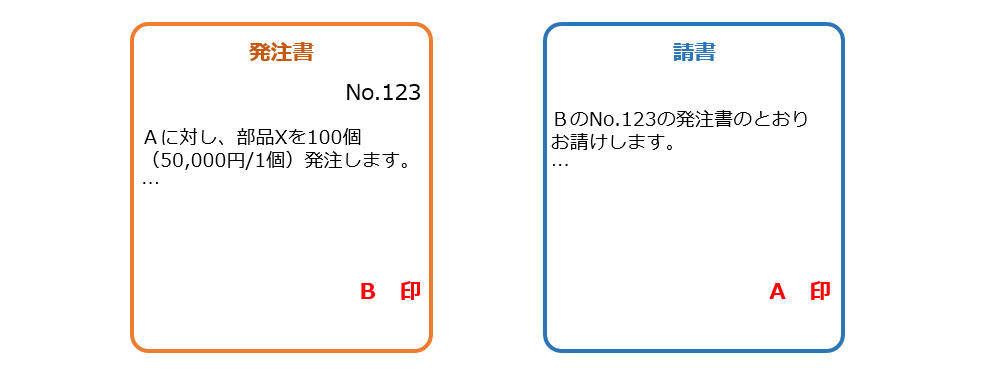

たとえば、AとBとの間で次のような文書が交わされたとします。

まず、発注書は、単にBからAに対する申込の事実を証明する文書にすぎず、契約書にはあたらないため、印紙税は課されません。

では、請書はどのように判断されるでしょうか。請書それ自体には、AがBから何を請け負ったのか記載されていません。しかし、請書には、「BのN0.123のとおり…」という文言が記載されていますので、発注書の内容が引用されます。そのため、発注書に記載されている、対象物(部品X)、単価(50,000円/1個)、個数(100個)の記載が請書にも記載されているものとして扱われます。したがって、請書は、500万円という請負代金の記載のある契約書として、2,000円の印紙税が課されます。

(2)例外ルール

上記のとおり、文書中、他の文書を引用する旨の文言の記載がある場合には、その文書に他の文書の内容が記載されているものと扱われます。しかし、他の文書に記載された「記載金額」と「契約期間」が引用されることはありません。

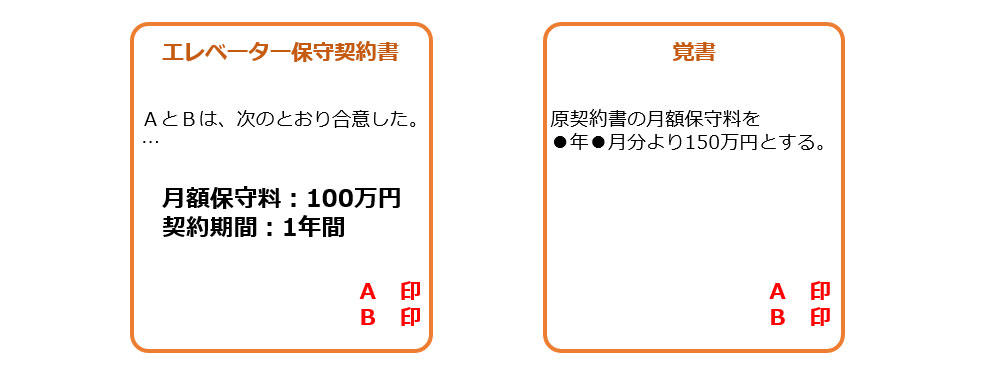

たとえば、AとBとの間で次のような文書が交わされたとします(文書はあえて簡略化しています)。

「エレベーター保守契約書」(原契約書)の記載金額は、100万円×12カ月で1200万円となります。そして、この原契約書は第2号文書と第7号文書の両方にあたりますが、記載金額がありますので、第2号文書に所属が決定します。

他方で、覚書について、仮に原契約書に記載されている「1年間」という契約期間を引用できるのであれば、150万円×残月数で記載金額を計算することができます。しかし、先に解説したとおり、他の文書の「契約期間」を引用することはできません。したがって、この覚書には記載金額はないため、第7号文書に所属が決定します。

2 「記載金額の特例的な扱い」とは

第1号文書、第2号文書および第17号文書は、記載金額に応じて印紙税が課税されます。そして、この第1号文書、第2号文書および第17号文書だけに限った記載金額の特例的な取扱いがあります。その文書そのものには契約金額や受取金額といった記載金額が記載されていない場合でも、その文書に他の文書を特定するような記載がある場合には、他の文書の記載内容も踏まえて記載金額を考えなければなりません。そして、他の文書の記載内容も考慮した結果、記載金額を明らかにできる場合には、その明らかとなった記載金額がその文書の記載金額となります。

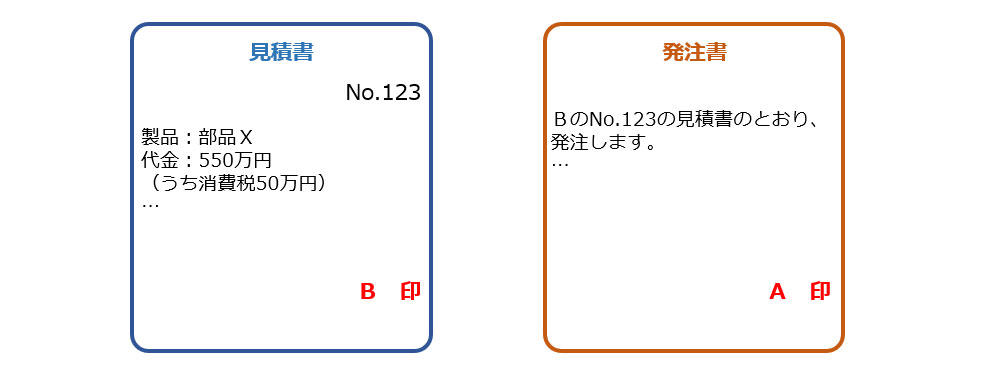

たとえば、AとBとの間で次のような文書が交わされたとします。

まず、見積書は契約書ではないため、不課税となります。

次に、発注書は、文書の表題は「発注書」ではありますが、「見積書のとおり」とありますので、実務上は、「契約書」と判断されます(詳細は、印紙税法基本通達第21条2項をご参照ください。)。そして、この発注書それ自体には、請負金額は記載されていません。しかし、この発注書には、「BのNo.123の見積書」というように他の文書を特定する記載があるため、発注書という第2号文書の記載金額を判断する際には、見積書も合わせて考える必要があります。見積書には代金として「550万円(うち消費税50万円)」という記載がありますので、発注書の記載金額は500万円ということになります(税抜価格と消費税とが区分して記載されている場合には、税抜価格のみが記載金額となるという取扱いがあります。)。

このように、第1号文書、第2号文書および第17号文書については、その文書そのものには契約金額や受取金額といった記載金額が記載されていない場合でも、その文書に他の文書を特定するような記載がある場合には、他の文書の記載内容も考慮して記載金額を考えなければなりません。

3 「他の文書の引用」と「記載金額の特例的な扱い」の区別

1で解説した「他の文書の引用」と2で解説した「記載金額の特例的な扱い」とは、他の文書に書かれていることもその文書を判断する際に考慮する必要があるという共通点があります。両者は区別して理解する必要があります。

| 要件 | 効果 | |

| 「他の文書の引用」 | ・引用文言の記載があること | 他の文書に書かれていることもその文書に記載されているものと扱われる(ただし、「記載金額」と「契約期間」は引用されない)。 |

|---|---|---|

| 「記載金額の特例的扱い」 |

・第1号文書、第2号文書または第17号文書であること ・他の文書の名称や番号等の記載があること |

他の文書に書かれていることも考慮してその文書の記載金額が判断される。 |

4 過去に新聞報道された過怠税での事案

過去に新聞報道された過怠税の事案の中には、「記載金額の特例的な扱い」が適用されたと思われる事案があります。過怠税とは文書の作成時にその文書に印紙を貼るなどして印紙税を納付しなかったためにペナルティーとして課される税金をいいます。すなわち、「貼り漏れがあった」事案ということができます。事案の概要は、以下のとおりです。

2012年、旅行業を営む会社が顧客に対して交付していた「引受書」について税務調査において印紙の貼り漏れがあるとして、過怠税約1100万円の納付が求められました。

この引受書は、顧客に対して旅行サービスの提供を約束する文書です。旅行サービスの提供は、「請負」にあたります。また、会社から顧客に対して一方的に交付がされたものですが、自らの義務を自認する旨の文書であるため、実務上、「契約書」にあたります。この会社も、この引受書が「請負に関する契約書」にあたることは認識していました。しかし、この引受書それ自体には旅行代金(請負金額)の記載はなく、旅行代金は別の文書に記載がされていました。そこで、この会社は、この引受書を記載金額なしの請負に関する契約書と判断し、200円の印紙を貼っていました。

税務調査において、東京国税局は、引受書と旅行代金が記載された他の文書は一体ととらえるべきだと判断しました。そのため、引受書にも他の文書に記載されている旅行代金が記載されているものと扱われることになり、旅行代金の金額に応じて印紙を貼るべきだとの結論となりました。これは、今回解説した記載金額の特例的な扱いが適用された事案と考えることができます。

記載金額の特例的な扱いは、他の文書を特定するような名称、番号が記載されていれば適用がされてしまうため、そのような記載がある場合には、他の文書に記載されていることも考慮して記載金額を判断する必要があります。

5 まとめ

通常、印紙税の判断は、その文書に記載されている内容に着目して行えば足ります。しかし、「他の文書の引用」や「記載金額の特例的扱い」が適用される場合には、他の文書も確認しなければ正確な印紙税額を判断することはできません。両者はともに他の文書の記載内容を考慮する必要があるという点で共通するため、両者は混同されがちです。どのような場合にどちらが適用されるのか整理して理解する必要があるといえるでしょう。

弁護士

鳥飼総合法律事務所所属。

一橋大学法学部卒業、早稲田大学大学院法務研究科修了。

印紙税相談室に所属し、企業等からの印紙税の相談対応や社内研修の実施など、印紙税に関する幅広い業務を行う。

新日本法規出版株式会社・鳥飼コンサルティンググループ主催の印紙税検定<中級篇>、弁護士ドットコムオンラインセミナー「弁護士が知っておくべき印紙税のポイント」にて講師を務める。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/