印紙税の基本をマスターする 第3回「記載金額」とは

更新日:2021/01/22

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の沼野友香 氏と山田重則 氏が易しく解説します。印紙税の基本をマスターする第3回は、記載金額について解説します。

1 「記載金額」とは

「記載金額」とは、契約金額などとして課税文書に記載されている金額で、その文書によって証明しようとする事項に関する金額をいいます(印紙税法基本通達23条)。

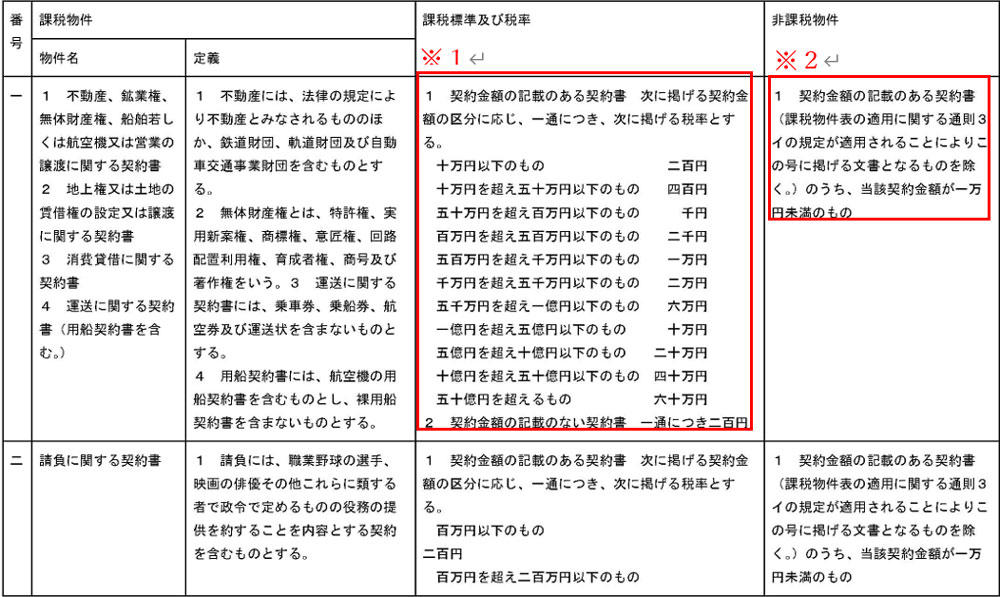

このように記載金額は、その文書に記載されている契約金額や受取金額をいうのですが、課税文書の中にはこの契約金額等によって印紙税の金額が異なる文書があります。以下の課税物件表は第1号文書の箇所を抜粋したものですが、この課税物件表の「課税標準及び税率」の欄(※1)をご覧いただくと、契約金額の記載があるか否か、また契約金額の記載がある場合にはその金額の多寡によって印紙税の金額が変わることがわかります。

また、課税文書の中には記載金額が一定額未満の場合に、本来であれば課される印紙税を課さないとしている文書もあります。以下の第1号文書の課税物件表の「非課税物件」の欄(※2)をご覧ください。「契約金額の記載のある契約…のうち、当該契約金額が1万円未満のもの」は非課税(印紙税を課さない)ということがわかります。

このように、記載金額の理解は、印紙税の金額の判断をする際に重要なポイントになります。

⑴ 契約金額

では、そもそも先ほどから出てきている「契約金額」とは具体的にどのような金額でしょうか。

「契約金額」とは、土地売買契約書における土地の売買代金や、工事請負契約書における請負工事代金のように、その文書によって直接証明しようとする金額をいいます。

たとえば、土地賃貸借契約書は、第1号の2文書にあたりますが、第1号の2文書の契約金額は、土地の賃借権の設定または譲渡の対価である金額であると定められていて、契約に際して相手方当事者に交付し、後日返還されることが予定されていない金額をいうものとされています(印紙税法基本通達23条(2))。したがって、名称は問いませんが「権利金」などとして土地の賃貸借契約成立の際に交付されるものが契約金額にあたります。後日返還されることが予定されている保証金、敷金等は、返還が約束されている以上土地の賃借権の設定や譲渡の「対価」とはいえませんので、契約金額にはあたりません。また、一見、土地賃貸契約の契約金額であると思われることの多い賃貸料は、土地の賃借権等の設定の対価ではなく、目的物を使用収益させることの対価になりますので、これも契約金額にはあたりません。

第1号の2文書の契約金額:「土地の賃借権の設定又は譲渡の対価である金額」

具体的には、賃貸料を除き、権利金その他名称のいかんを問わず、契約に際して相手方当事者に交付し、後日返還されることが予定されていない金額

- 後日返還されることが予定されていない保証金、敷金等 :〇 契約金額にあたる

- 後日返還されることが予定されている保証金、敷金等 :× 契約金額ではない

- 賃貸料 :× 契約金額ではない

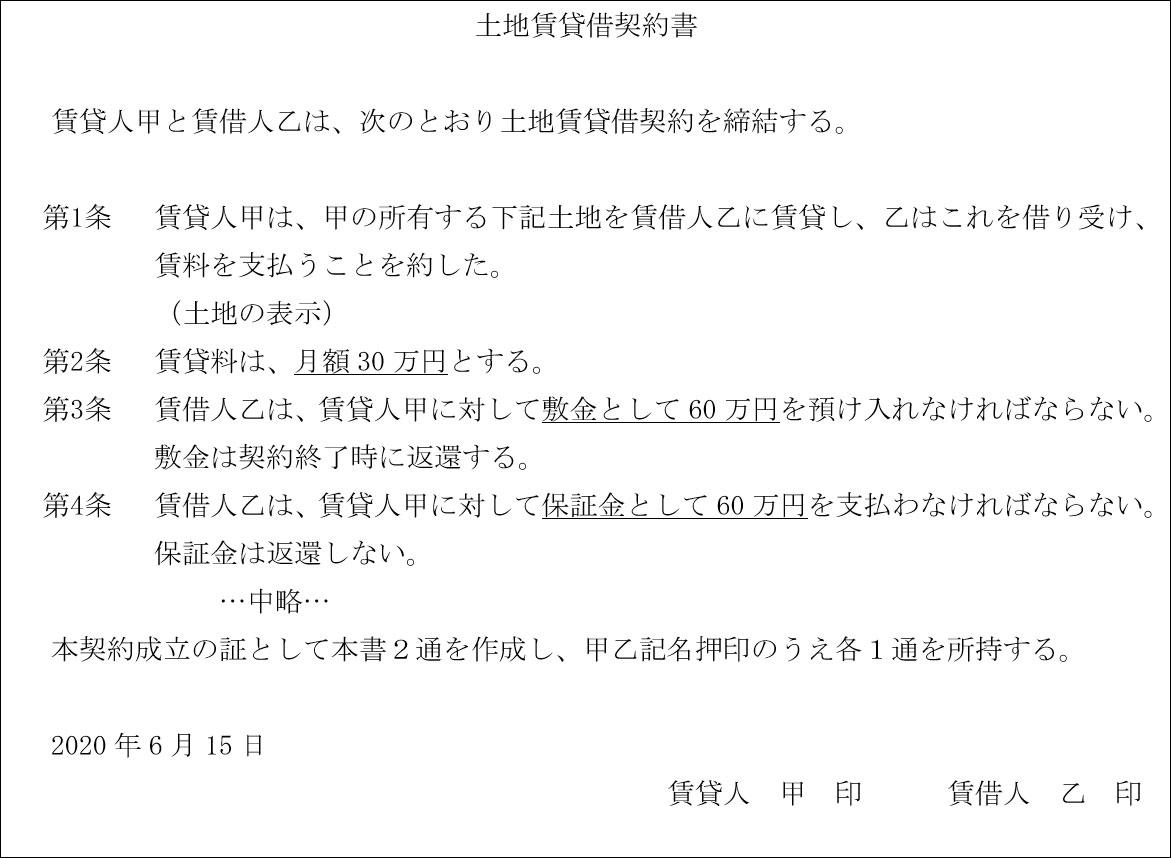

以下の事例をご覧ください。事例1の文書の記載金額はいくらでしょうか。

事例1

事例1の土地賃貸借契約書には、複数の金額が記載されていますが、このうち契約に際して相手方に交付され、後日返還されることが予定されていない金額は、保証金の60万円のみです。したがって、事例1の文書の記載金額は、保証金の60万円ということになります。

賃貸料月額30万円は、契約成立後の土地の使用収益の対価であり、契約金額にあたりません。また、敷金60万円は後日返還されることが予定されているので、契約金額にあたりません。

⑵ その文書によって直接証明しようとする金額

記載金額は、文字通り、原則その文書に記載されている金額をいうのですが、その金額がその文書によって証明しようとする金額(契約の成立についての契約書における成立に係る金額、契約の変更についての契約書における変更に係る金額等)でない場合は、記載金額にはあたりません。記載金額は、その文書によって直接証明しようとする金額である必要があります。この点を、事例2を使って解説します。

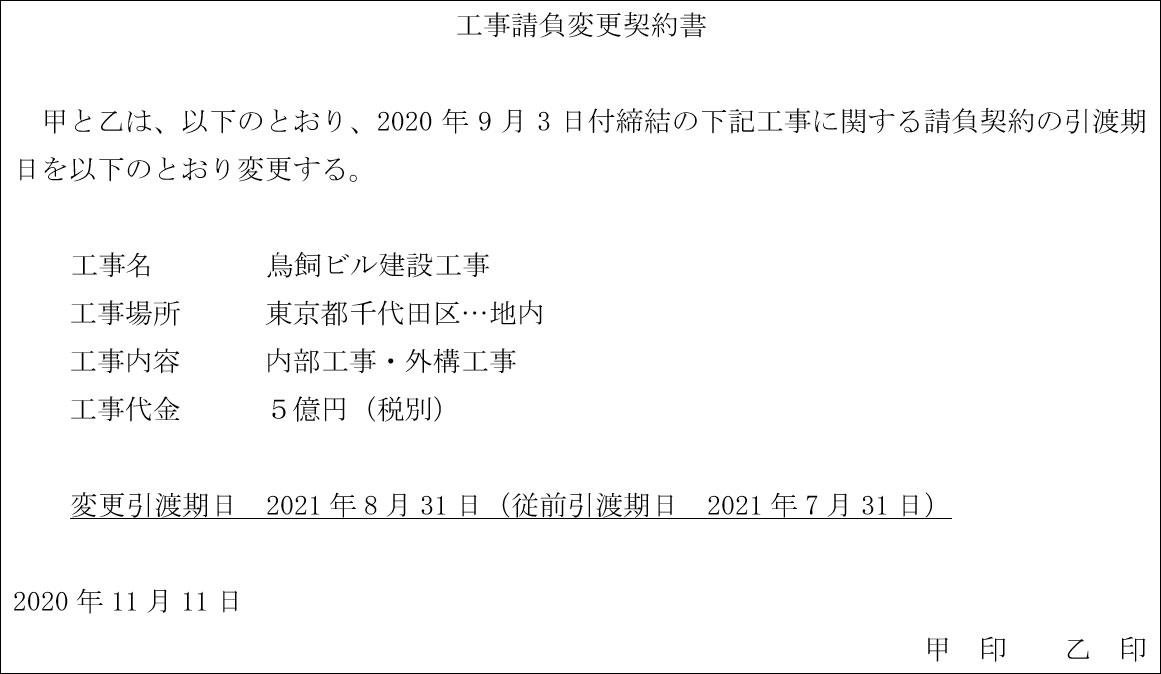

事例2

事例2は、工事請負に関する変更契約書なので、請負に関する契約書(第2号文書)にあたります。第2号文書の契約金額は、「請負金額」です。したがって、工事代金5億円が記載金額にあたるようにも思えます。

もっとも、この工事請負変更契約書で証明しようとする事項は、請負代金5億円での請負契約成立の事実ではなく、引渡期日の変更の事実です。工事代金5万円は変更する工事請負契約の特定のために記載されているにすぎません。したがって、工事代金5億円はこの文書によって証明しようとする事項に関する金額ではありません。

その他にこの文書に記載された金額はありませんので、この文書は記載金額のない第2号文書ということになります。

このように当該文書に記載された金額が「その文書によって証明しようとする事項に関する金額」かどうかについても確認をする必要があります。

2 記載金額に関する具体的取扱い

Q1:請負契約書に「A工事200万円、B工事300万円」と記載がある場合、記載金額はいくらになるのでしょうか。

A1:Q1のように、1つの文書に、同じく請負契約に関する記載金額が2個以上ある場合などは、その合計額がその文書の記載金額になります。

この文書は、請負に関する契約書なので第2号文書に該当し、記載金額は200万円+300万円=500万円となります。

Q2:契約書に契約金額の一部の記載しかない場合の記載金額はどうなりますか。たとえば、全体として総額500万円の工事を請け負う契約を締結しているが、個別契約書に「A工事200万円」の記載しかなく、その他工事300万円の記載がない場合、記載金額はいくらになるのでしょうか。当該文書に記載されている「200万円」でしょうか。工事総額の「500万円」でしょうか。

A2:契約書に契約金額の一部の記載しかない場合は、その文書の記載金額はその一部についての契約金額が記載金額となります。したがって、A工事の個別契約書の記載金額は200万円になります。

Q3:契約書に単価と数量の記載しかないのですが、記載金額のない文書になりますか。

A3:その文書に明確な契約金額の記載がない場合でも、単価および数量、記号その他により契約金額を計算できる場合は、その計算により算出した金額が記載金額となります。

例えば、物品加工契約書に、「A物品単価500円」と「数量10,000個」の記載がある場合には、物品単価と数量を乗じることで契約金額の計算をすることができますから、この文書は第2号文書に該当し、記載金額は500万円ということになります。

Q4:契約書に確定した契約金額の記載がなく、「予定金額」の記載しかないのですが、これも記載金額になりますか。

A4:記載された契約金額等が「予定金額」「概算金額」「最低金額」「最高金額」である場合は、その「予定金額」「概算金額」「最低金額」「最高金額」がその文書の記載金額になります。なお、「最低金額」「最高金額」の両方の記載がある場合は、「最低金額」が記載金額となります。

Q5:ビル清掃請負契約書で「清掃料は月10万円、契約期間は1年間とする」と記載があるのですが、この場合記載金額は10万円となるのでしょうか。

A5:月単位等で金額を定めている契約書で、契約期間の記載があるものは当該金額に契約期間の月数等を乗じて算出した金額を記載金額とし、契約期間の記載のないものは記載金額がないことになります。

ご質問の契約書には月単位の清掃料の定めと契約期間の記載がありますので、月10万円×12か月=120万円が記載金額となります。

3 まとめ

印紙税の基本をマスターする第3回は、記載金額について解説しました。

今回は、記載金額の全体像を掴んでいただくことを主目的としましたので、各号文書における記載金額の意義や記載金額の計算のルールのすべてを網羅したものではありません。

各号文書における契約金額の意義については印紙税法基本通達23条、記載金額の計算については同24条、25条、その他記載金額の取扱いついて同26条から35条に定めがありますので、必要に応じてご確認いただき、ぜひ理解を深めてください。

弁護士

鳥飼総合法律事務所所属。

中央大学法学部卒業、慶應義塾大学大学院法務研究科修了。

第二東京弁護士会所属。

主に、税務、知的財産権、企業法務、労務・人事に係る業務に携わる。

株式会社鳥飼コンサルティンググループ主催、新日本法規出版株式会社協賛による「印紙税検定(初級篇)」の立ち上げに参画、「印紙税検定(中級篇)」の講師を務める。

鳥飼総合法律事務所印紙税相談室に所属し、印紙税相談、印紙税調査対応、企業研修など、幅広く印紙税に関する業務を行う。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/