印紙税の基本をマスターする 第2回 「課税事項」「契約書」とは

更新日:2020/12/18

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の沼野友香 氏と山田重則 氏が易しく解説します。

今回は、前回のコラムで言及した印紙税の判断過程のうち、①課税事項の記載、②課税事項の証明目的、③契約書について、判断の留意点も含めて解説します。

1 課税事項の記載

⑴ 課税事項の記載は印紙税が課されるための最初の要件となること

印紙税の判断は、まずはその文書に課税事項の記載があるかどうかを確認することからはじめます。

課税事項は、第1号文書から第20号文書まで、20種類あります。そのため、文書中にこの20種類の課税事項のいずれかが記載されていないかを確認することになります。たとえば、ある文書に、「請負に関して契約当事者が合意した事実」が記載されている場合には、第2号文書(請負に関する契約書)の課税事項の記載がある、といえます。文書中、1つも課税事項の記載がない場合には、その文書の作成者に印紙税が課されることはありません。

⑵ わずか1行でも課税事項の記載になること

文書全体が請負契約書である場合、そこに「請負に関して契約当事者が合意した事実」が記載されていることを見落とすことはありません。しかし、文書全体からすると、わずかな記載にとどまる場合には、課税事項が記載されていることを見落とす可能性があります。

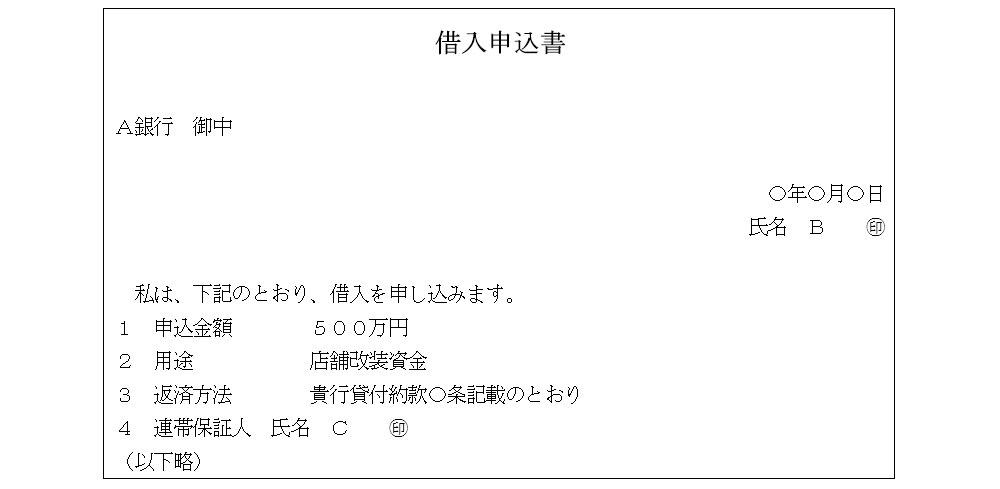

たとえば、以下の文書には、課税事項の記載はあるといえるでしょうか。

この文書は、BがA銀行から500万円を借り入れる際に作成する借入申込書です。

金銭の借り入れは、消費貸借契約に当たるため、まずは、第1号の3文書(消費貸借に関する契約書)の課税事項の記載の有無が問題となります。第1号の3文書の課税事項は、「消費貸借に関して契約当事者が合意した事実」です。契約当事者が合意したといえるためには、一方の申込と他方の承諾が必要になりますが、この文書には、Bの申込の事実しか記載されていません。そのため、この文書には、「消費貸借に関して契約当事者が合意した事実」の記載はありませんので、第1号の3文書の課税事項の記載はない、といえます。そうすると、この文書は一見すると、課税事項の記載がないように思えます。

しかし、この文書には、連帯保証人Cの押印があります。

このCの押印は、「将来、A銀行とBとの間で消費貸借契約が成立した場合には、私(C)は、A銀行に対して、Bの債務を連帯保証することを約束する」ということを意味する記載です。そのため、この記載が第13号文書(債務の保証に関する契約書)の課税事項の記載に当たらないか問題となります。結論としては、この記載は第13号文書の課税事項の記載に当たります。第13号文書の課税事項の記載は、「債務の保証に関して契約当事者が合意した事実」です。この文書には、一方当事者のCの押印しかなく、他方当事者のBが承諾する旨の記載がありませんので、「合意した事実」が記載されているかが問題となりますが、この点は、応用的な話となりますので、ここではその詳細は述べることは控えます。ここでは、文書全体からすると、わずか1行にとどまるCの押印の記載が課税事項の記載に該当する、という点を理解いただければ問題ありません。

このようにわずか1行であっても課税事項の記載に該当する場合がありますので、文書の最初から最後まで丁寧に確認する必要があります。

⑶ 他の文書と合わせて判断する場合もあること

ある文書に課税事項の記載があるかどうかは、通常、その文書に記載されている内容だけで判断すれば足ります。

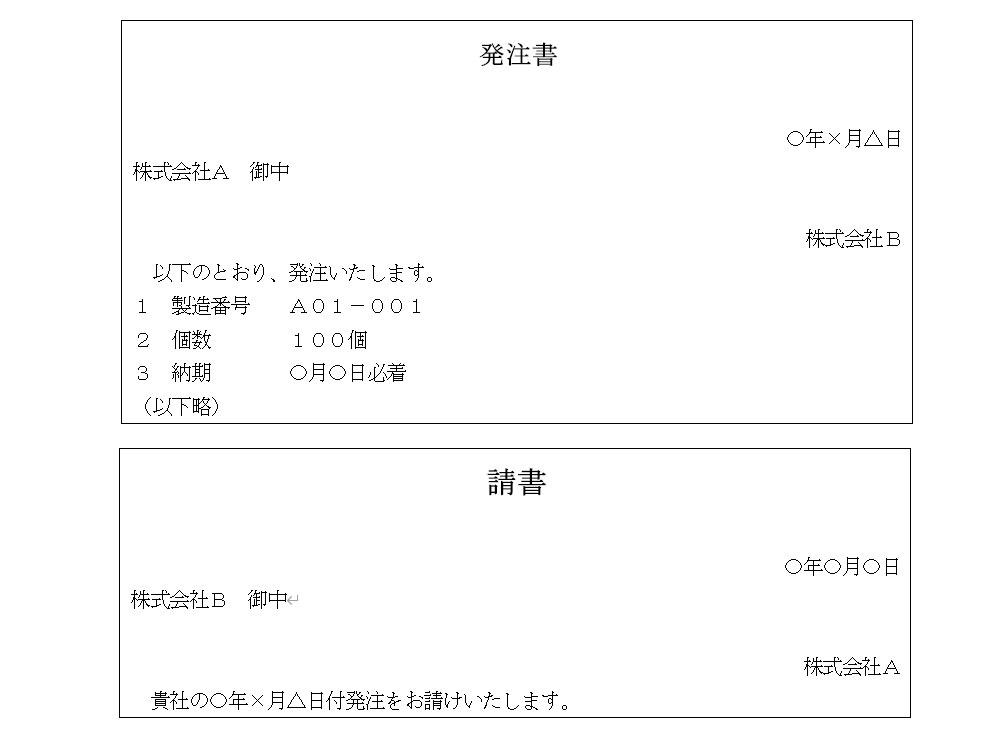

しかし、例外的に他の文書と合わせて判断をする場合もあります。たとえば、以下の2つの文書には課税事項の記載はあるといえるでしょうか。

まず、発注書には、株式会社Bが株式会社Aに対して、製造番号A01-001の製造発注をした事実が記載されています。

製造は、法的には請負契約となりますので、第2号文書(請負に関する契約書)の課税事項の記載があるか問題となります。第2号文書の課税事項は、「請負に関して契約当事者が合意した事実」です。契約当事者が合意したといえるためには、一方の申込と他方の承諾が必要になりますが、この発注書には株式会社Bの株式会社Aに対する申込の事実しか記載されていません。

したがって、この発注書には第2号文書の課税事項の記載があるとはいえません。

次に、請書には、「貴社の〇年×月△日付発注をお請けいたします。」との記載がされています。

請書に記載されている内容だけから判断すると、株式会社Aが株式会社Bに対して、何の発注を承諾したのか読み取ることはできません。

しかし、ある文書に他の文書を引用する旨の記載がある場合には、他の文書に記載されている内容も合わせて判断するものとされています(印紙税法基本通達第4条参照)。「貴社の〇年×月△日付発注」という記載は、株式会社Bの株式会社Aに対する発注書を引用する旨の記載といえますので、請書の記載内容を判断する際には発注書に記載されている内容も合わせて判断することになります。発注書には、株式会社Bが株式会社Aに対して、製造番号A01-001の製造発注をした事実が記載されていますので、請書には株式会社Bが株式会社Aに対して請負の申込をした事実と株式会社Aが株式会社Bに対してその承諾をした事実が記載されているといえます。したがって、請書には、「請負に関して契約当事者が合意した事実」が記載されているといえますので、請書には第2号文書の課税事項の記載があるといえます。

以上のとおり、ある文書に課税事項の記載があるかどうかは、通常、その文書に記載されている内容だけで判断すれば足りますが、その文書に他の文書を引用する旨の記載がある場合には、他の文書に記載されている内容も合わせて判断する必要があります。

2 課税事項の証明目的

課税事項の記載がある場合には、次に、その文書がその課税事項の記載を証明するために作成されたといえるかが問題となります。もっとも、実務上は、課税事項の記載がある場合には、課税事項を証明する目的で作成されたと認定されることが多いといえます。

ある文書に「請負に関して契約当事者が合意した事実」を記載した場合、いくら契約当事者が「この文書は合意した事実を証明するために作成したわけではない。単に形だけの文書だ。」と言っても、作成者の真の意図は考慮されず、課税事項を証明する目的で作成されたものと扱われることになります。

つまり、印紙税における判断は、文書の形式、内容等から客観的に行われるということです。

3 「契約書」とは

⑴ 「契約書」という要件

課税文書は、第1号文書から第20号文書までありますが、その中には「〇〇に関する契約書」という課税文書があります。

そのため、ある文書が「〇〇に関する契約書」に該当するためには、そもそもその文書が「契約書」といえることが必要になります。印紙税の実務上は、「契約書」には、通常考えられているものよりも広い範囲の文書が含まれますので、特に注意が必要です。

どのような文書が「契約書」に当たるのかという点は、印紙税法において定められています。

⑵ 「契約書」に含まれる文書

印紙税法は、「契約書」について次のように定めています(印紙税法別表第一課税物件表の適用に関する通則5)。①~③は、説明の便宜のため、筆者が付しました。

「契約書」とは、①契約証書、協定書、約定書その他名称のいかんを問わず、②契約(その予約を含む。以下同じ。)の成立若しくは更改又は契約の内容の変更若しくは補充の事実(以下「契約の成立等」という。)を証すべき文書をいい、③念書、請書その他契約の当事者の一方のみが作成する文書又は契約の当事者の全部若しくは一部の署名を欠く文書で、当事者間の了解又は商慣習に基づき契約の成立等を証することとされているものを含むものとする。

まず、①より、「契約書」に該当するかどうかは文書の名称から判断しない、ということが分かります。つまり、文書の名称が「〇〇契約書」となっていない文書についても「契約書」として扱われる場合があるということになります。

次に、②より、「成立」、「更改」、「内容の変更」、「内容の補充」のいずれかの事実を証明する文書とされていますので、契約の成立の際に作成される文書だけでなく、成立後に契約の内容を変更したり、契約の内容を補充した場合の文書も「契約書」として扱われることになります。

そして、③より、契約当事者の一方のみが作成する文書や契約当事者の署名を欠く文書であっても、「契約書」として扱われる場合があるということになります。契約書というと、契約当事者の双方が署名、押印して作成する形式が一般的ですので、契約当事者の一方のみが作成する文書や契約当事者の署名を欠く文書であっても「契約書」になるというのは、見落としがちな点といえます。

⑶ 「重要な事項」

契約当事者の意思表示の合致を証明することができる文書であれば、「契約書」に当たるようにも思えます。

しかし、印紙税の実務上は、契約当事者の意思表示の合致を証明することができることに加え、その文書に契約上の「重要な事項」の記載があるといえることが必要になります。

つまり、①契約当事者の意思表示の合致を証明することができる、②契約上の「重要な事項」の記載がある、という2つの要件を満たしてはじめて「契約書」に該当することになります。

この契約上の「重要な事項」は、印紙税法基本通達別表第2において定められています。

たとえば、第1号の1文書(不動産等の譲渡に関する契約書)の重要な事項は以下のとおりです。

- 目的物の内容

- 目的物の引渡方法又は引渡期日

- 契約金額

- 取扱数量

- 単価

- 契約金額の支払方法又は支払期日

- 割戻金等の計算方法又は支払方法

- 契約期間

- 契約に付される停止条件又は解除条件

- 債務不履行の場合の損害賠償の方法

たとえば、ある文書が、①不動産等の譲渡に関して契約当事者の意思表示の合致を証明することができること、②「目的物の内容」から「債務不履行の場合の損害賠償の方法」までのいずれか1つ以上の契約上の「重要な事項」の記載があること、という2つの要件を満たした場合には、その文書は不動産等の譲渡に関する「契約書」に該当するといえます。裏を返すと、仮に、不動産等の譲渡に関して契約当事者の意思表示の合致を証明することができる文書であったとしても、契約上の「重要な事項」の記載が1つもない場合には、その文書は「契約書」には該当しない、ということになります。

弁護士

鳥飼総合法律事務所所属。

一橋大学法学部卒業、早稲田大学大学院法務研究科修了。

印紙税相談室に所属し、企業等からの印紙税の相談対応や社内研修の実施など、印紙税に関する幅広い業務を行う。

新日本法規出版株式会社・鳥飼コンサルティンググループ主催の印紙税検定<中級篇>、弁護士ドットコムオンラインセミナー「弁護士が知っておくべき印紙税のポイント」にて講師を務める。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/