印紙税の基本をマスターする 第4回「所属の決定」とは、非課税規定の適用、課税文書の「作成」

更新日:2021/02/22

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の沼野友香 氏と山田重則 氏が易しく解説します。印紙税の基本をマスターする第4回は、「所属の決定」とは、非課税規定の適用、課税文書の「作成」について解説します。

1「所属の決定」とは

印紙税が課される文書は、第1号文書から第20号文書まで20種類の文書がありますが、1つの文書がこのうち2種類以上の課税文書に該当するケースがあります。

たとえば、土地の賃貸借契約書に敷金や賃料を受領した旨が記載されている場合には、その文書は土地の賃借権の設定に関する契約書(1号の2文書)にもあたり、売上代金以外の金銭の受取書(17号の2)にもあたることになります。また、請負の継続的取引の契約書は、請負に関する契約書(第2号文書)にも継続的取引の基本となる契約書(第7号文書)にもあたることになります。

このように1つの文書が複数の課税文書に該当する場合、印紙税法では、複数の課税文書に係る印紙税額を合算するのではなく、その文書をいずれか1つの課税文書として扱い、その文書が所属することになる号の文書に係る印紙税額を課すことにしています(所属しなかった号の文書の部分については負担する必要はありません)。これを「所属の決定」と言います。

所属の決定のルールについては、印紙税法別表第1の課税物件表の適用に関する通則3および印紙税法基本通達11条で定められています。以下にそのルールをまとめます。

表1 所属の決定のルール

| 何号と何号の所属の決定か | 所属する号 | |

| (1) | 第1号・2号文書と第3号~17号文書に該当する場合(ただし、⑵または⑶に該当する文書を除く) | 第1号・2号文書 |

| (2) | 第1号・2号文書(契約金額の記載なし)と第7号文書に該当する場合 | 第7号文書 |

| (3) | 第1号・2号文書(契約金額の記載なしまたは第17号の1文書の金額以下)と第17号の1文書(受取金額100万円超) | 第17号の1文書 |

| (4) | 第1号文書と第2号文書に該当する場合 (ただし、(5)に該当する文書を除く) |

第1号文書 |

| (5) | 第1号文書と第2号文書(第1号文書の契約金額を超える)に該当する場合 (1号と2号の契約金額が区分記載) |

第2号文書 |

| (6) | 第3号~17号文書と第3号~17号文書に該当する場合 | 最も号数の少ない号の文書 |

| (7) | 第3号~16号文書と第17号の1文書(受取金額100万円超)に該当する場合 | 第17号の1文書 |

| (8) | 第1号~17号文書と第18号~20号文書に該当する場合 (ただし、(9)(10)(11)に該当する文書を除く) |

第18号~20号文書 |

| (9) | 第1号文書(契約金額10万円超)と第19号~20号文書に該当する場合 | 第1号文書 |

| (10) | 第2号文書(契約金額100万円超)と第19号~20号文書に該当する場合 | 第2号文書 |

| (11) | 第17号の1文書(受取金額100万円超)と第19号~20号文書に該当する場合 | 第17号の1文書 |

| (12) | 第18号文書と第19号文書に該当する場合 | 第19号文書 |

事例1 所属の決定1(第1号文書と第2号文書に該当する場合)

事例1の文書は、第1条でプログラムの開発業務の委託をしていますが、プログラムの開発委託契約は、契約で定めるプログラムを完成させ、そのプログラムを納入することにより、対価の支払いを受けることを内容とするものなので、第2号文書(請負に関する契約書)の課税事項の記載があるといえます。

また、第5条で著作権の譲渡が定められていますので、第1号の1文書(無体財産権の譲渡に関する契約書)の課税事項の記載もあります。

<1号文書と第2号文書の課税事項の記載がある場合の所属の決定(表1⑸)>

ア ①第1号文書の契約金額と第2号文書の契約金額を区分することができ、②かつ、第2号文書の契約金額が第1号文書の契約金額を超える場合 : 第2号文書

イ ア以外の場合 : 第1号文書

事例1の文書には、第4条に「成果物の報酬500万円」の記載が、第5条に「著作権譲渡の対価は前条の報酬に含まれる」との記載があります。このように、事例1では、第1号文書の契約金額である「著作権譲渡の対価」と、第2号文書の契約金額である「成果物の報酬」が合算金額として記載されていて、500万円のうちいくらが「著作権譲渡の対価」でいくらが「成果物の報酬」かがはっきり区別(区分)されて記載されていません。

したがって、事例1の文書は、第1号文書の契約金額と第2号文書の契約金額を区分することができない場合に該当するため、上記イに該当し、第1号文書に所属が決定します。

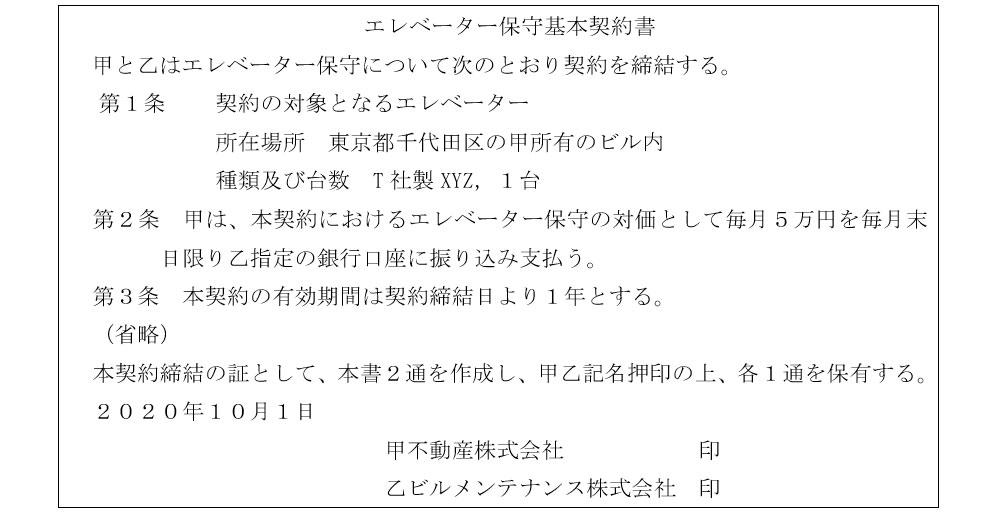

事例2 所属の決定2(第2号文書と第7号文書に該当する場合)

事例2の文書は、エレベーター保守に関する基本契約書ですが、エレベーター保守は、エレベーターを安全に運転できる状態に保つことを仕事の完成とし、その仕事の結果に対して対価を支払うことを内容とするものですから、請負にあたります。よって、第2号文書の課税事項の記載があるといえます。

また、この契約の有効期間は1年間で、継続的な請負契約にあたりますので、第7号文書の課税事項の記載もあります。

<第2号文書と第7号文書の課税事項の記載がある場合の所属の決定(表1⑵)>

ア 契約金額の記載がある場合 : 第2号文書

イ 契約金額の記載がない場合 : 第7号文書

事例2の文書には、契約期間1年の対価総額の記載はありませんが、1月ごとの対価の記載はあります(第2条)。このように月単位で金額を定めている契約書では、契約期間の記載のあるものは当該金額に契約期間の月数等を乗じて算出した金額を記載金額とし、契約期間の記載のないものは記載金額がないものとして取り扱うものとされています(印紙税法基本通達29条)。

事例2の文書には、月5万円の単価と有効期間1年の記載がありますので、これを乗じて契約金額の算定をすることが可能であり、契約金額の記載がある場合にあたります。

よって、事例2の文書は、第2号文書に所属が決定します。

2 非課税規定の適用

課税事項を証明する文書のうち、次の文書には印紙税を課さないものとされています(非課税文書)。

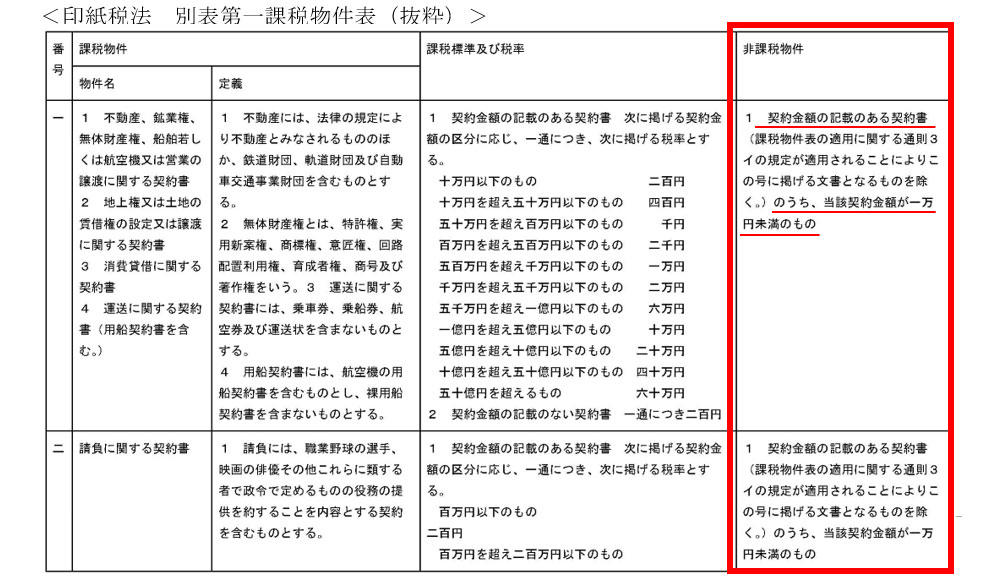

⑴ 課税物件表の非課税物件の欄に掲げる文書(記載金額が一定金額未満の場合(第1号文書、第2号文書等)、営業に関しない受取書(第17号文書)など)

⑵ 国、地方公共団体等の作成する文書

⑶ 独立行政法人等が作成する文書

このうち、印紙税判断の過程でよく直面するのが、⑴の課税物件表の非課税物件の欄に掲げる文書、すなわち非課税文書に該当するか否かの判断です。参考までに、第1号文書、第2号文書の課税物件表を抜粋しました。第1号文書、第2号文書の場合、非課税文書に該当するか否かの判断は、記載された契約金額が1万円未満か否かを確認することになります。

3 課税文書の「作成」

印紙税の納税義務は、課税文書を「作成」してはじめて生じます(印紙税法3条)。課税文書の作成者は、課税文書の「作成の時」までに、原則として、その文書に相当額の印紙を貼り付けなければなりません(印紙税法8)。

そして、課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいうとされています(印紙税法基本通達44条)。したがって、単に課税文書の体裁を整えただけでは、課税文書を「作成」したことにはなりません。文書の目的に従って行使してはじめて課税文書を作成(この時点で納税義務が発生)することになります。

文書の目的に応じ、印紙税法基本通達44条でそれぞれ「作成の時」が定められています。

| 文書の目的 | 例 | 作成の時 |

|---|---|---|

| 相手方に交付する目的で作成される文書 | 受取書、請書など | 交付の時 |

| 契約当事者の意思の合致を証明する目的で作成される文書 | 契約書(契約両当事者が共同作成するもの) | 証明の時 |

| 一定事項の付け込み証明をすることを目的として作成される文書 | 通帳など | 最初の付け込みの時 |

| 認証を受けることにより効力を生ずることとなる文書 | 定款 | 認証の時 |

| 第5号文書のうち新設分割計画書 | 新設分割計画書 | 本店に備えおく時 |

したがって、「相手方に交付する目的で作成される文書」は「交付」、「契約当事者の意思の合致を証明する目的で作成される文書」は「証明」、「一定事項の付け込み証明をすることを目的として作成される文書」は「最初の付け込み」、「認証を受けることにより効力を生ずることとなる文書」は「認証」、「第5号文書のうち新設分割計画書」は「本店に備えおくこと」が文書の目的に従って行使することであり、「作成」にあたります。

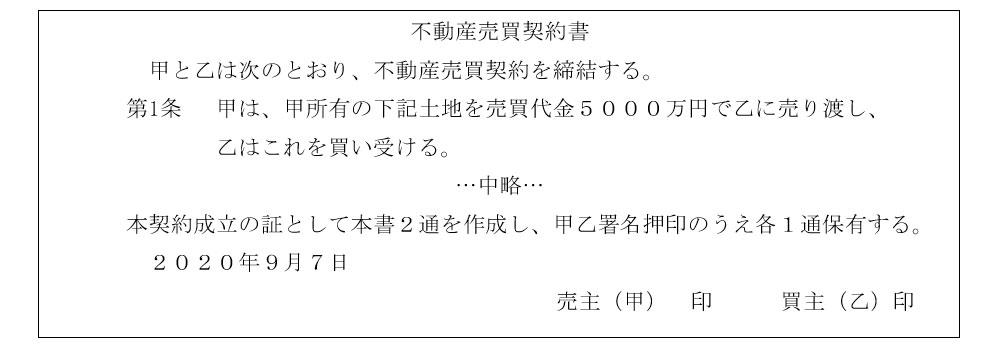

事例3

上の事例は、売主甲と買主乙が共同作成した不動産売買契約書で、契約当事者の意思の合致を証明する目的で作成される文書にあたります。売主甲と買主乙の記名押印がありますが、これが契約当事者の意思の合致の「証明」になります。この文書は、契約の一方当事者が課税事項を記載し、これに署名押印をした段階では、「作成」したとはいえず(一方当事者の署名押印のみでは意思の「合致」を証明することにはならないため)、他方当事者が署名押印をした時点で「作成」をしたことになります。したがって、両者が署名、押印をする際に印紙を貼る必要があります。

事例4

上の事例は、乙が甲から借入金を受け取った際に作成し、甲に交付する受取書です。よって、相手方に交付する目的で作成される文書になりますので、乙がこの紙に課税事項を記載しただけでは「作成」したとはいえず、これを甲に交付してはじめて課税文書が「作成」されたといえ、納税義務が発生します。したがって、この受取書を甲に交付する場合には、印紙を貼った上で甲に交付する必要があります。

4「印紙税の基本をマスターする」全4回の掲載が終了しました。

全4回を通して、印紙税判断の判断基準を判断過程に沿って順に解説しましたので、これで印紙税判断の基本は掴むことができたのではないかと思います。

印紙税の課否判断に直面する機会があれば、ぜひこの判断過程に沿って検討をしてみてください。

弁護士

鳥飼総合法律事務所所属。

中央大学法学部卒業、慶應義塾大学大学院法務研究科修了。

第二東京弁護士会所属。

主に、税務、知的財産権、企業法務、労務・人事に係る業務に携わる。

株式会社鳥飼コンサルティンググループ主催、新日本法規出版株式会社協賛による「印紙税検定(初級篇)」の立ち上げに参画、「印紙税検定(中級篇)」の講師を務める。

鳥飼総合法律事務所印紙税相談室に所属し、印紙税相談、印紙税調査対応、企業研修など、幅広く印紙税に関する業務を行う。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/