今年(2022年)の年末調整の用紙の書き方のポイント

更新日:2022/10/21

今年(2022年)の年末調整の用紙の書き方のポイント

令和3年度税制改正に伴い、昨年から以下の年末調整書類への押印が不要となっています。

- 「給与所得者の保険料控除申告書」

- 「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

- 「給与所得者の扶養控除等(異動)申告書」

- 「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」

一昨年は税制改正に伴い書式や記載内容に大きな変更点がありましたが、令和4年9月22日付で公表されている各申告書書式によれば、今年は書式の大幅改正はありません。

そこで、1~3の各申告書につき、一昨年の変更点を含めて記載上のポイントを確認していきたいと思います。

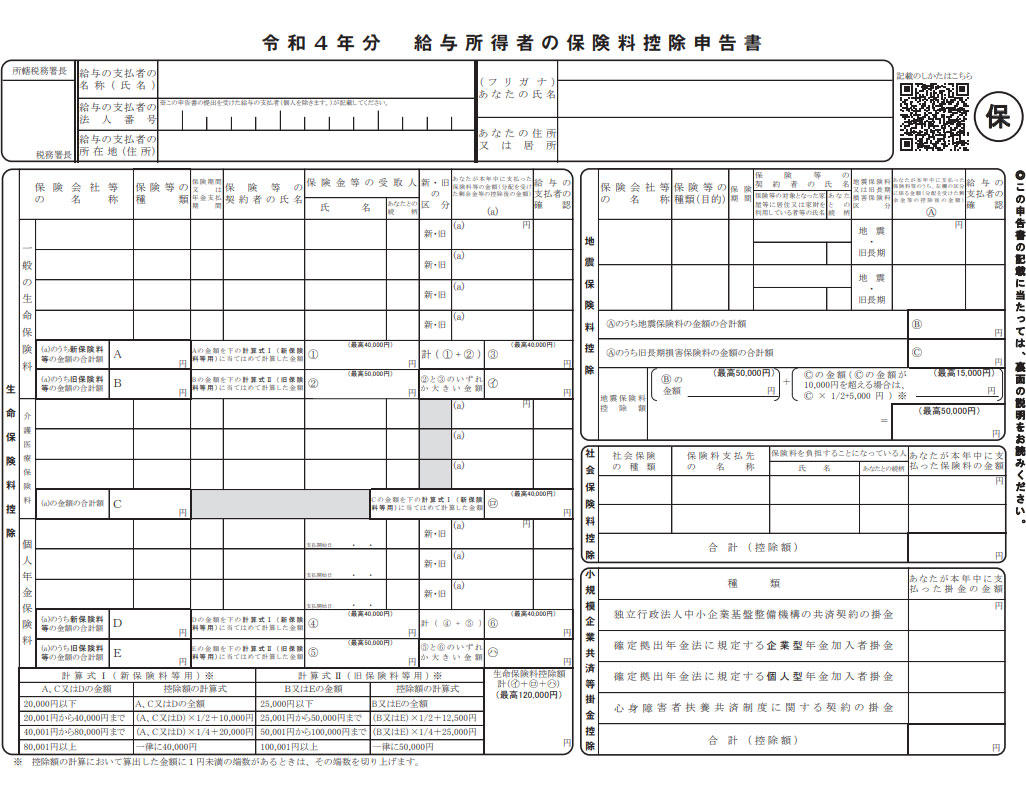

1.「令和4年分 給与所得者の保険料控除申告書」

- 令和4年分 給与所得者の保険料控除申告書

-

出典:国税庁|令和4年分 給与所得者の保険料控除申告書

(1)押印の廃止

令和3年度税制改正に伴い、昨年より氏名欄の押印が不要となっています。

(2)その他の留意点

①生命保険料控除については、平成24年以降「一般の生命保険料」「介護医療保険料」「個人年金保険料」の3区分となっており、「一般の生命保険料」「個人年金保険料」については契約時期に応じて「旧(保険料)」「新(保険料)」の区分があり、それぞれ控除額計算式及び控除上限額が異なります。

基本的には従業者の方に生命保険会社などから郵送された控除証明書の記載内容を転記して貰うことになります。また、控除証明書は添付書類として提出します。

②年の途中から就職した場合で、就職前に国民年金や国民健康保険等に加入していた場合の控除申告漏れに注意しましょう。(「社会保険料控除」欄に記載します。)

他にも配偶者や子など生計を一にする親族が負担する保険料を従業員の方が代わりに支払った場合も社会保険料控除の対象となります。

③最近加入者が増えている個人型確定拠出年金(iDeCo)は掛金が全額所得控除対象となります。国民年金基金連合会から郵送された小規模企業共済等掛金控除証明書を用意し、「小規模企業共済等掛金控除」欄の「確定拠出年金法に規定する個人型年金加入者掛金」欄に掛金の全額を記載します。(「社会保険料」欄に記載される誤りが散見されます。)

また、控除証明書を添付書類として提出します。

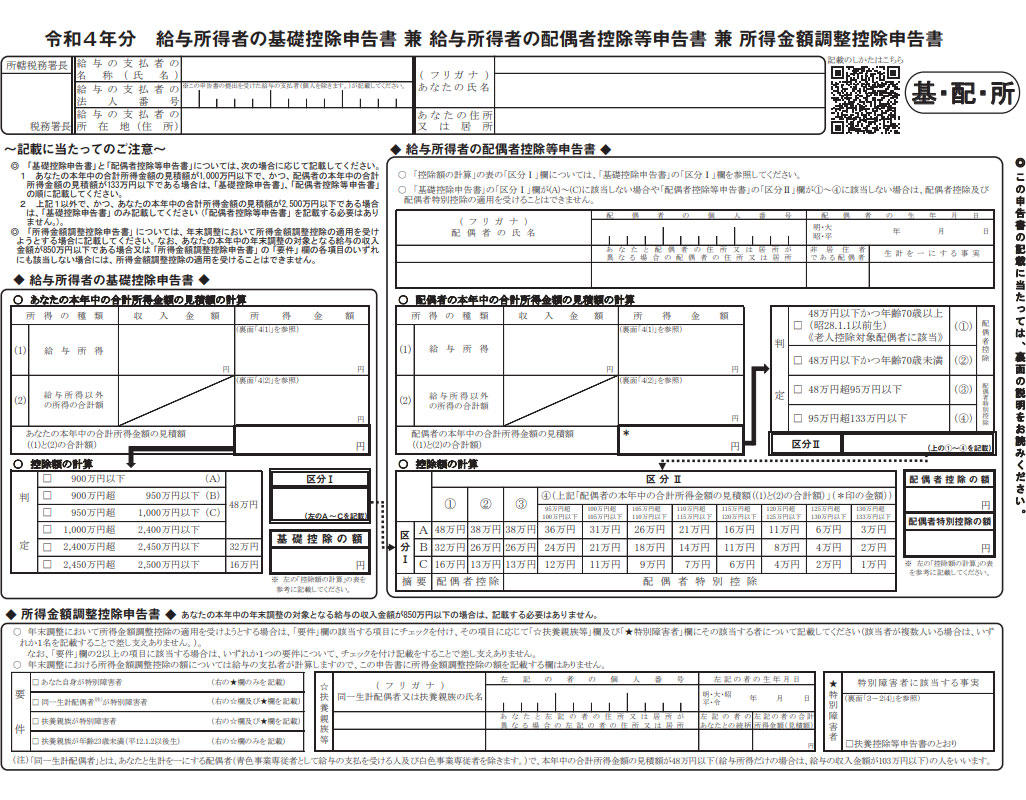

2.「令和4年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

- 令和4年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

-

出典:国税庁|令和4年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

(1)「給与所得者の基礎控除申告書」部分

平成30年度改正で基礎控除の金額が一律38万円から、合計所得金額に応じて変額することとなった事に伴う記載欄です。

建前上は従業者本人がご自身でその年の給与所得金額を見積もって記載する事となっていますが、実際には歩合給の割合が高い、残業手当が多い、12月に支給される冬季賞与支給月数が不透明である等の理由により、従業者本人側では申告書提出時点で年収見積額を算定することが困難な場合が殆どなので、会社側で記入するのが一般的です。

なお、判定欄で「あなたの本年中の合計所得金額の見積額」が「900万円以下(A)」、「900万円以上950万円以下(B)」、「950万円以上1,000万円以下(C)」、「1,000万円超~2,400万円以下」の4区分についてはいずれも基礎控除額は48万円で同額ですが、この区分は次の(2)「給与所得者の配偶者控除等申請書」欄でも用いられることになります。

(2)「給与所得者の配偶者控除等申告書」部分

配偶者控除額・配偶者特別控除額を算定する欄です。

まず、下記のいずれかに該当する場合は、配偶者控除及び配偶者特別控除の適用対象外となるため、この欄の記載は不要です。

*配偶者がいない

*上記(1)の「あなたの本年中の合計所得金額の見積額」が1,000万円超

*配偶者の本年中の合計所得金額の見積額が133万円超(給与収入のみの場合は収入金額2,016,000円以上に相当)

それ以外の場合は、配偶者の令和4年分給与収入見積金額を(1)「給与所得」の「収入金額」欄に記載し、これに対応する所得金額を申告書裏面「4⑴」【給与所得の金額の計算方法】の算式にあてはめて算出の上「所得金額」欄に記載します。(従業者側で所得金額算定が困難な場合は空欄として貰い、会社側で記載でも良いと思います。)

◇配偶者の年収見積額の算定が困難な場合もあると思いますが、申告書提出時点での見積額を記載する事になります。結果的に実際の合計所得金額と記載金額に大きな乖離があると判明した場合には、翌年1月31日までであれば、会社で年末調整を修正・訂正ができます。2月1日以降に判明した場合は、従業員の方が自身で確定申告することになります。

(3)「所得金額調整控除申告書」部分

給与所得控除額の上限額引下げに伴い、給与年収850万円超の場合は税負担が増加しました。子育て世帯や特別障害者を有する家庭の税負担を軽減するために、一定の要件に該当する給与所得者に対する緩和措置として「所得金額調整控除」の適用があります。

(制度詳細につきましては、2020年9月1日コラム「今年(2020年)の年末調整は大きく変わります!! 変更点の概要まとめ」をご参照下さい。)

下記のいずれかに該当する場合には該当欄へのチェック及び必要事項の記載を行います。

ⅰ 給与所得者本人が特別障害者

ⅱ 年齢23歳未満(平成12年1月2日以後生)の扶養親族を有する者

ⅲ 特別障害者である同一生計配偶者若しくは扶養親族を有する者

なお、同控除は給与収入額が850万円超の給与所得者が対象なので、それ以下の場合は記載の必要はないのですが、給与年収見積額が850万円のボーダーライン上にある従業者もいると思われますので、念の為に上記の要件のいずれかに該当する従業者に対しては給与年収見積額に関わらず記載を原則とするのが良いと思われます。

(4)その他の留意点

令和3年度税制改正に伴い、昨年より氏名欄の押印が不要となっています。

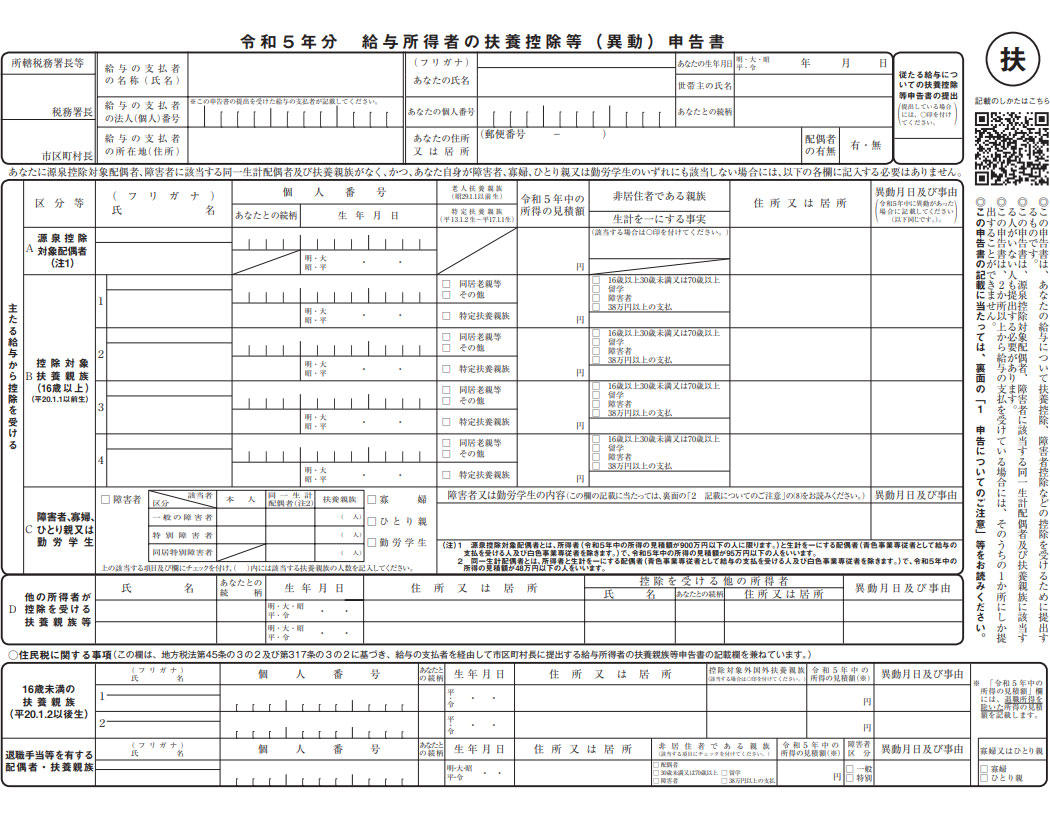

3.「令和5年分 給与所得者の扶養控除等(異動)申告書」

- 令和5年分 給与所得者の扶養控除等(異動)申告書

-

出典:国税庁|令和5年分給与所得者の扶養控除等(異動)申告書

(1)書式改正に伴う留意点

①令和2年度税制改正で行われた「ひとり親控除」の創設及びこれに伴う寡婦・寡夫控除の見直しに伴い、C「障害者、寡婦、寡夫又は勤労学生」の欄が「障害者、寡婦、ひとり親又は勤労学生」に変更されています。

また、(制度改正の詳細につきましては、前出2020年9月1日コラム「今年(2020年)の年末調整は大きく変わります!! 変更点の概要まとめ」をご参照下さい。)

なお、「ひとり親控除」は比較的新たな制度のため、従業者側では十分周知されていない可能性がありますので、該当する従業者がいそうな場合には、会社側でも念の為に確認される事をお勧めします。

②令和2年度税制改正に伴い、扶養控除の対象となる扶養親族の範囲から、年齢 30 歳以上 70 歳未満の非居住者であって 次に掲げる者のいずれにも該当しないものが除外されました。

イ 留学により国内に住所及び居所を有しなくなった者

ロ 障害者

ハ 扶養控除の適用を受けようとする居住者からその年において生活費又は教育費に充てる ための支払を 38 万円以上受けている者

これに伴い、控除対象配偶者または控除対象扶養親族者の中に非居住者がいる場合は「非居住者である親族」欄に〇を付した上で、後者については「生計を一にする事実」欄の該当項目を一つ選んで☑をする(該当事実が複数ある場合はいずれか一つ)とともに、その事実を証する一定の書類(戸籍の附票の写し等の親族関係書類、送金関係書類等)を添付して提出する必要があります。

なお、16歳未満の控除対象外国外扶養親族についても「住民税に関する事項」欄の該当欄に〇を付すこととなっています。

(2)その他の留意点

①源泉控除対象配偶者欄(申告書中段A欄)は、令和5年の所得が900万円(給与収入の場合1,120万円)以下の従業員の方と生計を一にする配偶者で所得が95万円(給与収入の場合150万円)以下である場合に記入します。

配偶者控除、配偶者特別控除とは異なりますので注意しましょう。

②扶養親族については、出生日が平成20年(2008年)1月1日以前の場合は申告書中段のB欄に、平成20年1月2日以後の場合は下段の「住民税に関する事項」欄に記載します。

③退職手当等を有する配偶者又は扶養親族がいる場合は、「住民税に関する事項」欄の「退職手当等を有する配偶者・扶養親族」欄に所定事項の記載が必要となります。

退職手当等(源泉徴収されるものに限ります)の支払を受ける配偶者(従業員の方と生計を一にする配偶者で、令和5年中の退職所得を除いた合計所得金額の見積額が133万円以下である人に限ります。)又は扶養親族がいる場合は、その配偶者・扶養親族の氏名、個人番号等を記載します。

更に上記の退職手当等の支給を受ける配偶者が非居住者である場合には、「非居住者である親族」欄の「配偶者」にチェックを付けます。また、退職手当等の支払を受ける扶養親族が非居住者であり、その非居住者の年齢が30歳未満又は70歳以上である場合には「非居住者である親族」欄の「30歳未満又は70歳以上」にチェックを付け、30歳以上70歳未満の場合には、「留学」(留学により国内に住所及び居所を有しなくなった人)、または「障害者」もしくは「38万円以上の支払」(従業員本人から令和5年中において生活費又は教育費に充てるための支払を38万円以上受ける人)のうち該当するいずれかの項目にチェックを付けます。この場合、親族関係書類、留学ビザ等書類及び送金関係書類を令和6年3月15日までに住所所在地の市区町村に提出しなければならない場合があります。

「令和 5 年中の所得の見積額」欄には、令和5年中の退職所得の金額を除いた合計所得金額の見積額を記載します。

また、退職手当等の支払を受ける配偶者のうち同一生計配偶者(従業員本人と生計を一にする配偶者で、令和5年中の退職所得を除いた合計所得金額の見積額 が48万円以下である人をいいます。)又は扶養親族について、その配偶者又は扶養親族が障害者である場合は「障害者区分」欄の「一般」にチェックを付け、特別障害者である場合は「特別」にチェックを付けます。

退職所得を除くと令和5年中の合計所得金額の見積額が48万円以下となる扶養親族を有することにより、従業員の方が寡婦又はひとり親に該当する場合には、「寡婦又はひとり親」欄にチェックを付けます。

④申告書の表題が「令和5年分」となっているのは、令和5年1月1日以降の給与について扶養控除等の控除を受けるためであり、本申告書は「令和5年の最初の給与の支払いを受ける日の前日までに提出」することとなっています。

⑤令和4年中に婚姻・出産等で新たな源泉控除対象配偶者や控除対象扶養親族等が生じた場合はその方々の個人番号の申告が必要となりますので、会社側でも確認しましょう。

⑥右上部「配偶者の有無」欄については、控除対象であるかどうかを問わず、配偶者がある場合は「有」に○をします

⑦令和3年度税制改正に伴い、昨年より氏名欄の押印が不要となっています。

4.その他の留意事項

- 年末調整に際しては、従業員側において「収入」と「所得」の区分が十分理解されていないケースがありますので、会社側でも可能な限りチェックを行うようにしましょう。

- 給与年収2,000万円以上の場合は、年末調整の対象外となりますので、従業員の方ご自身で確定申告をすることになります。

- 住宅借入金等特別控除(いわゆる「住宅ローン控除」)の適用を受ける場合には、別途「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」及び金融機関の発行する「住宅取得資金に係る借入金の年末残高等証明書(残高証明書)」を会社に提出します。(なお、住宅借入金等特別控除を受ける最初の年分については、年末調整ではなく確定申告を行う必要があります。)

- 令和4年中に再就職した従業者については、前職分の源泉徴収票の提出が必要です。(提出もれが多いので、会社側でも注意しましょう。)

- 「給与所得者の扶養控除等(異動)申告書」の国外居住控除対象配偶者・扶養親族に関する記載事項については紙幅の関係で簡記するにとどめましたが、特に子女が海外留学している場合や、海外出身の従業者がいるケースでは重要となります。詳細については下記をご参照下さい。

参考URL:国税庁 | 国外居住親族に係る扶養控除等の適用について

令和5年1月からの国外居住親族に係る扶養控除の適用については令和4年10月中旬に国税庁HPに掲載予定です。こちらも併せてご確認下さい。

まとめ

今回の書式改定は小幅なものにとどまっています。また、令和3年分より年末調整書式への押印が不要となった事で、事務簡略化が一歩前進しています。

東政府系機関勤務を経て2010年税理士登録。

京税理士会芝支部所属。

「若いお客様にはアイディアを、ご年配のお客様には安心を」がモットー。