印紙税って節税できるの?-弁護士が教える効果的な節税策-第1回 変更契約書①

更新日:2022/03/18

この連載コラムでは、印紙税の基本や誤解が生じやすい点について、鳥飼総合法律事務所弁護士の沼野友香 氏と山田重則 氏が易しく解説します。今回は、「印紙税って節税できるの?-弁護士が教える効果的な節税策-」というタイトルで、文字どおり印紙税の節税方法に関して、4回に分けて連載をさせていただいています。第1回・第2回は、変更契約書に関する節税方法について解説します。

1 変更契約書とは

変更契約書・補充契約書は印紙税法上の契約書にあたる

既に存在している契約(以下、「原契約」といいます。)の内容を変更または補充することは多々あると思います。「契約の内容の変更」は、原契約の同一性を失わせないで、その内容を変更することをいい(印紙税法基本通達第17条第1項)、「契約の内容の補充」は、原契約の内容として欠けている事項を補充することをいいます(同第18条第1項)。

例えば、原契約書記載の単価を後日変更する場合、納期を延長する場合、契約金額の変更をする場合などに取り交わす文書が変更契約書になります。また、原契約書で定めていなかった単価を決定する場合、取扱数量を補充する場合などに取り交わす文書が補充契約書になります。文書のタイトルは、「変更契約書」「補充契約書」でも「覚書」でも「協議書」でも構いません。契約の内容の変更または補充を証明する目的で作成された文書であれば変更契約書または補充契約書になります。また、原契約書が作成されているか否かは問いません。

印紙税法上の契約書とは、契約の成立、更改、契約の内容の変更または補充の事実を証明する目的で作成する文書とされています(通則5)から、変更契約書および補充契約書も、印紙税法上の契約書にあたります。

2 印紙を貼る必要がある変更契約書とは

契約上の重要な事項を変更・補充する文書には印紙を貼る必要がある

実務においては、原契約書に印紙を貼っていることを理由に変更契約書等に印紙を貼っていない事例、また変更契約書等には一律200円の印紙を貼付すればよいと思い込み、不納付になっている事例がよく見受けられます。

印紙税は文書を作成したことに対して課されるものなので、原契約書を作成した際に所定の印紙を貼っていたとしても、新たに変更契約書等を作成すれば、その変更契約書等にも印紙を貼る必要があります。

もっとも、すべての変更契約書等に印紙を貼る必要があるのではなく、変更契約書等のうち印紙税が課される文書は、契約上重要な事項を変更するものに限られています。印紙税基本通達の別表第2「重要な事項の一覧表」に、その「重要な事項」の定めがあります。

ただし、ここで掲げられている事項は例示列挙になりますので、これらに密接に関連する事項や、これらと同等以上に契約上重要な事項を変更等する文書にも印紙税が課されることになる点には注意が必要です。

例えば、請負に関する契約書(第2号文書)の「重要な事項の一覧表」に記載のある「重要な事項」は下記のとおりです。

建築工事請負契約に関して、契約金額の支払期日を変更する文書であれば、これは重要な事項((6)契約金額の・・支払期日)を変更するものにあたりますから、印紙の貼付が必要になります。しかし、合意管轄を変更する文書であれば、これは重要な事項を変更するものにはあたりませんから、印紙の貼付は必要ありません。

第2号文書の重要な事項

- (1)請負の内容

- (2)請負の期日又は期限

- (3)契約金額

- (4)取扱数量

- (5)単価

- (6)契約金額の支払方法又は支払期日

- (7)割戻金等の計算方法又は支払方法

- (8)契約期間

- (9)契約に付される停止条件又は解除条件

- (10)債務不履行の場合の損害賠償の方法

3 変更契約書等の記載金額の考え方

その文書によって直接証明しようとするものは何か

(1)その文書によって直接証明しようとするものが契約金額以外である場合

契約上重要な事項を変更等する契約書の印紙税額は、その文書の記載金額の有無およびその金額で判断されることになります。

記載金額とは、契約金額等その文書で証明しようとする事項に関する金額として、文書に記載されている金額をいいます(通則4本文)。事例で解説します。

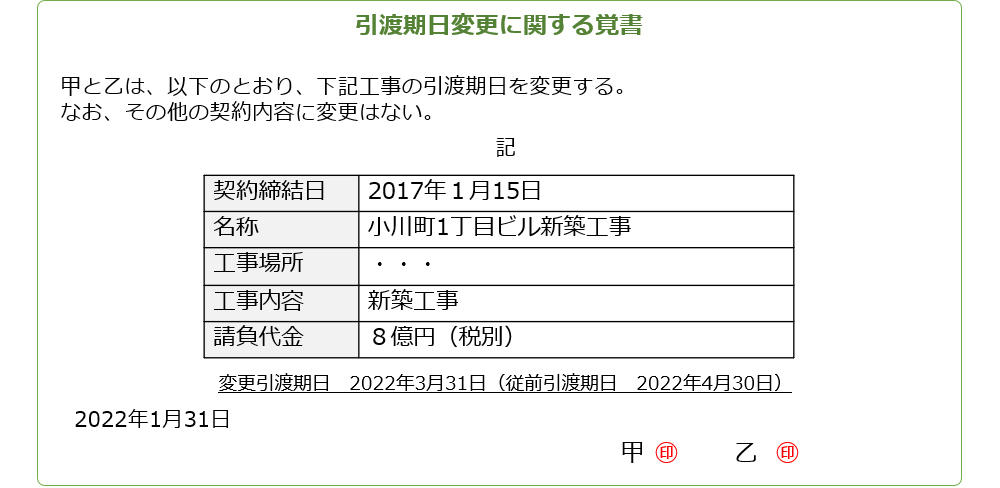

事例1

事例1は、建築工事請負に関する変更契約書で、請負に関する契約書(第2号文書)にあたります。第2号文書の契約金額は「請負金額」であり、事例1の文書には、「請負代金8億円(税別)」の記載があります。したがって、請負代金8億円が記載金額にあたるようにも思えます。

しかしながら、この覚書で証明しようとする事項は、引渡期日の変更の事実です。工事代金8億円は変更する工事請負契約の特定のために記載されているにすぎません。したがって、工事代金8億円はこの文書によって証明しようとする事項に関する金額ではありません。

その他にこの文書に記載された金額はありませんので、この文書は記載金額のない第2号文書ということになります。記載金額のない第2号文書の印紙税額は1通200円になりますので、この覚書には200円の印紙を貼る必要があります。

(2)その文書によって直接証明しようとするものが契約金額である場合

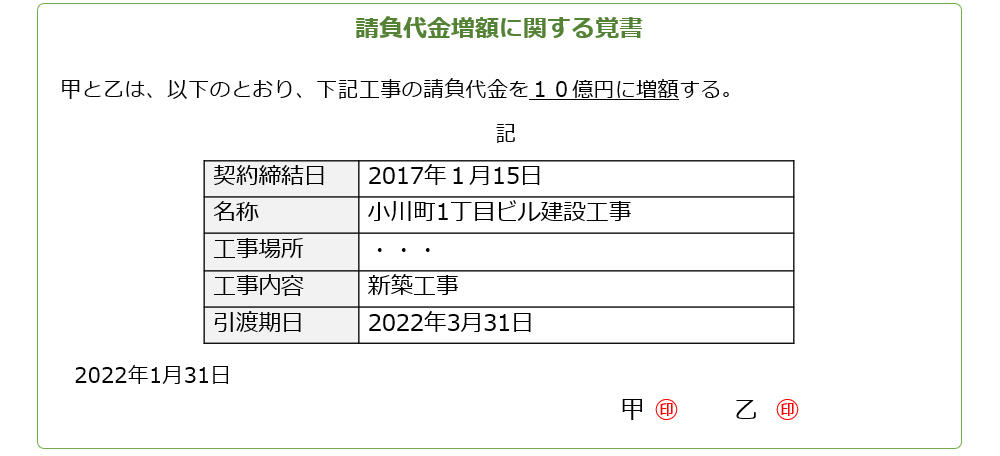

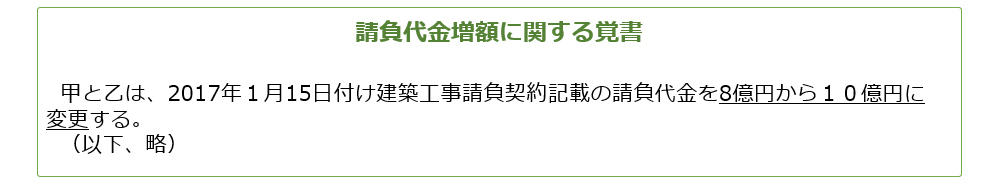

事例2

事例2は、事例1と同じく、建築工事請負に関する変更契約書で、請負に関する契約書(第2号文書)にあたります。第2号文書の契約金額は「請負金額」であり、事例2の文書には、「請負代金を10億円に増額する」旨の記載があります。事例2で直接証明しようとするものは契約金額の変更の事実であり、請負代金10億円はこの文書によって証明しようとする事項に関する金額になります。

よって、事例2の文書は、記載金額10億円の第2号文書になります。記載金額10億円の第2号文書の印紙税額は20万円(軽減税率を適用して16万円)になりますので、この覚書には20万円(16万円)の印紙を貼る必要があります。

なお、事実として、本件が請負代金8億円から10億円への増額であった場合で、原契約書において8億円の契約金額に応じた印紙(8億円の場合も印紙税額は20万円(軽減税率適用で16万円)です)を貼っていたとしても、事例2の覚書にはやはり20万円(16万円)の印紙を貼る必要があります。もっとも、文書の書き方次第で印紙税額を低くすることは可能です。次の4でその節税方法について解説します。

契約金額を変更する変更契約書の節税方法

契約金額を変更する変更契約書の記載金額は、次のルールによって決まります(通則4二、印紙税法基本通達30条)。

(1)変更後の契約金額が記載されているもの(変更前の契約金額と変更金額の双方が記載されていることにより変更後の契約金額が計算できるものも含みます)はその変更後の契約金額がその文書の記載金額となる

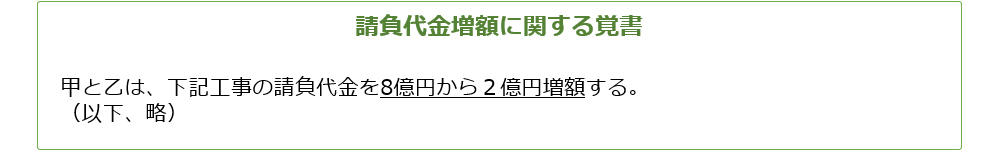

事例3

事例4

前出の事例2、事例3は、いずれも記載金額10億円の第2号文書となり、印紙税額は20万円(軽減税率を適用して16万円)です。

事例4は、記載金額8億円の第2号文書となり、印紙税額は20万円(軽減税率を適用して16万円)です。

(2)変更金額だけが記載されているものは、その変更金額が、その文書の記載金額となる

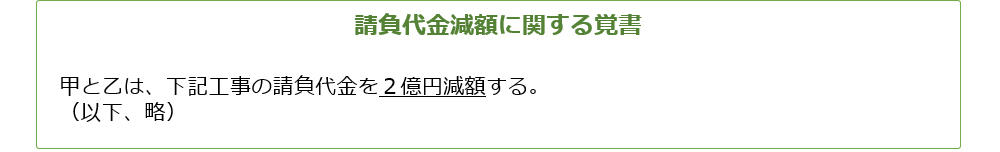

事例5

事例5は、記載金額2億円の第2号文書になります。事例5は「減額」の事案ですが、2億円の「増額」であっても、「甲と乙は、下記工事の請負代金を2億円増額する。」とのみ記載されている場合は、記載金額2億円の第2号文書になります。記載金額2億円の第2号文書の印紙税額は、10万円(軽減税率適用で6万円)なので、変更金額のみを記載した方が(1)の事例2、3、4のケースより印紙税額を節税することができます。

(3)その変更契約書に係る契約についての変更前の契約金額等の記載のある文書が作成されていることが明らかで、かつ、変更契約書に変更金額が記載されている場合

① 変更前の契約金額を増加させるものは、その増加額が記載金額となる

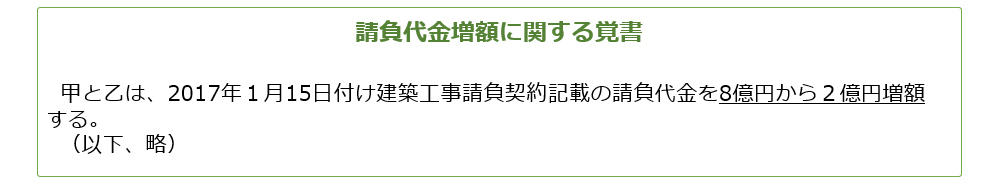

事例6

事例7

上記事例6、事例7はいずれも変更前契約書の契約年月日が記載されていることから、変更前の金額の記載のある文書が作成されていることが明らかであり、かつ、変更覚書に変更金額の記載があるので、その記載金額は増加額である2億円となります。

よって、事例6、事例7はいずれも記載金額2億円の第2号文書になります。記載金額2億円の第2号文書の印紙税額は、10万円(軽減税率適用で6万円)になります。

② 変更前の契約金額を減少させるものは、記載金額のないものとなる

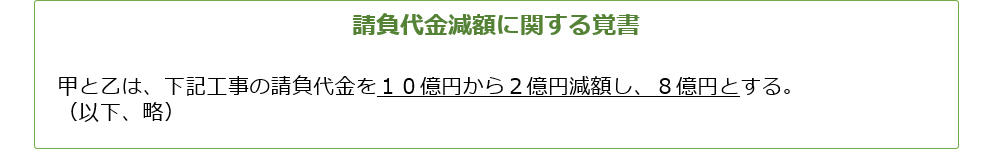

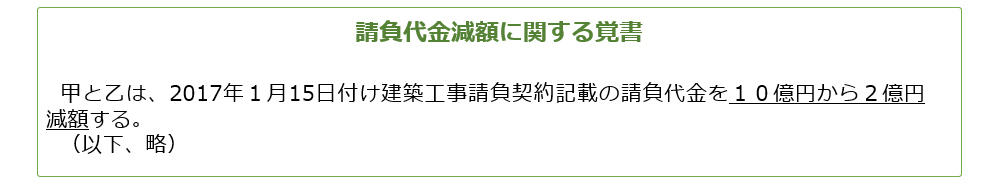

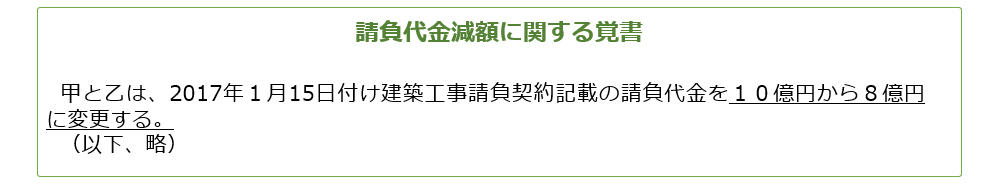

事例8

事例9

上記事例8、事例9はいずれも変更前契約書の契約年月日が記載されていることから、変更前の金額の記載のある文書が作成されていることが明らかであり、かつ、変更覚書に変更金額の記載があるので、いずれも記載金額のない第2号文書になります。記載金額のない第2号文書の印紙税額は、200円です。

背景事情は同じであるにもかかわらず、文書の書き方によって、事例4の印紙税額が20万円(軽減税率で16万円)、事例5の印紙税額が10万円(軽減税率適用で6万円)であることと比較して、かなりの節税対策になることがわかります。

5 まとめ

今回は、変更契約書について詳しく解説いたしました。変更契約書は文書の書き方ひとつで、印紙税額も大きく変わります。変更契約書を作成する際には、印紙税のことも考慮して記載内容を検討してみてください。次回も引き続き変更契約書に関する節税策について解説をする予定です。ぜひご期待ください。

弁護士

鳥飼総合法律事務所所属。

中央大学法学部卒業、慶應義塾大学大学院法務研究科修了。

第二東京弁護士会所属。

主に、税務、知的財産権、企業法務、労務・人事に係る業務に携わる。

株式会社鳥飼コンサルティンググループ主催、新日本法規出版株式会社協賛による「印紙税検定(初級篇)」の立ち上げに参画、「印紙税検定(中級篇)」の講師を務める。

鳥飼総合法律事務所印紙税相談室に所属し、印紙税相談、印紙税調査対応、企業研修など、幅広く印紙税に関する業務を行う。

著書に「迷ったときに開く 実務に活かす印紙税の実践と応用」がある。

鳥飼総合法律事務所URL:https://www.torikai.gr.jp/services/stamp/