(電子帳簿保存法)電子取引における取引情報の電子保存義務化について対応しなかった場合のリスクと罰則

更新日:2023/11/10

(電子帳簿保存法)電子取引における取引情報の電子保存義務化について対応しなかった場合のリスクと罰則

電子帳簿保存法(以下、電帳法)とは1998年、国税関係の帳簿書類の電子保存を認める法律です。時代とともに改正が行われ、2024年(令和6年)1月1日からは、電子取引にて授受した請求書等の取引情報を書面に出力しての保存が認められなくなり、電子保存することが義務化されます。電子帳簿保存法に対応するためにはまず何から取り組むべきか、どんな点に注意が必要か、そして対応しなかった場合にどのようなリスクと罰則があるのかについて解説します。

「電帳法」は、帳簿や決算書、請求書など国税関係帳簿・書類を、一定の条件を満たして電子化して保存することを認める法律です。お客様と話をしていると、電子保存の義務化に向けて「何から取り組めばいいのかわからない」という相談をよく受けます。

電帳法に対応するためにまずやるべきことは「発行・受領書類の“棚卸”」です。

授受方法や件数、現在の保存方法といった取引書類の全容を把握することで、義務化対応の方針や実行するためのフローをより具体的にイメージできるからです。

電子保存書類の区分をしっかり理解することが大切

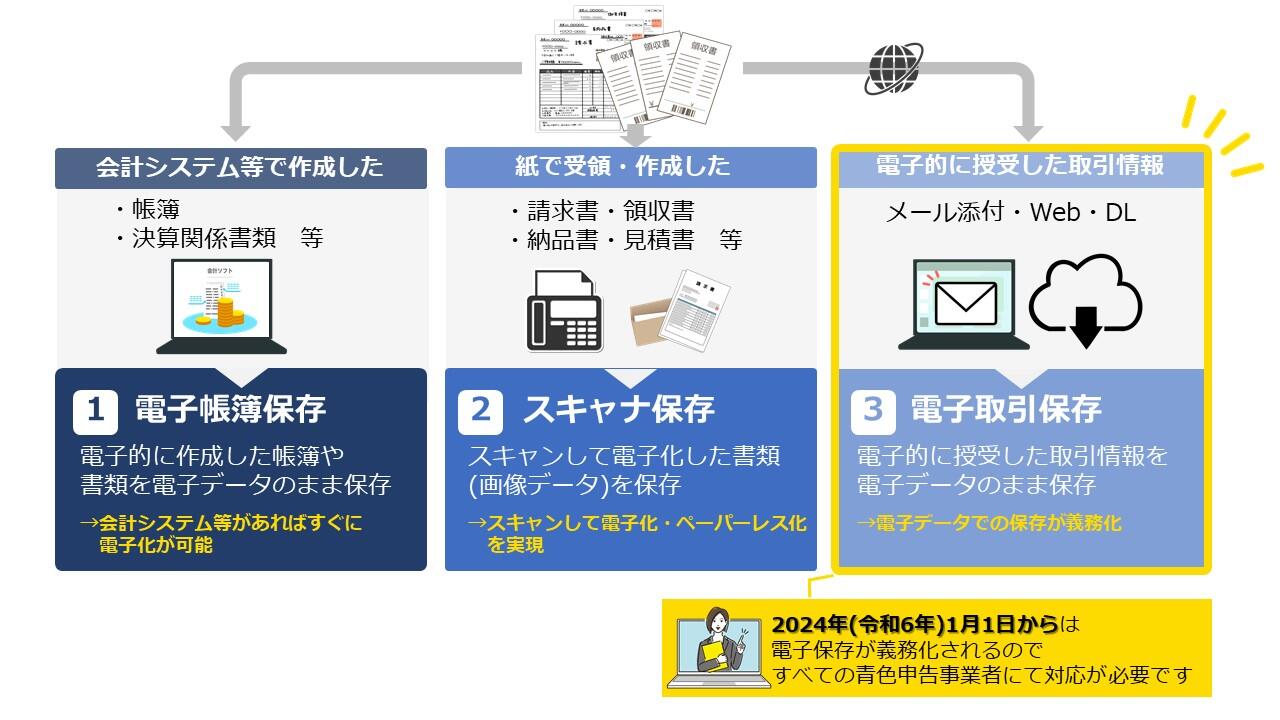

電帳法では、以下の3つの保存区分があり、それぞれ認められている保存方法が異なります。

棚卸をする際にもこれら区分を意識して行うと効率的です。

【取引書類の保存区分】

①電子帳簿等保存

会計ソフト等で作成した帳簿・決算関係書類等

→会計システム等があればすぐに電子化が可能

②スキャナ保存

紙で受領・作成した請求書・領収書・納品書・見積書等

→スキャンして電子化・ペーパーレス化を実現

③電子取引保存

電子的に授受した取引情報 ※メール添付・Web ダウンロード

→電子データでの保存が義務化

この中で③の『電子取引保存』はこれまで宥恕期間となっており、紙での保存が認められていました。

しかし、2024年(令和6年)1月1日からは電子保存が義務化されるので注意が必要です。

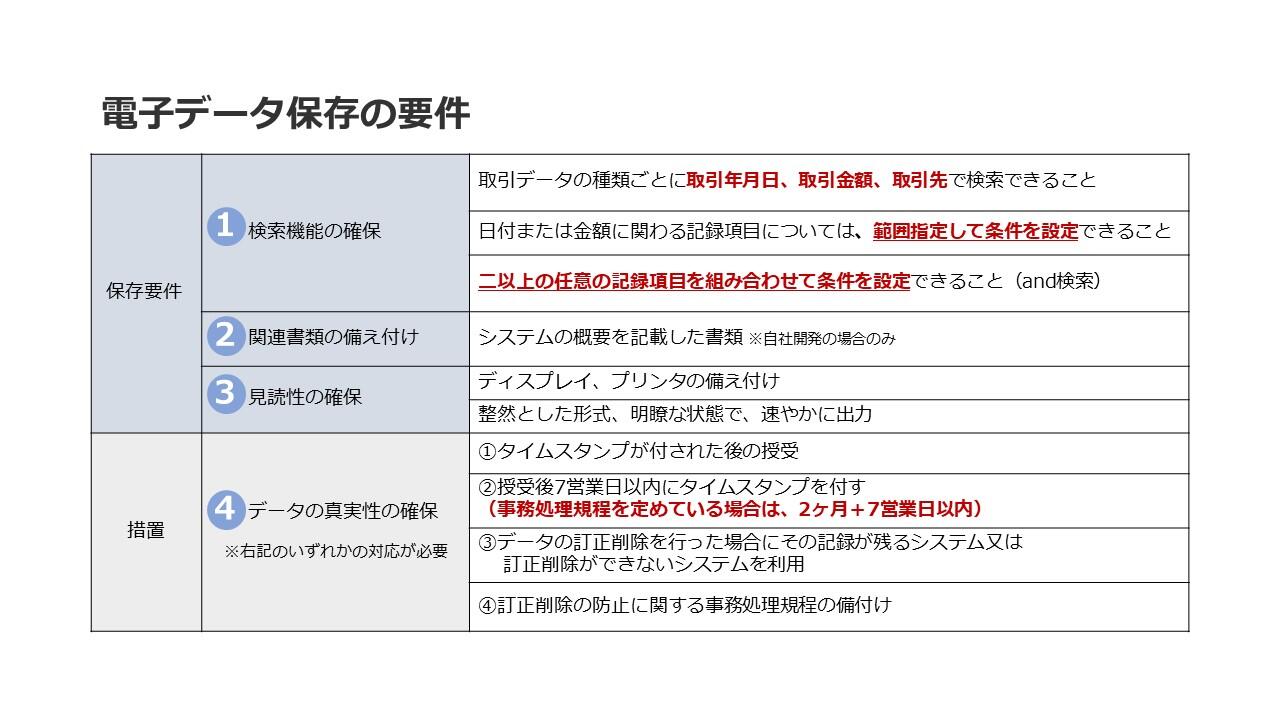

「電帳法」で定められた電子データの保存要件

電帳法では、電子データで保存する際の要件が定められています。

電帳法対応において、「検索機能」と「データの真実性」の確保は重要なポイントです。

【電子データ保存の要件】

①検索機能の確保

②関連書類の備え付け

③見読性の確保

④データの真実性の確保

業務の中でこれらの要件を満たし、法対応と生産性向上を両立させた環境を構築するためには、すぐにではなくとも将来的にシステムを導入した運用フローの構築が必要です。

電帳法に対応することは、

・書類の保存場所を削減

・過去書類検索の利便性向上

などメリットも多いため、「法改正があるから仕方なく」という意識ではなく、『会社の生産性を向上させる好機』と捉えて臨むことをおすすめします。

2.対応しなかった場合のリスクや罰則について

法令に従い電帳法に対応しなかった場合、青色申告の取り消し処分、10%の重加算税といった罰則があります。

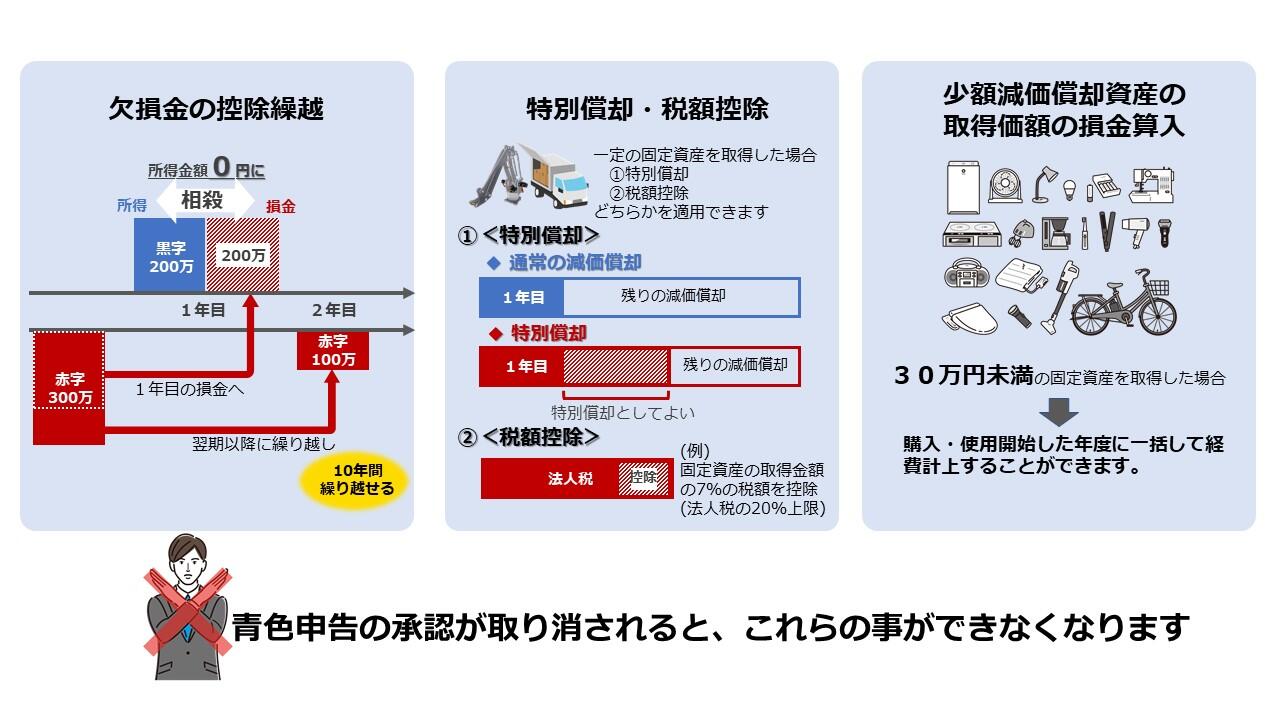

1)青色申告の承認の取り消しのリスク

万が一、青色申告の承認が取り消しになった場合、以下のリスクが発生します。

欠損金の控除繰越ができない

赤字が出た場合、法人は10年間の繰り越し、損益計算ができます。

単年で大きな赤字を出しても翌年以降の黒字と損益通算できるため、節税に有効です。

しかし、青色申告が取り消されると欠損金の控除繰越ができなくなります。

特別償却・税額控除ができない

特別償却とは、一定の固定資産を取得した際に、通常の減価償却費とは別に追加の償却ができる制度です。

税額控除とは、取得価額に一定の割合を乗じた金額が税金から控除される制度です。

これらは青色申告者であることが条件となります。

少額減価償却資産の取得価額の損金算入

中小企業者等で青色申告者には30万円未満の固定資産まで一度に経費処理が認められていますが、青色申告が取り消されると、この制度を受けられなくなります。

3.青色申告の承認の取消対象となるケース

では、どのような場合に青色申告の取消対象となるのでしょうか。

2023年(令和5年)年12月31日までは、保存すべき電子データを出力することにより作成した書面を保存し、税務調査等の際に提示又は提出ができるようにしておけば問題ありませんでした。

2024年(令和6年)1月1日以後は電子取引の取引情報に係る電磁的記録については書面等で保存することはできません。

災害などやむを得ない事情又は税務署長が「相当の理由」があると認めた場合以外で電帳法に則った保存がされていない場合は青色申告の承認の取消対象になります。

【新たな猶予措置の「相当の理由」について】

データの保存自体は可能であっても保存要件に従って保存するシステム等や社内のワークフローの整備が間に合わないといった、自己の責めに帰さないとは言い難いような事情も含め、要件に従って保存を行うための環境が整っていない事情がある場合は、猶予措置における「相当の理由」があると認められます。

ただし、電子保存できる環境が整っているにも関わらず、資金繰りや人手不足等の理由がなく、電子保存していない場合は猶予措置の適用は受けられません。

また、『わずかでも違反=即取消』ではなく、青色申告の承認可否は、「法人の青色申告の承認の取消しについて(事務運営指針)」に基づき、違反の程度を総合勘案の上で決定します。

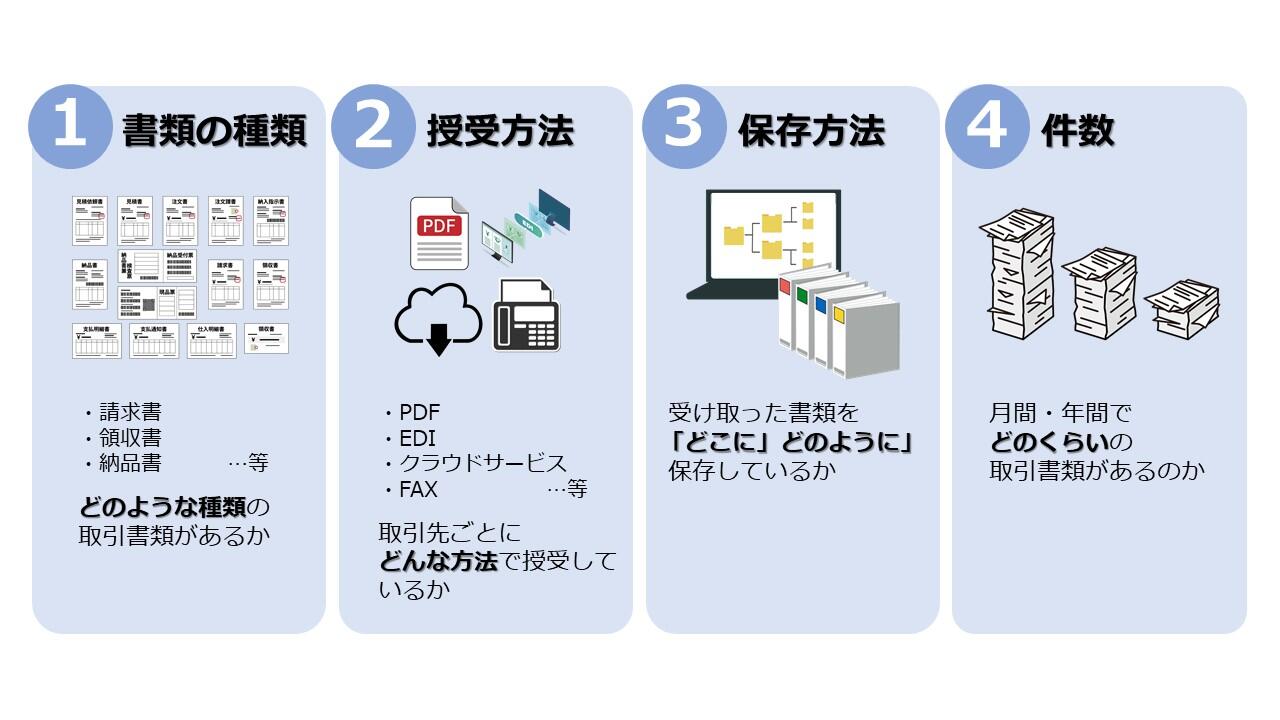

棚卸の際に注意すること

では、棚卸を行うとき、どんな点に注意すべきかを説明します。

①書類の種類

請求書・領収書など、どのような種類の取引書類があるか。

②授受方法

(PDF、EDI、クラウドサービス、FAXなど) 取引先ごとにどんな方法で授受しているのか。

③保存方法

受け取った書類を「どこに」「どのように」保存しているか。

④件数

月間・年間でどのくらいの取引書類があるのか。

順序よく整理しながら棚卸するのがポイントです。

【電子データ保存の要件】

①検索機能の確保

- 取引データの種類ごとに取引年月日、取引金額、取引先で検索できること

- 日付または金額に関わる記録項目を範囲指定して条件を設定できること

- 二以上の任意の記録項目を組み合わせて条件を設定できること(and検索)

②関連書類の備え付け

- 自社開発の場合はシステム概要書類

③見読性の確保

- ディスプレイ、プリンタの備え付け

- 整然とした形式、明瞭な状態で、速やかに出力

④データの真実性の確保

- タイムスタンプが付された後の授受

- 授受後7営業日以内にタイムスタンプを付す

※事務処理規程を作成している場合は最大2ヶ月+7営業日以内

- 訂正削除を行った記録が残るシステム又は訂正削除されないシステムを利用

- 訂正削除の防止に関する事務処理規程の備え付け

TOMAコンサルタンツグループ株式会社 取締役

中小企業診断士

DX推進の総責任者として、テレワーク環境構築・ペーパーレス化・電子帳簿保存法対応・ビジネスモデルの再構築などで活躍中。

企業の労働生産性向上や付加価値向上を目指して、中小企業から上場企業まで幅広く対応している。