第3回 インボイス制度開始後の公益法人等の消費税の計算方法

公益法人等のインボイス対応について

更新日:2023/11/10

インボイス制度では、経過措置や特例の適用がありますので、消費税を申告する事業者は、それらの内容を理解したうえで、適切な申告・納付を行う必要があります。ここでは、インボイス制度開始後での公益法人の消費税の申告方法について解説いたします。

1.消費税の申告方法について

公益法人の消費税の申告方法は、事業規模等、受領する収入の種類、税務署への手続き内容等によって異なります。

(1)一般課税方式による申告

一般課税方式は、全ての事業者が適用することができる原則的な申告方法です。

この方法は、事業者が課税期間において、課税売上高に転嫁され預かった消費税額から、課税仕入に転嫁され支払った消費税を差し引いて(仕入税額控除)申告・納付します。一般課税方式では、支払先からインボイスの発行を受けた場合にのみ、仕入税額控除を適用することができますので、インボイス制度の影響を受ける申告方法です。

一般課税方式は、設備投資や大規模修繕など、大きな支出があった場合には、仕入税額控除額が大きくなり、納付税額が少なく、又は還付になる可能性があります。

一般課税方式には、全額控除方式、個別対応方式、一括比例配分方式の3つの方法から事業者が選択し、申告・納付を行うこととなります。選択のための事前手続きはありませんが、一括比例配分方式を選択した場合には、2年継続適用の要件があります。

また、公益法人は、消費税法別表第三に掲げる法人であるため、一般課税方式により申告をする公益法人が一定要件に該当した場合は、特定収入に係る仕入税額控除の特例の適用があります。この特例については、後述にて解説いたします。

(2)簡易課税方式による申告

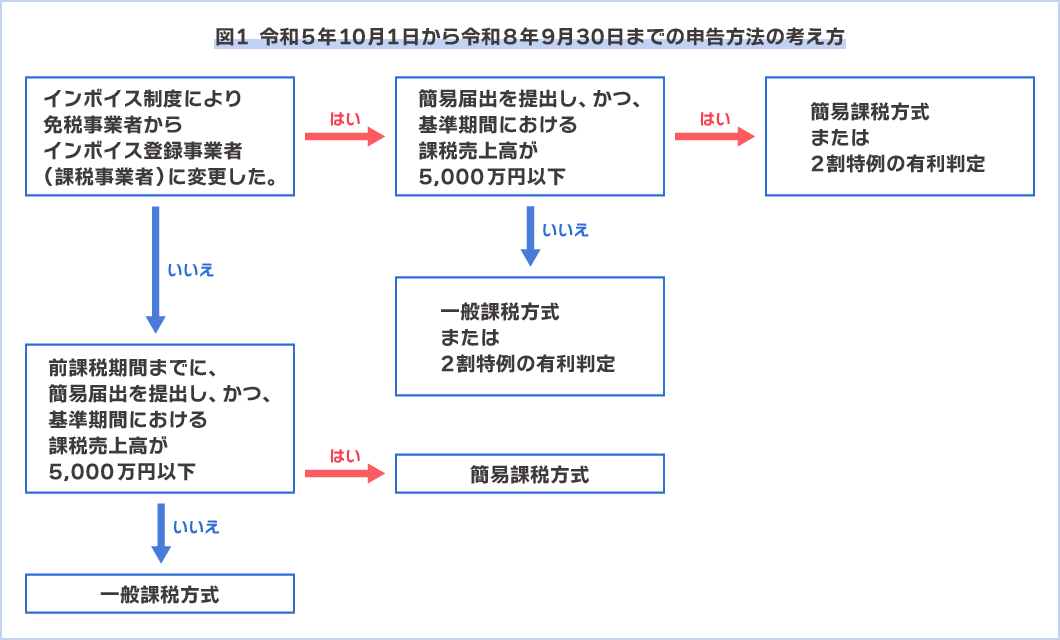

簡易課税方式は、基準期間における課税売上高(第1回目で解説しています。)が5,000万円以下で、適用を受ける課税期間の前課税期間の末日までに、消費税簡易課税選択届出書(以下、「簡易届出書」という。)を税務署に提出した場合に適用します。

インボイス制度により、令和5年10月1日から令和11年9月30日までの日の属する課税期間中に、免税事業者からインボイス登録事業者(つまり課税事業者)になった場合には、特例によりその課税期間中に簡易届出書を提出すれば、簡易課税方式の適用を受けることができます。

簡易課税方式による申告をやめて、一般課税方式による申告を行う場合には、やめようとする課税期間の前課税期間の末日までに、消費税簡易課税制度選択不適用届出書(以下、「簡易不適用届出書」という。)を税務署に提出する必要がありますが、簡易課税方式による申告には2年継続適用の要件がありますので、注意が必要です。

また、提出した簡易届出書は、簡易不適用届出書を提出しない限り効力が継続します。

簡易課税方式は、事業者の課税期間中の課税売上高に転嫁された預かった消費税額にその課税売上高の種類に応じたみなし仕入れ率を乗じた金額を仕入税額控除額とする方法です。みなし仕入れ率の内容は、第1回目に記載しています。

簡易課税方式は、支払い先からのインボイス発行がない場合でも納付額に影響はないですが、設備投資等を行っても基本的には納付額が発生します。

(3)2割特例による申告

2割特例による申告とは、インボイス制度を機に免税事業者からインボイス発行事業者となった事業者について、令和5年10月1 日から令和8年9月30日までの日の属する課税期間の仕入控除税額を、 特別控除税額(預かった消費税額の8割に相当する金額)とすることができる特例です。

2割特例による申告は、一般課税方式又は簡易課税方式との有利な方法を選択できる制度です。簡易課税方式との有利判定では、簡易課税方式の卸売業のみなし仕入れ率が90%なので、卸売業以外の事業を行っている事業者は、原則2割特例を適用する方が有利になります。

また、次のような場合は、2割特例による申告が適用できないこととなります。

- ① 基準期間における課税売上高が1,000万円を超える場合

- ② 特定期間における課税売上高による納税義務の免除の特例により事業者免税点制度の適用が制限される場合

- ③ 相続・合併・分割があった場合の納税義務の免除の特例により事業者免税点制度の適用が制限される場合

- ④ 新設法人等の納税義務の免除の特例により事業者免税点制度の適用が制限される場合

- ⑤ 消費税課税事業者選択届出書を提出して免税事業者から課税事業者となった後2年以内に一般課税方式により調整対象固定資産の仕入れ等を行った場合で、事業者免税点制度の適用が制限される場合

- ⑥ 消費税の課税期間の短縮特例を適用している場合

2.一般課税方式による申告方法

(1)積上げ計算と割戻し計算

インボイス制度による売上に係る税額(預かった消費税額)の計算は、割戻し計算が原則的な方法です。割戻し計算とは、課税期間中の課税売上に係る税込金額の合計額に110分の100(軽減税率の対象となる場合は108分の100)を掛けて計算した課税標準額に7.8%(軽減税率の対象となる場合は6.24%)を掛けて算出する方法です。

特例として、積上げ計算も認められています。積上げ計算とは、交付したインボイスの写しを保存している場合に、そこに記載された税率ごとの消費税額等の合計額に100分の78(軽減税率の対象となる場合は100分の62.4)を乗じて計算した金額とする方法です。

次に、仕入に係る税額(支払った消費税額)の計算は、売上とは反対で、積上げ計算が原則的な方法で、割戻し計算が特例として認められています。

売上を積上げ計算により算出できるのは、インボイス登録事業者に限られていますので、積上げ計算により算出したい場合には、インボイス登録が必要です。

また、売上を積上げ計算で算出する場合は、仕入も積上げ計算で算出する必要があります。

表1 売上税額と仕入税額の計算方法

| 売上税額 | 仕入税額 |

|---|---|

|

【割戻し計算】(原則) 売上税額は、税率の異なるごとに区分した課税標準である金額の合計額にそれぞれ税率を掛けて計算します。 この方法を採用する場合、仕入税額は積上げ計算(原則)又は割戻し計算(特例)のいずれかを選択することができます。

|

【積上げ計算】(原則) 仕入税額は、原則として適格請求書等に記載された消費税額等を積み上げて計算します。 |

|

【割戻し計算】(特例) 課税期間中に国内において行った課税仕入れに係る支払対価の額を税率の異なるごとに区分した金額の合計額にそれぞれの税率に基づき割り戻し、仕入税額を計算することもできます。 |

|

|

【積上げ計算】(特例) 相手方に交付した適格請求書等の写しを保存している場合(適格請求書に係る電磁的記録を保存している場合を含みます。)には、これらの書類に記載した消費税額等を積み上げて売上税額を計算することができます。 |

【積上げ計算】(原則) 仕入税額は、原則として適格請求書等に記載された消費税額等を積み上げて計算します。 売上税額の計算において「積上げ計算」を選択した場合、仕入税額の計算では「割戻し計算」を適用することはできません。

|

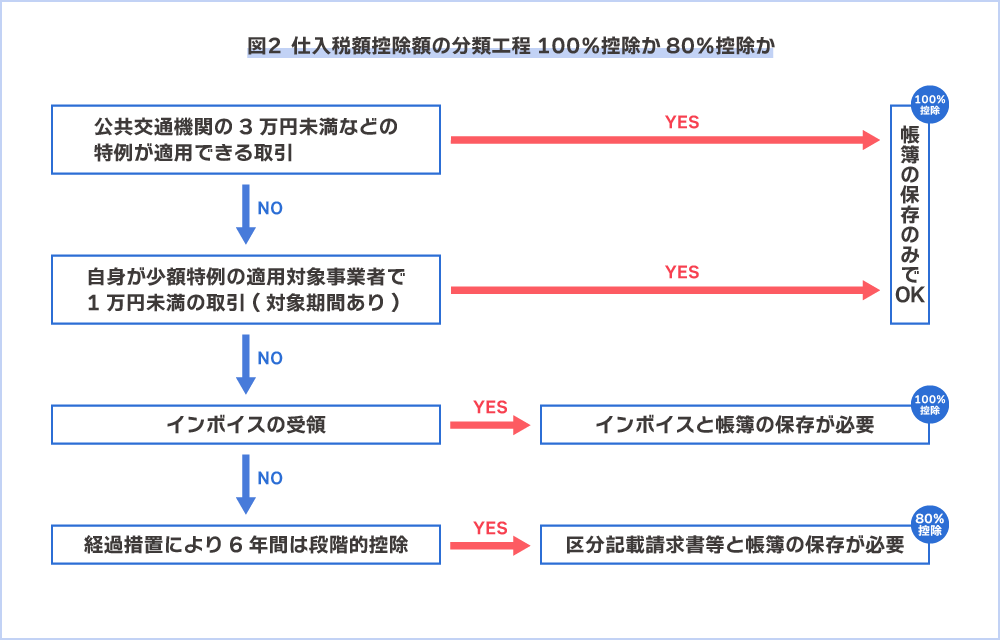

(2)仕入税額控除額は100%控除か80%控除か

インボイス制度では、インボイスの発行がなくとも帳簿の保存により100%控除できる場合があり、期限が定められていない取引と期限付きの取引にわかれています。

それらの内容は第1回目で説明しました。

一般課税方式での申告は、仕入税額控除額の算出に対する事務負担が大きくなることは避けられないと思いますが、できるだけ適切な算出を行うことが適正な納付額の算出に繋がっていくと思います。

下記の図2では、最初に期限が定められていない取引から始めていますが、事務負担の軽減を最優先にする場合には、2番目の期限付き特例の少額特例を最初にする方法もあると思います。

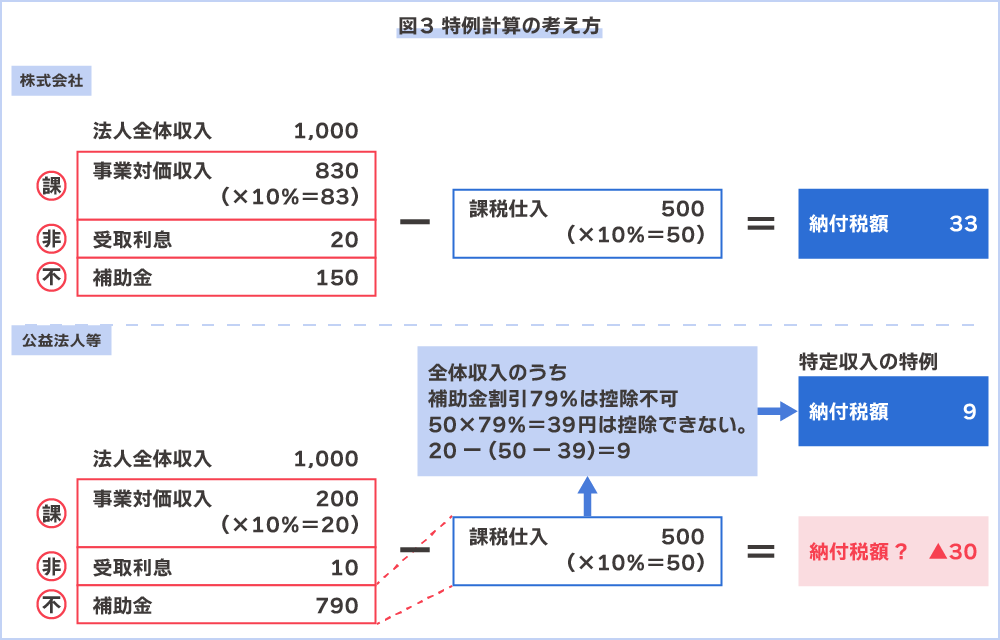

(3) 特定収入に係る仕入税額控除の特例の概要

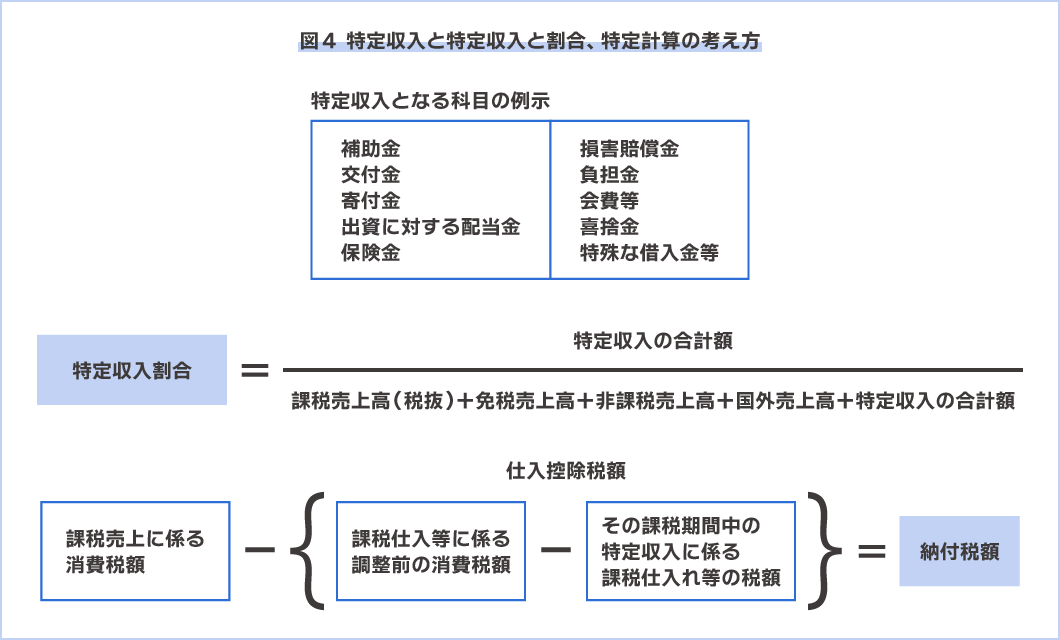

公益法人は、会員からの会費や寄付金、補助金など対価性のない収入(以下、「特定収入」)の全体の収入に占める割合が大きい場合があるため、特定収入が全体の収入の5%超である場合には、課税の公平の観点から、その特定収入を財源とした課税仕入れ等に係る消費税額を仕入控除税額から除外する特例があります。

この特例は、簡易課税方式や2割特例を適用している法人には、適用されません。

下記図3にあるように、公益法人が株式会社と同じような考えで一般課税方式ににより申告した場合、消費税が課税される収入が少ないため、仕入税額控除額の方が大きくなるケースが想定され、その場合は還付額が発生します。よって、全体の収入は株式会社と公益法人で変わらない場合に、納付税額に大きな差異が発生しないよう、この特例が設けられています。

この特例を適用する公益法人の納付額は、通常の場合よりも増加しますので、公益法人にとっては不利な規定です。

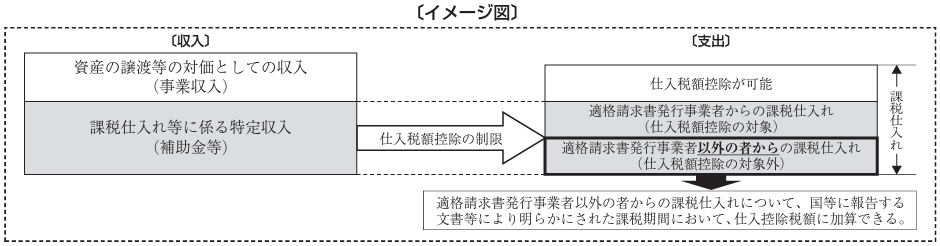

(4)インボイス制度による特定収入に係る仕入税額控除の特例の調整規定

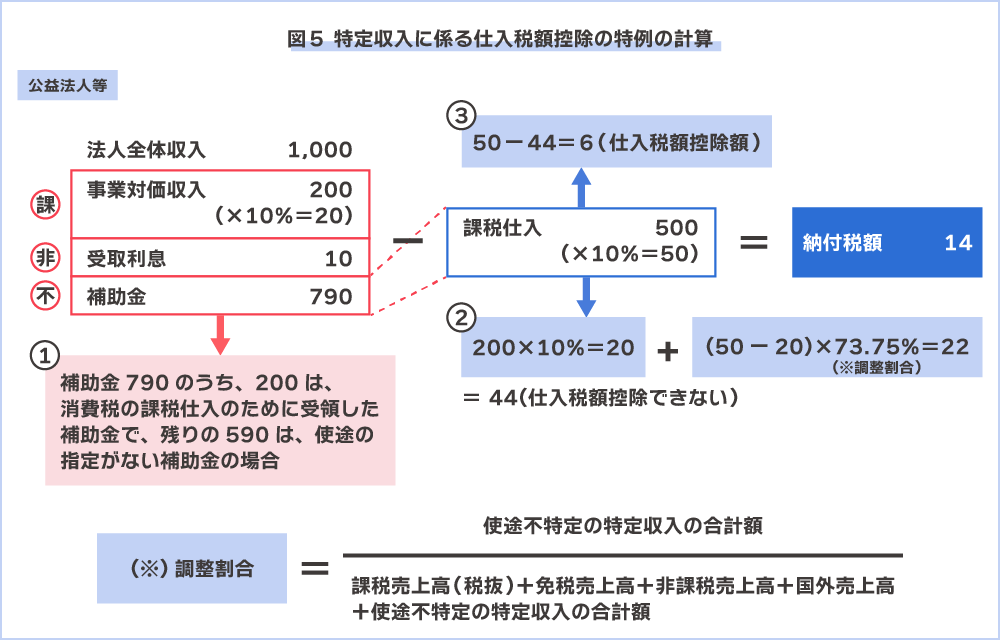

特定収入に係る仕入税額控除の特例を適用する場合には、下記図5のように、①受領した特定収入(補助金)のうちに、課税仕入の支出の財源として受領した特定収入がある場合(図5では200)、その特定収入200を受領して、課税仕入200を支出したとして、当該特定収入×消費税率(図5では20)を仕入税額控除から除きます。このような特定収入のことを「課税仕入等に係る特定収入」といいます。①の消費税額を仕入税額控除から除いたあとの考えは、図3の場合と同じです。

インボイス制度では、まず、インボイスの受領ができなかった支払い(以下「控除対象外仕入」という。)に関する消費税額を仕入税額控除額から除きます。公益法人の場合は、更に課税仕入に係る特定収入に関する消費税額がある場合には、一律仕入税額控除額から差し引くため、課税仕入に係る特定収入に関する消費税額についてインボイスの受領が出来ていない場合は、仕入税額控除が2重に差し引かれている状況になります。(図6)

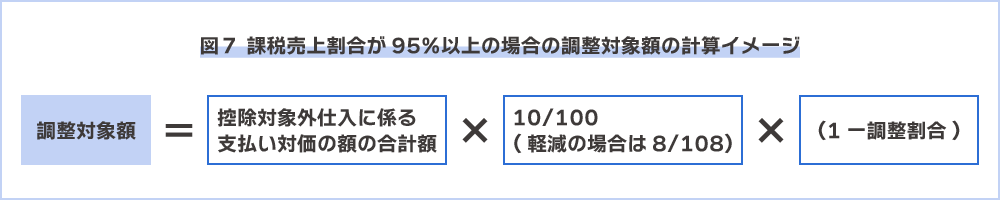

そこで、この特例を適用する公益法人が、課税仕入れ等に係る特定収入を収受している場合で、その特定収入により支出された課税仕入れのうち、インボイス登録事業者以外の者からの課税仕入れが5%を超える場合に限り、調整対象額を仕入税額控除額に加算するという調整計算を行います。(図7)

上記の要件のほか、国等へ報告することとされている文書又は国、地方公共団体が合理的な方法により使途を明らかにした文書により、控除対象外仕入れに係る支払対価の額の合計額を明らかにしている場合、という要件もありますので、全ての特定収入に対して適用できる規定ではありません。

※図3以降は、地方消費税等を含めたイメージ図にしています。

3.まとめ

公益法人が、一般課税方式により消費税を申告する場合、特定収入に係る仕入税額控除の特例の適用により、複雑な計算式により納付額を計算をすることになりますが、今回のインボイス制度により、国等からの補助金が一定以上ある公益法人の場合は、更に納付額の調整のための計算が追加されます。次の決算時に混乱しないよう、収受する補助金等の内容や要綱を確認し、調整計算の可否を事前に確認しましょう。

税理士法人 東京会計グループ 税理士・行政書士。

平成23年税理士登録・平成28年行政書士登録。熊本県公益認定等審議会委員。

公益法人・医療法人を中心とした会計・税務業務、行政庁への手続業務や運営支援業務に従事。PCA会計・公益法人会計・給与認定インストラクターとしてシステムへの設定・入力指導も行う。

東京会計グループURL:https://www.tokyokaikeigroup.com/