2023年10月から導入開始となるインボイス制度について

更新日:2021/12/14

令和5年(2023年)10月1日から「適格請求書等保存方式(インボイス制度)」が導入されます。今回はインボイス制度の概要と制度導入に向けての準備や注意点等を解説していきたいと思います。

インボイス制度とは

(1)インボイス制度の概要

消費税の仕入税額控除の方式について、令和5年10月1日からは「適格請求書等保存方式(インボイス制度)」が導入されます。

消費税は売上に係る消費税から仕入に係る消費税を差し引き(仕入税額控除)し、その差額を納付することとなっておりますが、インボイス制度が導入されると仕入税額控除することができる仕入等は、取引の相手方から適格請求書(インボイス)の交付を受けたものに限られます。

この適格請求書を交付するためには税務署長に申請をして適格請求書発行事業者の登録を受ける必要があります。

(2)適格請求書

適格請求書とは、「売手が買手に対し正確な適用税率や消費税額等を伝えるための手段」であり、一定の事項が記載された請求書、納品書、領収書、レシートその他これらに類する書類をいいます。

適格請求書発行事業者の登録申請

(1)登録手続き

適格請求書発行事業者になるためには、令和3年10月1日から令和5年3月31日までの間に「適格請求書発行事業者の登録申請書」を税務署に提出し、登録を受ける必要があります。

税務署による審査が完了すると申請事業者に登録番号の通知がされます。登録番号は、法人番号を有する事業者は「T+法人番号」、それ以外の事業者は「T+13桁の数字」となっています。

また、登録を受けた事業者は「国税庁適格請求書発行事業者公表サイト」に以下の事項が公表されます。

① 適格請求書発行事業者の氏名又は名称

② 登録番号、登録年月日(取消、失効年月日)

③ 法人の場合には本店又は主たる事務所の所在地

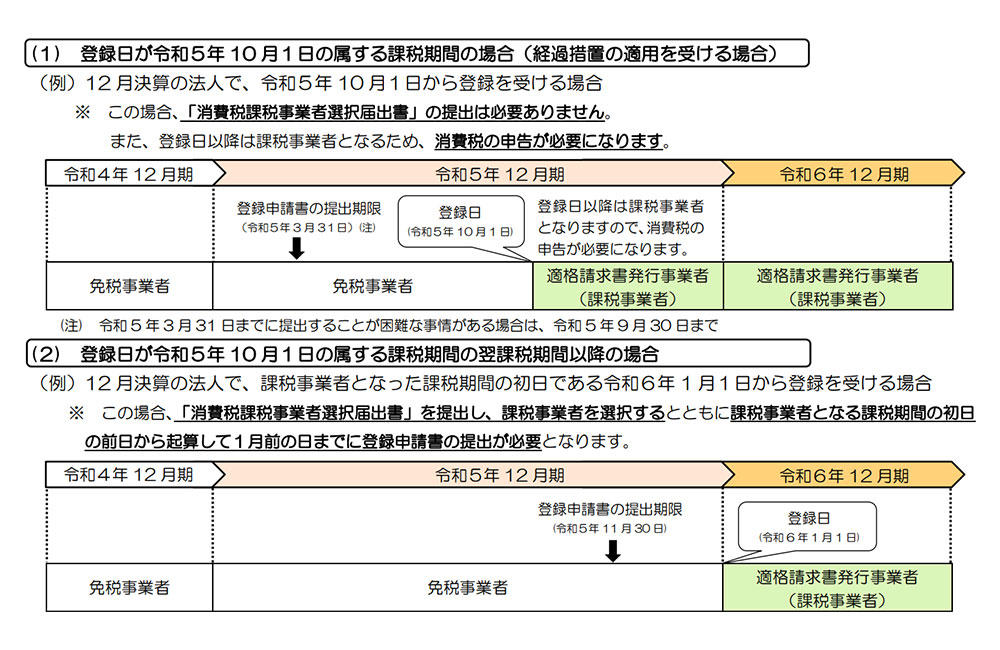

(2)免税事業者の留意点

インボイス制度は、請求書等により正確な適用税率や消費税額を伝えることを目的としていますので、前提として消費税の課税事業者になっておく必要があります。ただし、免税事業者が上記(1)の期限内に登録申請書を提出し、令和5年10月1日を含む課税期間中に登録を受ける場合には、課税事業者の届出をせずとも登録を受けた日から課税事業者となる経過措置が設けられています。なお、適格請求書発行事業者の登録日以降は課税事業者となりますので、消費税の納税義務が生じることに注意が必要です。

※免税事業者とは、消費税の課税売上高が1,000万円以下のため、消費税の納税義務が免除されている事業者をいいます。

※出典(国税庁:消費税の仕入税額控除の方式として適格請求書等保存方式が導入されます):

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/300416.pdf

(3)登録の必要性の検討

既に消費税の課税事業者となっている事業者は、登録申請を行って問題無いと考えられますが、免税事業者については、上記(2)のとおり登録日以降は課税事業者となり、消費税の納税義務が発生します。

登録を受けなければ適格請求書を交付することができず、取引先が仕入税額控除を行うことができませんので、免税事業者は取引先の要求を考えて登録するかどうかを検討する必要があります。

適格請求書発行事業者(売手側)の留意点

(1)交付義務や保存義務

適格請求書発行事業者は、交付が困難な一定の場合を除き、取引の相手方の求めに応じて、「適格請求書を交付する義務」及び「交付した適格請求書の写しを保存する義務」が課されます。

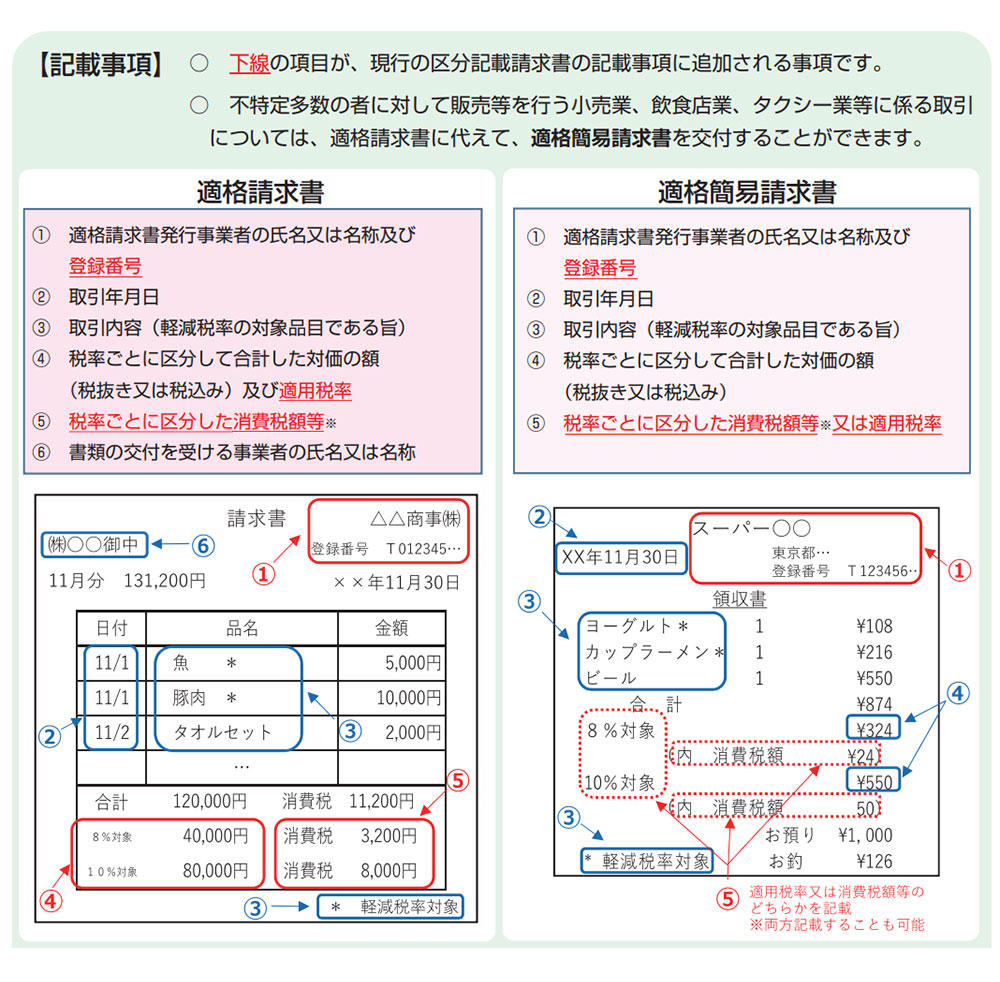

(2)適格請求書の記載事項

適格請求書は、以下の記載事項を満たす必要がございます。また、不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引については、記載事項を簡易なものとした適格簡易請求書とすることも可能です。

※出典(国税庁:適格請求書等保存方式の概要 -インボイス制度の理解のために-):

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020006-027.pdf

(3)適格請求書の交付義務免除

適格請求書を交付することが困難な以下の取引は、適格請求書の交付義務が免除されます。

① 公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のものに限ります。)

② 出荷者が卸売市場において行う生鮮食料品等の譲渡

③ 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡

④ 自動販売機により行われる課税資産の譲渡等(3万円未満のものに限ります。)

⑤ 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限ります。)

買手側の留意点

(1)帳簿への記載、保存義務

インボイス方式において仕入税額控除を行うためには、適格請求書等の交付を受けることが困難な場合を除き、一定の事項を記載した帳簿及び請求書等の保存が要件となります。

(2)帳簿の記載事項

帳簿の記載事項は、以下のとおりです(現行と同様)。

① 課税仕入れの相手方の氏名又は名称

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 対価の額

(3)適格請求書等の範囲

保存が必要となる請求書等には、以下のものが含まれます。

① 適格請求書又は適格簡易請求書

② 仕入明細書等(適格請求書の記載事項が記載されており、相手方の確認を受けたもの)

③ 卸売市場において委託を受けて卸売の業務として行われる生鮮食料品等の譲渡及び農業協同組合等が委託を受けて行う農林水産物の譲渡について、受託者から交付を受ける一定の書類

④ ①から③の書類に係る電磁的記録

(4)帳簿のみの保存で仕入税額控除が認められる場合

請求書等の交付を受けることが困難な以下の取引は、帳簿のみの保存で仕入税額控除が認められます。

① 適格請求書の交付義務が免除される取引

② 適格簡易請求書の記載事項を満たす入場券等が、使用の際に回収される取引

③ 古物営業、質屋又は宅地建物取引業を営む者が適格請求書発行事業者でない者から棚卸資産を取得する取引

④ 適格請求書発行事業者でない者から再生資源又は再生部品(棚卸資産に限ります。)を購入する取引

⑤ 従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ

※現行、3万円未満の課税仕入れ等は法定事項を記載した帳簿の保存のみで仕入税額控除が認められていましたが、インボイス制度導入後は、廃止されます。

インボイス制度導入後の消費税計算や納税額への影響

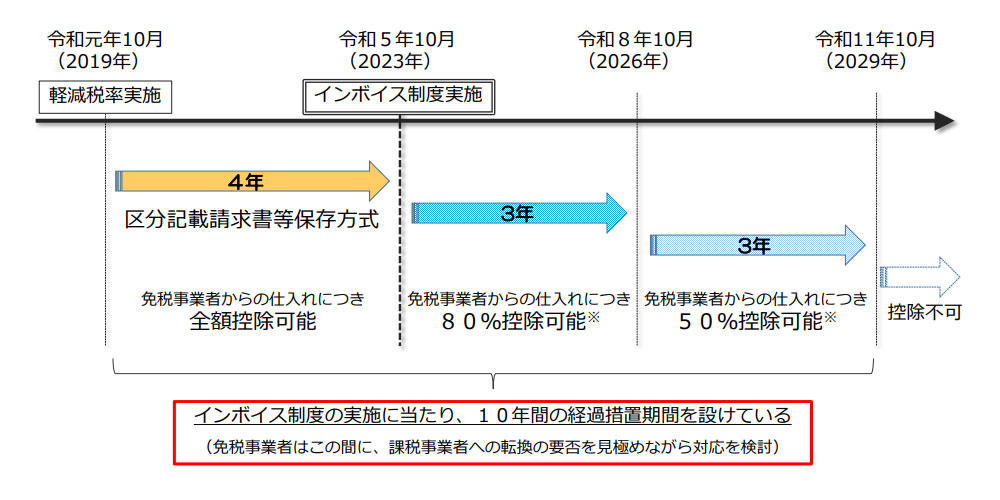

(1)免税事業者等からの仕入に対する仕入税額控除の経過措置

インボイス制度導入後は、適格請求書発行事業者以外(免税事業者や一般消費者等)からの仕入について、仕入税額控除ができなくなりますが、激変緩和の観点から以下のとおり最初の3年間は80%、次の3年間は50%控除が可能という経過措置期間が設けられています。この経過措置期間後の令和11年10月1日以降は、全額控除不可となります。

※ 仕入税額控除の適用にあたっては、免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存と本経過

措置の適用を受ける旨(8割控除・5割控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要

※出典(日本税理士会連合会:インボイス制度実施に当たっての経過措置について):

https://www.nichizeiren.or.jp/wp-content/uploads/invoice/invoice15b.pdf

(2)課税事業者に与える影響

課税事業者への影響として、経費のうちに免税事業者に対する経費がある場合には、事業者が消費税込みで支払っているか否かの認識に関わらず、今後は仕入税額控除ができなくなってしまうため、結果的に消費税の納税額が増えてしまう恐れがあります。そのため、インボイス制度導入前に取引先に対して適格請求書発行事業者になるかどうかの確認と契約金額に消費税を含むかどうかの調整をしておくことが重要です。

(3)免税事業者に与える影響

免税事業者が得をしていた消費税相当額(いわゆる益税)が無くなりますので、例えば工事現場の外注作業員、保険や不動産の外交員、その他フリーランスとして働く個人事業主の手取額が減ることに繋がり、大きな影響があると推測されます。

そのため、上述した「適格請求書発行事業者登録の必要性の検討」のとおり、取引先の要求を考えて登録するかどうかの検討を早めに行うことをおすすめします。

まとめ

インボイス制度の導入は、今まで免税事業者が得になっていた益税が実質的に無くなりますので、消費税増税の施策となります。金額的な影響を最も受けるのは、フリーランス等の個人事業主ですが、一般の会社でも仕入税額控除の適用を受けるために、請求書システムや会計・経理システムの改正対応が不可欠です。

制度の導入まではまだしばらく猶予がありますので、一度ご検討されてみてはいかがでしょうか。

2012年9月 辻・本郷税理士法人入社。

主に中小企業や公益法人の会計・税務顧問業務、コンサルティング業務を担当。

URL:https://www.ht-tax.or.jp/

Youtubeチャンネル:https://www.ht-tax.or.jp/youtube/