意外と深い!法人税や消費税の中間申告納税について

更新日:2019/09/27

意外と深い!法人税や消費税の中間申告納税について

中間申告納税のキホン

中間納税は国家の財政収入の平準化を目的としており、加えて消費税においては預り金としての性質が強いことから設けられた制度となっております。

ただ、納税額の計算自体は前期実績をベースに算出するため、本決算と比べて簡易であるという印象を抱かれていらっしゃる方が大半であると思われます。

そのため中間納税について特別な対応をしていない方が多いと思われます。

現に税務署、都道府県税事務所、市役所から書類が届くためそちらに同封されている納付書を用いて納税をしていれば問題は生じません。本来は申告をすべきですが、中間申告書を提出しなくとも前年度の実績による中間申告書を提出したものとみなす、いわゆる「みなし申告」があるためです。そのため中間申告については無申告という概念はありません。

一見すると納税のみで完了する手続きと思われがちですが、中間納税の活かし方や注意点をご紹介したいと思います。

中間申告納税の活かし方① 業績悪化でお金がない!困ったときの仮決算!

前述したように原則は前期実績をベースに税額が計算されるため、前期と比べて業績が悪化した際には中間納税の負担が大きくなることが想定されます。そのような場合には、事業年度開始の日から6月間を事業年度として計算した金額を申告し納税することができます。

ただし、6月間で仮決算を組み、貸借対照表、損益計算書などを作成する必要があるため、手間は本決算と同様になってしまうことがデメリットとして挙げられます。

なお、法人税の申告期限を1月間延長している場合においても、6月の期間から2月以内に申告納税を要することになります。そもそも申告期限の延長制度は2か月以内に株主総会が行われない常況にあり、決算が確定しない法人が対象であるため、仮決算においては延長がないことは趣旨から見ても当然のことであると思われます。

また、前年度実績により計算された金額を超える場合には仮決算による中間申告を行うことはできません。これは中間で多額の納税することにより、本申告後に還付加算金を受ける事例があったことから、平成23年度税制改正において変更が加えられました。なお、そもそも中間申告納税の義務がない前年度の法人税額に対して事業年度の月数で除し6を乗じた金額が10万円以下の場合にも適用はありません。

また、消費税においても同様の制度があります。消費税の中間申告において仮にマイナスの税額が生じたとしても、あくまで還付金は確定申告において確定するものであるため、マイナスの税額の還付を受けることはできません。したがって、納税負担の軽減と捉えるべきです

中間申告納税の活かし方② 小規模な事業者の資金繰り対策に貢献!消費税任意の中間申告制度

消費税の中間申告納税の金額は前期課税期間の確定消費税額(地方消費税を除く)が48万円超の事業者が対象となります。前期の確定消費税額により、中間納税は1回(差引確定税額が48万円超400万円以下)、3回(差引確定税額が400万円超4800万円以下)、11回(差引確定税額が4800万円超)と回数が異なるのが特徴です。

これは大企業を中心として預かっている消費税が多額なことから納税が完了するまでの間に運用益を得ているのではないかという指摘があり、売上規模が大きい事業者に対して中間申告納税の回数が増加していったという歴史的な経緯があります。

ただし、前期の確定消費税額が48万円以下の事業者であったとしても、「任意の中間申告書を提出する旨の届出書」の提出を行うことで任意で中間申告を行い納税することができます。

この規定は期末の納税だけでは一度の納税負担が大きく資金繰りを逼迫しかねないことから、資金繰りや計画的な資金管理に資することが趣旨として創設されました。

※ここでいう確定消費税額とは、前課税期間の預かった消費税から支払った消費税を控除した金額となります。

中間納税の活かし方③ うっかりして消費税の任意の中間申告書を提出し忘れた場合、また納税資金が工面できないときの対処法!

本来の手続きは「任意の中間申告書を提出することの取りやめ届出書」を提出すべきですが、救済措置として、任意の中間申告書を提出期限までに提出しなかった場合には、6月の期間の末日に同届出書を提出したものとみなす規定があり、中間申告義務はなかったものとされます。

これも上述した資金繰りや計画的な資金管理に資する趣旨からみて弾力性がある措置であるということができます。

中間申告納税の注意点 意外と複雑!合併時の中間申告納税

(1)法人税の場合

吸収合併による適格合併が事業年度開始の日から6月の期間内にあった場合には中間申告の金額に変更があるため注意する必要があります。被合併法人の実績も加算した金額を納税する必要があります。

吸収合併とはA社とB社が合併するにあたり、A社がB社を取り込む場合においてA社を合併法人、B社を被合併法人といいます。これに対しA社とB社が合併するにあたり、A社とB社は消滅し、新たにC社を設立する方法を新設合併といいます。

さらに適格合併とは法人税法上の一定の要件を満たした合併をいいます。元々資本関係がある法人同士の合併、事業活動によりシナジーをもたらす会社同士の合併をイメージしていただければと思います。

具体的には下記の①②により計算されます。

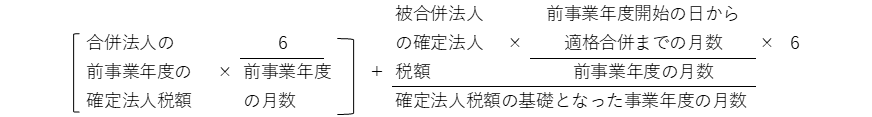

① 合併法人の前期中に適格合併があった場合

②合併法人の当期開始の日から6月以内に適格合併があった場合

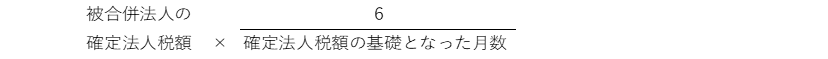

また、設立初年度は原則として中間申告納税はありませんが、適格合併により設立された場合でその事業年度が6月以上の場合には中間申告、納税が必要となります。具体的には下記により計算されます

(2)消費税の場合

消費税についても吸収合併があった場合、さらには設立合併の場合には法人税と似た調整を行う必要があります。ここで注意すべき点は法人税法上の適格合併に該当しないものであったとしても、消費税は調整を行う必要があります。

まとめ

普段はルーチン作業として捉えがちな法人税や消費税の中間申告納税ですが、状況によっては利用できる特例が設けられており、その一方で合併があった場合には慎重に金額を算出する必要があります。

今回は中間申告納税の活かし方として、業績が悪化した際に中間納税の金額を抑えることができる仮決算による中間申告並びに本来中間申告義務がない小規模の事業者を対象とした消費税の任意の中間申告をご紹介いたしました。

さらに一定の合併の際の中間申告納税について注意喚起をさせていただきました。

これらの情報が少しでも皆様の実務においてご参考になれば幸いです。

2011年9月から大手資格専門学校にて税理士講座の専任講師(所得税法担当)を務め2015年8月末をもって退社。2015年9月に辻・本郷税理士法人に入社。

2018年10月より川口東事務所の所長を務める。

税理士試験合格(簿記論、財務諸表論、所得税法、法人税法、消費税法)。

URL:NEXTA(https://nexta-pro.com/)

URL:https://www.ht-tax.or.jp/