令和6年6月から始まる所得税・住民税の定額減税を解説! 概要や給与計算への影響は?

更新日:2024/05/07

令和6年6月から始まる所得税・住民税の定額減税を解説! 概要や給与計算への影響は?

令和6年6月から始まる「定額減税」。従業員側にとっては嬉しい制度である一方、企業の給与計算担当者にとっては「どれくらい事務処理負担が増加するのか?」という点が気になるのではないでしょうか。

そこで本記事では定額減税の減税額・対象者といった概要や、給与計算への影響について解説いたします。本記事を参考にしていただき、定額減税の本格スタートへの準備を計画的に進めていきましょう。

定額減税の概要

定額減税はデフレ脱却のための一時的措置として実施される制度です。対象者は所得税から3万円、住民税(個人住民税の所得割)から1万円の計4万円が控除されます。同一生計配偶者や扶養親族等がいる場合には対象となる人数分の減税額が加算されます。

日本では30年ぶりの高水準の賃上げなどの動きがある一方、賃上げが物価上昇に追い付いていないのが現状です。その対策のひとつとして「定額減税」が行われることになりました。

定額減税の対象者

定額減税の対象者は以下に当てはまる人です。

- 居住者であること

- 合計所得金額が1,805万円以下(給与所得のみの場合は年収2,000万円以下※)であること

※子どもや特別障害者等を有する者等の所得金額調整控除の適用を受ける場合は2,015万円以下

「居住者」とは国内に住所を有している個人、または現在まで1年以上の居所を引き続き有している個人を指します。また国税庁では基準日(令和6年6月1日)において、源泉徴収税額表の「甲欄」が適用される居住者であり、在職している従業員(基準日在職者)が控除対象になるとしています。

基準日在職者にならない場合の条件

以下の条件に該当する人は基準日在職者に該当しません。

- 令和6年6月1日以後、支払う給与等の源泉徴収において源泉徴収税額表の乙欄や丙欄が適用される人(扶養控除等申告書を提出していない人)

- 令和6年6月2日以後に給与の支払者のもとで勤務することになった人

- 令和6年5月31日以前に給与の支払者のもとを退職した人

- 令和6年5月31日以前に出国して非居住者となった人

ただし「令和6年6月2日以後に給与の支払者のもとで勤務することになった人」については、次の項にて紹介する方法で定額減税の控除が受けられます。

中途採用は年末調整で精算を行う

中途採用などで令和6年6月2日以降に入社した従業員については、毎月の源泉徴収税額・個人住民税(特別徴収分)からの控除を行わず、年末調整で精算を行うことになります。

また年末調整で精算を行うケースとしては「令和6年分の合計所得金額が1,805万円を超える場合」「令和6年6月以降に『扶養控除等申告書』『源泉徴収に係る定額減税のための申告書』に記載した事項の異動が生じる場合(結婚や出産等)」などがあります。

定額減税の減税額

定額減税の減税額や適用範囲は所得税、住民税でそれぞれ異なっており、両方が適用される場合は1人あたり合計4万円の控除が受けられます。

本稿では、所得税・住民税における定額減税の金額について解説します。

所得税

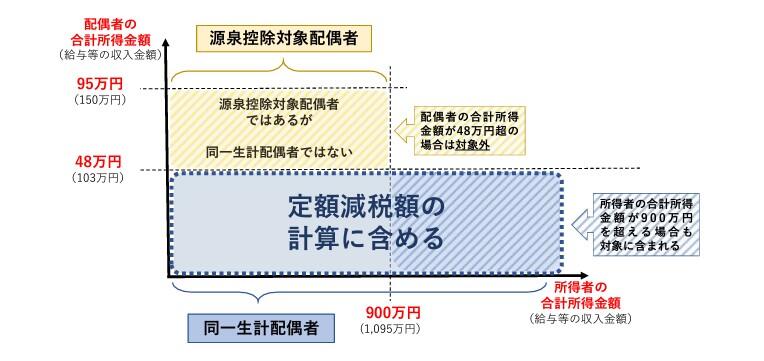

所得税からの定額減税は1人あたり3万円となります。合計所得金額48万円以下の同一生計配偶者がいる場合は3万円、扶養親族がいる場合はひとりにつき3万円の減税が受けられます。

たとえば同一生計配偶者がいる従業員であれば、本人分が3万円、同一生計配偶者分が3万円の計6万円がその年の定額減税額となります。

対象者かどうかは令和6年度分の合計所得金額をもとにして判定し、対象者は令和6年6月1日以降に支払われる給与・賞与等に対する源泉徴収税額に定額減税が適用されます。

【所得税の減税額一覧】

| 対象者の種別 | 減税額 | 条件 |

|---|---|---|

| 本人 | 3万円 |

|

| 同一生計配偶者 | 3万円 |

|

| 扶養親族 | 1人につき3万円 |

|

なお、同一生計配偶者には「居住者で合計所得金額が48万円以下(給与収入103万円以下)の人」が該当します。居住者であっても所得金額が48万円(給与年収103万円)を超えている場合や、所得金額の要件を満たしていても非居住者である場合は同一生計配偶者として認められず、定額減税額が加算されることはありません。

また、扶養控除等申告書に記載されていない同一生計配偶者、および16歳未満の扶養親族がいる場合は、最初(6月分)の月次減税事務を行うときまでに「源泉徴収に係る定額減税のための申告書」を提出してもらうことで月次減税額計算の人数として含めることができます。

所得金額が900万円(給与年収1,095万円)を超えている控除対象者がいる場合、扶養控除等申告書に源泉控除対象配偶者として同一生計配偶者の記載をしていないケースがあります。給与計算担当者は、該当する従業員がいないかどうか必ず確認しておきましょう。

住民税

定額減税は個人住民税の所得割にも適用されます。

金額は本人や配偶者を含む扶養親族1人につき1万円です。より詳しく言えば、控除対象配偶者や扶養親族、控除対象配偶者を除いた同一生計配偶者がいる場合はそれぞれに対し減税が適用されます。

たとえば適用されるのが本人・控除対象配偶者・扶養親族1人の計3人であった場合、本人の住民税から1万円×3人=3万円が控除される仕組みです。

なお、個人住民税の定額減税については、令和5年度分の合計所得金額をベースに定額減税対象かどうかを判断します。

【個人住民税の減税額一覧】

| 対象者の種別 | 減税額 | 条件 |

|---|---|---|

| 本人 | 1万円 |

|

| 控除対象配偶者 | 1万円 |

|

| 扶養親族 | 1人につき1万円 |

|

| 控除対象配偶者を除く同一生計配偶者 | 1万円 |

|

給与所得者に対する定額減税控除の実施方法

企業においては従業員(給与所得者)に対し、どのように定額減税控除を行えばよいのでしょうか。ここでは、給与所得者に対する定額減税控除の実施方法をご紹介します。

所得税

給与所得者の所得税については、給与支払者(企業側)が給与や賞与等を支払う際に「源泉所得税額」から定額減税額を控除する(差し引く)ことになります。

所得税に対する定額減税は令和6年6月1日以降の最初の給与等からが対象で、のちにご紹介する「月次減税」を行ったうえで、控除しきれない場合は年末調整時に「年調減税」を行います。

また、減税額が所得税額・住民税額を上回る場合には、定額減税しきれない分の差額を給付として受け取れる制度も実施されます(調整給付)。

本人に加えて同一生計配偶者、扶養家族がいる従業員については控除額が大きくなるため、給与計算担当者は減税前の対象範囲の確認・判定を確実におこなうとともに、適切な処理についても把握しておきましょう。

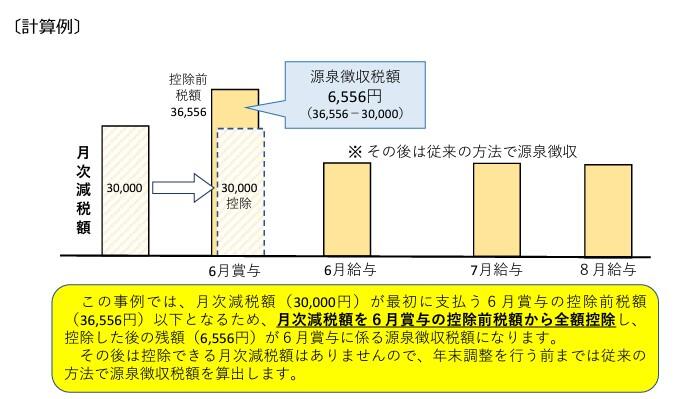

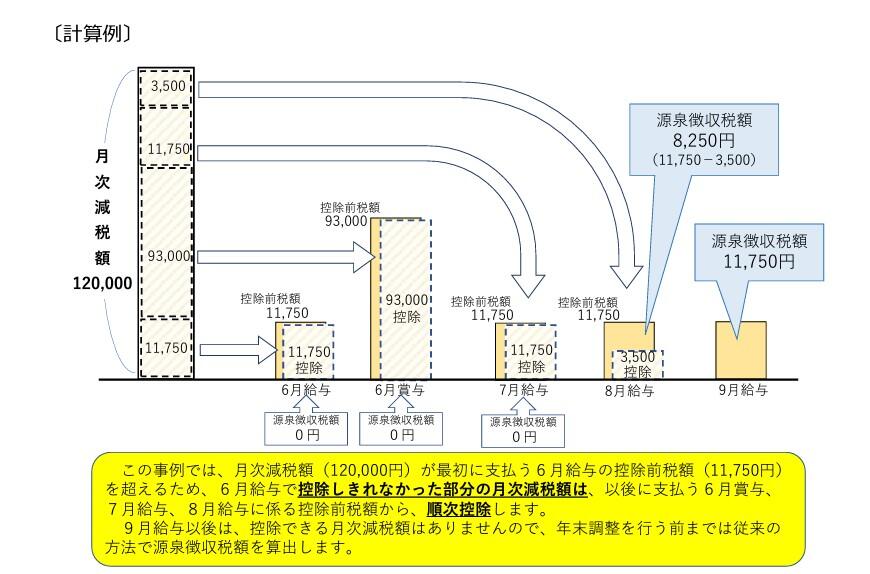

月次減税

月次減税とは、源泉徴収税から毎月ごとに定額減税分を控除することを指します。

6月分の源泉徴収税額から控除をしたあと、控除しきれない分は7月分、8月分……というふうに順次控除を行います。そして全額控除後は、現行の所得税法に規定された税額表をもとに算定した源泉徴収税額(従来の源泉徴収税額)を徴収する決まりです。

なお、6月に賞与も給与も支給する場合は、先に支給されるほうで月次減税を行い、控除しきれない部分を後に支給する方式で処理を行います。

- 【月次減税額が控除前税額以下になる人のケース】

-

- 【月次減税額が控除前税額以上になる人のケース】

-

引用元:給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた|国税庁

年調減税

月次減税で控除しきれなかった減税分が残っている場合には、年末調整時に年間の所得税額から控除して精算を行うことになります。

以下のようなケースでは、年調減税によって定額減税額を精算する必要があります。

【年調減税(年末調整での精算)が必要な場合】

- 合計所得金額が1,805万円を超える場合

- 令和6年6月2日以降に入社した社員がいる場合

- 結婚や出産、子供の就職等で「扶養控除等申告書」「源泉徴収に係る定額減税のための申告書」の記載事項に異動が生じた場合

なお、年調減税額の控除は住宅借入金等特別控除(住宅ローン控除)を行った後の所得税額(年調所得税額)を限度に行います。このとき、年調減税額を控除した金額×102.1%で算定した「年調年税額」を計算する必要があることを知っておきましょう。年調年税額は、所得税額と復興特別所得税額を合計したものです。

なお、年調減税の手順や詳細情報については、令和6年9月ごろより国税庁ホームページの「年末調整がよくわかるページ」で随時掲載される予定です。

参考リンク:定額減税特設サイト|国税庁

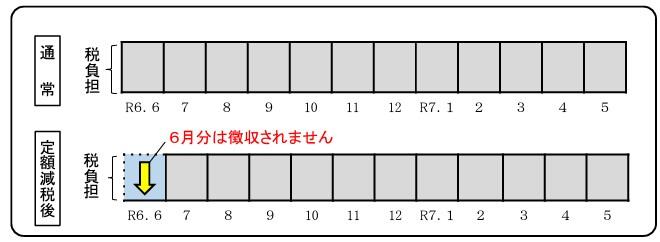

住民税

住民税については、令和6年6月分の住民税を特別徴収しない形で減税が行われます。

7月分以降については令和6年度分の個人住民税・所得割額-減税額で算出した額を11等分したうえで7月分~令和7年5月分まで毎月特別徴収される仕組みです。

給与計算業務への影響

定額減税が実施された場合、給与計算業務担当者は主に3つの作業が増加します。

- 月次減税事務(毎月定額減税額を控除する作業)

- 年調減税事務(年末調整時の精算作業)

- 従業員に対する制度の概要、手取り額の増減に関連する情報の周知

とりわけ負担が大きいのが月次減税事務です。通常業務に加えて対象者の確認、および従業員それぞれの定額減税額、および控除残高についての管理が必要になるため、給与計算担当者の負担は大きくなるでしょう。

【月次減税の大まかなフロー】

- 国税庁の「令和6年分源泉徴収税額表」に基づいて控除前税額を計算する

- 源泉徴収税額の計算、控除残高の記録

- 給与明細支払書へ控除額を表示

- 納付書への記載、納付

【年調減税の大まかなフロー】

- 通常の年末調整を行う

- 年調所得税額を計算

- 年調所得税額から「年調減税額」を控除する

- 定額減税額控除後の所得税額×102.1%で「年調年税額」を算出

- 源泉徴収票への表示

年調減税については従来の年末調整に加えて計算、精算業務や源泉徴収票への表示などが必要です。年調減税で生じる作業については控除しきれなかった額の有無や定額減税の有無なども絡んでくるため、従業員ごとの対応が必要になり煩雑になることが予想されます。

さらに、従業員に対して制度の概要の通知、手取り額の増減に関する情報の周知を行うなど、社内へ向けた対策も必要です。

定額減税によって控除が開始されると手取りは増加しますが、減税効果が終了すると手取り額は減少します(=控除無しの状態に戻る)。スムーズに周知・対応を行うためには、わかりやすい資料や家族構成ごとの想定ケースを盛り込んだ対応マニュアルを用意しておくとよいでしょう。

なお、令和6年6月のスタートに向けて政府から新たな書式、情報などの公表がある可能性も考えられます。常に最新の情報を収集するとともに、定額減税への理解を深めておくことが重要といえるでしょう。

まとめ

本記事では令和6年6月から実施される「定額減税」について、給与計算担当者が知っておくべき知識を解説いたしました。

定額減税がスタートすると、対象者と減税額の確認や毎月の控除額の計算と管理、給与明細への記載などの業務が増加します。むろん、従業員の数が多くなるほどその手間や業務負担は増加するでしょう。

給与計算業務の負担が増えることに懸念を抱いている場合は、給与明細配信や年末調整の電子化など、給与計算業務の効率化を実現できるツール・手段を導入されるのもよい方法です。開始までの期間内で必須業務の洗い出しを行うとともに、給与計算業務の工数・負担減につながる対策をご検討されてみてはいかがでしょうか。