令和4年年末調整 基礎控除申告書の書き方を解説

更新日:2022/09/14

令和4年年末調整 基礎控除申告書の書き方を解説

会社員は12月に年末調整を行います。その際に受けられる控除に「基礎控除」があります。基礎控除は令和元年の税制改正前はすべての人が一律38万円を受けられましたが、現在は所得に応じて控除額がちがい、所得が多い人はまったく受けられない場合もあります。

所得に応じて控除額が決まるため、基礎控除を受けるための申告書の様式に記入する内容も細かくなっています。

この記事では所得税を計算する際に受けられる基礎控除の仕組みと、控除を受けるために会社に提出する「基礎控除申告書」の書き方について詳しく解説します。

基礎控除とは

基礎控除は年末調整や確定申告で、その年の1月1日から12月31日までの所得税を計算する際に所得から引くことができる控除です。

所得税は所得に税率をかけて計算しますので、基礎控除を受ければ所得税が減ります。日本は所得が多いほど税率があがる仕組みですから、場合によっては税率も下がり減税効果を二重に得られる場合もあります。

基礎控除は令和2年以降所得に応じた控除額が定められていますが、令和元年以前は一律38万円の控除が認められていたため、基礎控除は38万円と覚えている方もいるのではないでしょうか。

現在は基礎控除の上限額は48万円です。48万円の基礎控除を受けられる人は所得が2,400万円以下の人です。よって、大半の会社員は48万円の基礎控除を受けられることになります。

2,400万円を超え2,450万円以下の所得であれば基礎控除額は32万円、2,450万円を超え2,500万円以下の所得であれば基礎控除額は16万円です。そして所得が2,500万円を超えると基礎控除額はゼロとなり、控除を受けることはできません。

基礎控除額を判断するときの所得は合計所得で考えます。兼業や副業の場合はすべての所得を合算して判断しますので覚えておくとよいでしょう。

基礎控除が増えても所得税の非課税の上限は同じ

基礎控除の上限が38万円から48万円に上がりましたが、給与所得控除65万円と合わせて「103万円の壁」といわれている所得税の非課税の上限はかわりません。所得が2,400万円以下の人の基礎控除が10万円あがった分、給与所得控除が65万円から55万円になり10万円下がっているためです。

この103万円のラインは扶養控除を考えるうえでも重要なポイントですから、所得の上限は変わらず103万円と覚えておきましょう。

年末調整で受けられる控除と提出書類

所得税は毎月の給与所得に概算課税していき、年末調整でその年の1月1日から12月31日までの所得に課税する額との差額を調整します。年末調整の際に生命保険料控除、地震保険料控除、寡婦控除、ひとり親控除、勤労学生控除、配偶者控除、配偶者特別控除、扶養控除、基礎控除などに該当すれば所得から控除して税額を計算します。

これらの控除を受けるためには、それぞれの控除を受けるための次の(1)~(6)の書類を会社に提出しなければなりません。

- (1) 基礎控除申告書

- (2) 配偶者控除等申告書

- (3) 所得金額調整控除申告書

- (4) 扶養控除等申告書

- (5) 保険料控除申告書

- (6) 住宅借入金等特別控除申告書

控除のなかで「基礎控除」を受けるための「基礎控除申告書」はすべての社員が提出します。「控除額=0」であっても、それは所得額に応じた結果ですので会社はすべての社員の申告書を集めて年末調整を進めます。

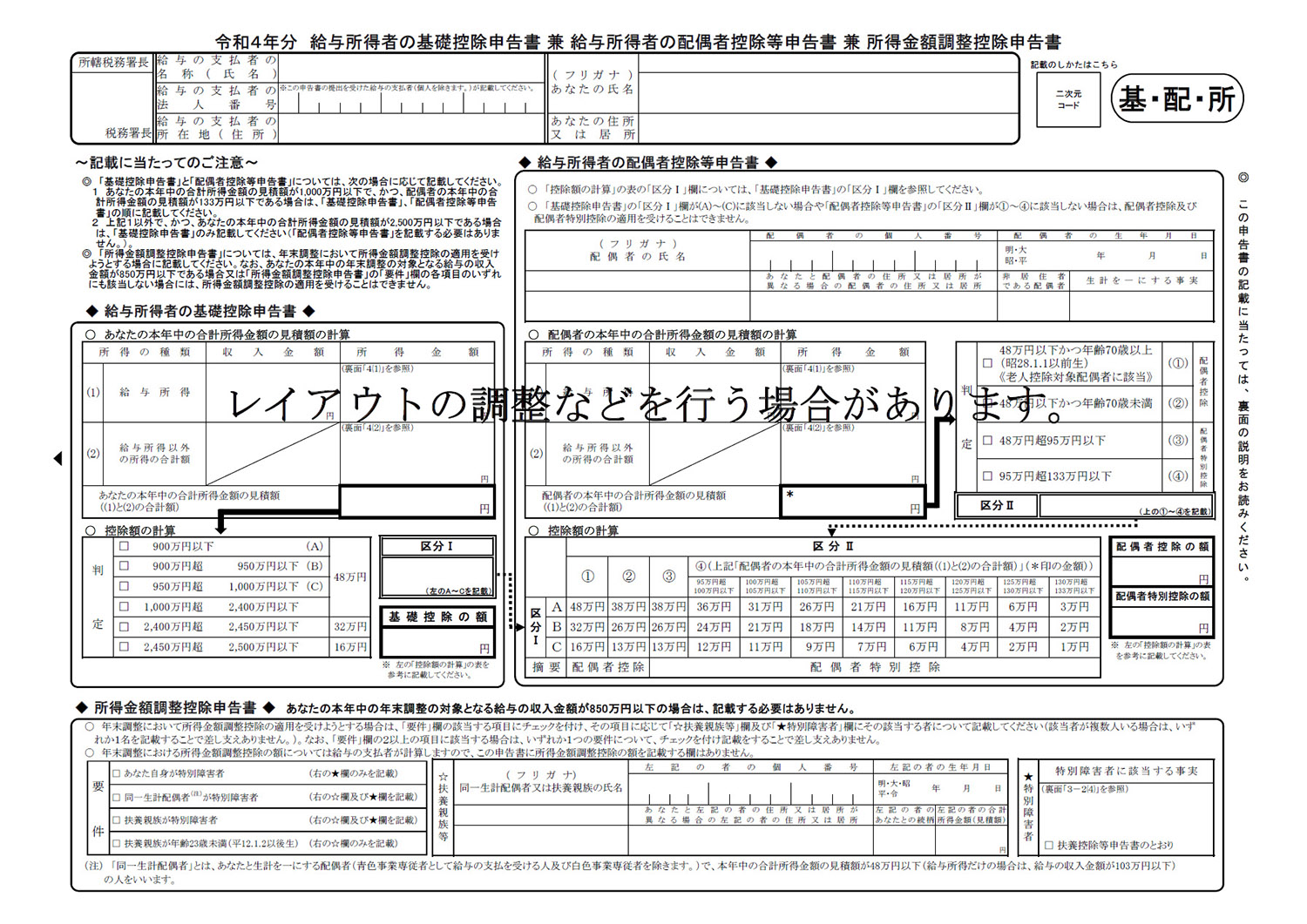

実際の申告書は「(1)基礎控除申告書」と「(2)配偶者控除等申告書」、「(3)所得金額調整控除申告書」の3つが一体となった「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」という名の申告書を使います。

各種申告書は国税庁のサイトに順次アップされます。令和4年の様式は9月現在、下の図の状態でアップされています。

- 令和4年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

-

出典:国税庁|令和4年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

基礎控除申告書の書き方

基礎控除申告書は「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」の左側の中段部分になります。

まずは、用紙の上段部分の左側は給与の支払者である会社の情報を、右側に申告者の情報を記入します。

【給与の支払者の情報】

- 給与の支払者の名称:会社名(支店名などは記入しない)

- 給与の支払者の法人番号:法人番号(国税庁のサイトで確認できますが会社が記入します)

- 給与の支払者の所在地:住所

給与の支払い者の情報は会社で一斉に用紙を配付して回収する場合は、印字してあることもあります。

【申告書の情報】

- あなたの氏名:申告者の氏名とフリガナ

- あなたの住所または居所:原則その年の1月1日の住民票の住所

このようなことに注意して上部は記入します。

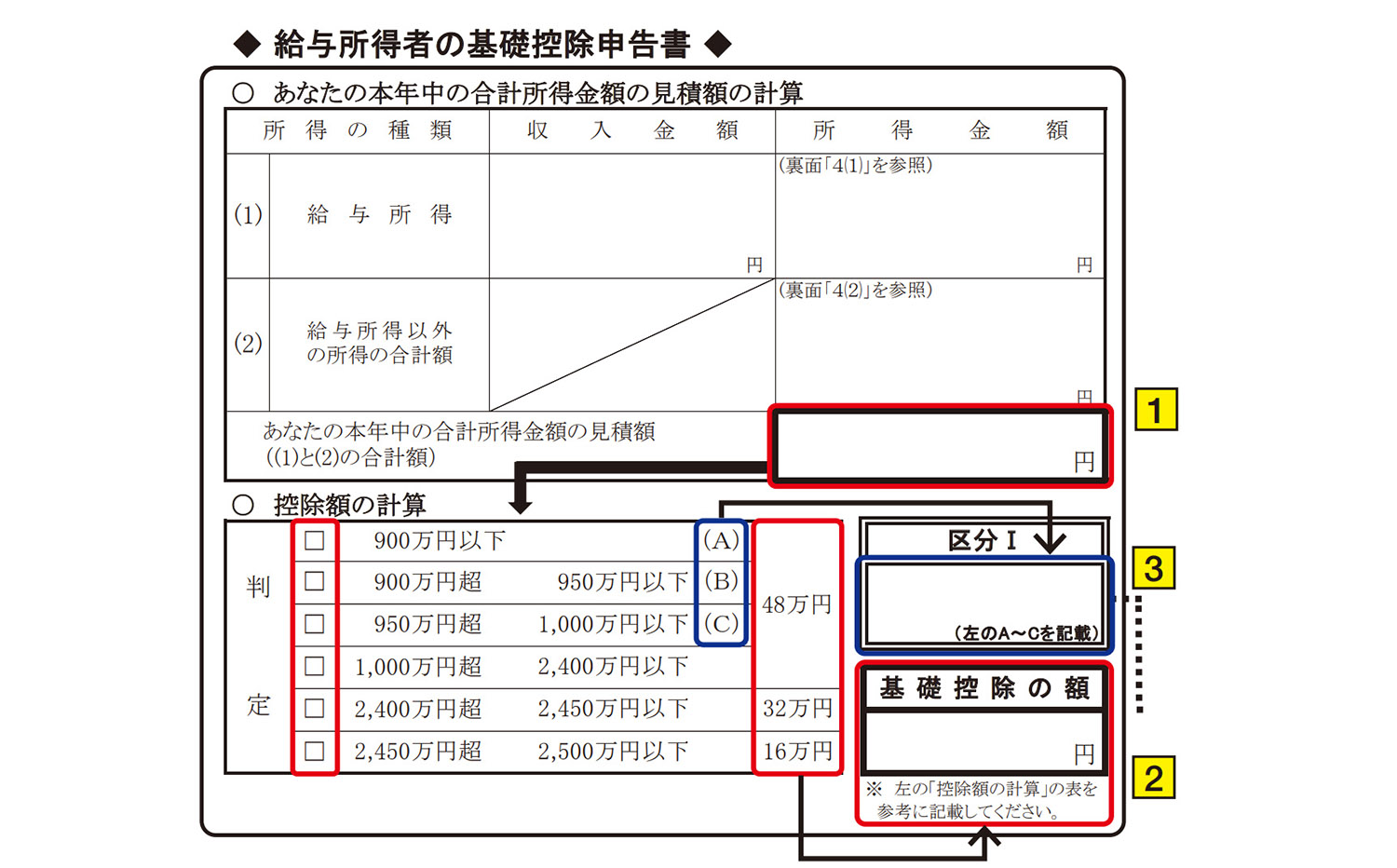

用紙の左中段の基礎控除申告書は下の図のようになっており、現状の国税庁の発表では令和3年と同じ様式です。

- 給与所得者の基礎控除申告書

-

出典:国税庁|基礎控除額の計算の順序

【あなたの本年中の合計所得金額の見積額の計算】の部分

(1)の収入金額と所得金額

収入金額は申告者のその年の1月1日から12月31日までの収入の見積額を記入します。

所得金額は記入している申告書の裏面に以下のような計算方法が記載されていますので、左側の収入金額に該当する右側の計算式を使い、1円未満の端数は切り上げて算出します。

給与所得の金額の計算方法

| 給与の収入金額 | 給与所得の金額 |

| 1円以上 550,999円以下 | 0円=所得金額 |

|---|---|

| 551,000円以上 1,618,999円以下 | 給与の収入金額-550,000円=所得金額 |

| 1,619,000円以上 1,619,999円以下 | 1,069,000円=所得金額 |

| 1,620,000円以上 1,621,999円以下 | 1,070,000円=所得金額 |

| 1,622,000円以上 1,623,999円以下 | 1,072,000円=所得金額 |

| 1,624,000円以上 1,627,999円以下 | 1,074,000円=所得金額 |

| 1,628,000円以上 1,799,999円以下 | (給与の収入金額÷4(千円未満切捨て))×2.4+100,000円=所得金額 |

| 1,800,000円以上 3,599,999円以下 | (給与の収入金額÷4(千円未満切捨て))×2.8-80,000円=所得金額 |

| 3,600,000円以上 6,599,999円以下 | (給与の収入金額÷4(千円未満切捨て))×3.2-440,000円=所得金額 |

| 6,600,000円以上 8,499,999円以下 | 給与の収入金額×90%-1,100,000円=所得金額 |

| 8,500,000円以上 | 給与の収入金額-1,950,000円=所得金額 |

(2)の所得金額

給与所得以外の所得の合計額を記入します。合計額には兼業や副業ですでに源泉徴収されて納税が完了する額は含みません。

四角1に(1)と(2)の所得金額の合計を記入します。

その年の所得金額の合計を使い、控除額の計算の表で基礎控除を判定します。

【○控除額の計算】の部分

収入金額の左側の赤枠の四角にチェックをいれ、右側の控除額を四角2の「基礎控除の額」の欄に記入します。

また、合計所得の見積額が1,000万円以下の場合は青枠のA~Cを選択して、四角3の「区分Ⅰ」欄にアルファベットを記入してください。

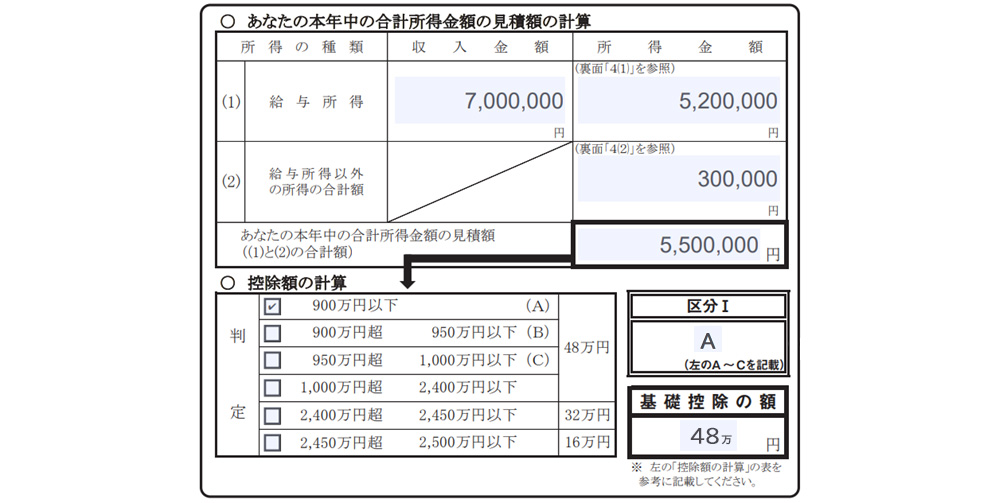

例えば給与収入700万円で給与以外の所得30万円の場合を考えてみましょう。

【あなたの本年中の合計所得金額の見積額の計算】の表の

(1)給与所得の欄の収入金額は700万円、所得金額520万円です。

(2)の給与所得以外の所得の合計額が30万円だとすると、四角1に(1)と(2)の所得金額の合計は550万円となります。

【控除額の計算】の基礎控除の額は48万円となります。区分ⅠはAです。

- 給与所得者の基礎控除申告書の記入

-

出典:国税庁|令和3年分 給与所得者の基礎控除申告書・給与所得者の配偶者控除等申告書・所得金額調整控除申告の記載例

例にあげた条件で基礎控除申告書を作成すると上記の図のようになります。

区分Ⅰは配偶者控除の控除額の計算に使いますので必ず記入しましょう。

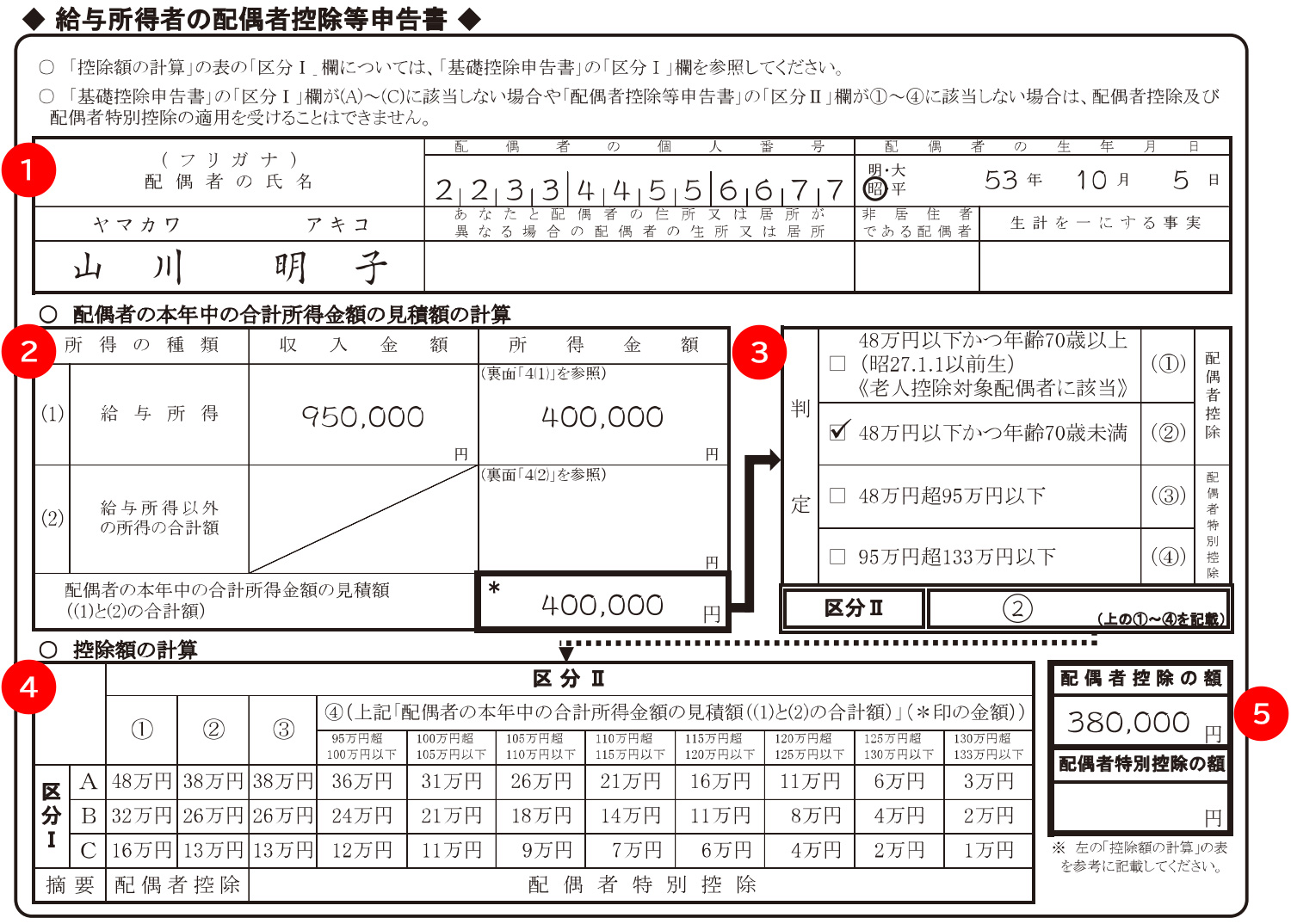

配偶者控除申告書の書き方

基礎控除申告書は配偶者控除等申告書と所得金額調整控除申告書が一体となっています。右側の配偶者控除等申告書は配偶者控除を受ける申告者が記入します。該当しない場合は空欄で提出します。

詳しい書き方を記入例とあわせてご説明します。

- 給与所得者の配偶者控除等申告書の記入

-

出典:国税庁|令和3年分 給与所得者の基礎控除申告書・給与所得者の配偶者控除等申告書・所得金額調整控除申告の記載例

① 配偶者の情報

氏名、生年月日などを記入します。マイナンバーは一定の要件で省略できますので記入すべきか否かは会社に確認しましょう。

② 配偶者所得

今年度の収入と所得の見積額を記入します。

③ 受けられる控除と区分Ⅱの判定

配偶者の所得の見積額から受けられる控除と区分Ⅱを判定します。

④ 控除額の計算

申告者の基礎控除申告書の区分Ⅰと配偶者の所得から判定した③の区分Ⅱを使い該当する控除と金額を判断し、⑤の欄に記入します。

所得金額調整控除申告書の書き方

基礎控除申告書の下部の所得金額調整控除申告書です。給与の収入金額が850万以下の場合は対象外ですので空欄で提出します。

- 所得金額調整控除申告書の記入

-

出典:国税庁|令和3年分 給与所得者の基礎控除申告書・給与所得者の配偶者控除等申告書・所得金額調整控除申告の記載例

扶養親族が障害者や23歳未満の場合は、①要件の該当する部分にチェックします。②に該当する扶養親族の氏名などを記入し、③に障害者であればその種類や手帳の交付日、等級などを記載します。扶養控除申告書と同一であれば四角にチェックして省略できます。

まとめ

年末調整で基礎控除を受けるには基礎控除申告書を正しく記入しなければなりません。令和2年度から基礎控除の仕組みがかわり、複雑になっていますので記入するときは注意しましょう。

また、基礎控除申告書の区分欄は配偶者控除の計算にも利用するため、正しく記入しないと配偶者控除の額にも影響します。

年末調整はいろいろな書類を提出しなければならず、書き方も複雑で面倒に感じることもあるでしょう。しかし、正しい所得税を計算するために必要ですので間違いのないように記入しましょう。