令和6年度(2024年度)6月スタート定額減税を詳しく解説

更新日:2024/04/16

はじめに

デフレ完全脱却のための総合経済対策として、日本政府は「供給力の強化」と「国民への還元」を車の両輪として位置づけ、様々な経済政策を実施しています。その中の第一の柱、「物価高から国民を守る」措置として、国民の可処分所得を直接的に下支えする住民税非課税世帯等への給付金、定額減税を実施することを決めました。

今回は定額減税について説明したいと思います。

定額減税の概要

2024(令和6)年分の所得税・2024(令和6)年度分の個人住民税について、納税者本人とその同一生計配偶者及び扶養親族(居住者に限ります)1人につき、所得税から3万円・個人住民税所得割から1万円が控除されます。

定額減税の対象者

所得税

令和6年分の所得税の納税者である居住者で、令和6年分の合計所得金額が1,805万円以下の方です。

住民税

令和5年分の合計所得金額が1,805万円以下である所得割の納税義務者の方です。

定額減税可能額

所得税

次の金額の合計額です。

ただし、その合計額がその方の「令和6年分の所得税額」を超える場合には、控除される金額は、その所得税額が限度となります。

➀本人(居住者に限ります)・・・3万円

②同一生計配偶者及び扶養親族(いずれも居住者に限ります)・・・1人につき3万円

※居住者とは、国内に住所を有し、または現在まで引き続き1年以上居所を有する個人をいいます。

住民税

次の金額の合計額です。

ただし、その合計額がその方の「令和6年度分の個人住民税」を超える場合には、控除される金額は、その個人住民税額が限度となります。

➀本人(居住者に限ります。)・・・1万円

②同一生計配偶者及び扶養親族(いずれも居住者に限ります)・・・1人につき1万円

定額減税の実施方法

定額減税は所得の種類によって、その実施方法を3つに分けています。以下それぞれの所得の種類毎に説明したいと思います。

給与所得者に係る特別控除

所得税

➀月次減税

令和6年6月1日現在、給与の支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者の方。

※令和6年6月1日より後に雇用された方については、その方がその後に扶養控除等申告書を提出した場合には②年調減税の適用を受けることになります。

月次減税は、令和6年6月1日以後最初に支払う給与等に対する源泉徴収税額から月次減税額を控除します。控除しきれない部分の金額は、以後令和6年中に支払う給与等に対する源泉徴収税額から順次控除します。

月次減税事務の手順と注意点

イ)控除対象者、同一生計配偶者及び扶養親族の数の確認

令和6年6月1日現在、給与の支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者の人を選び出します。その人の現況における同一生計配偶者の有無及び扶養親族の人数を扶養控除申告書等により把握します。

※月次減税の対象にならない人

- 令和6年6月1日以後支払う給与等の源泉徴収において源泉徴収税額表の乙欄や丙欄が適用される人

- 令和6年6月2日以後に給与の支払者のもとで勤務することになった人

- 令和6年5月31日以前に給与の支払者のもとで退職した人

- 令和6年5月31日以前に出国して非居住者となった人

(注)この控除対象者の確認の時点においては、合計所得金額(見積額)を勘案しませんので、合計所得金額が1,805万円を超えると見込まれる方についても、月次減税事務を行います。

ロ)月次減税額の計算

「同一生計配偶者と扶養親族の数」に応じて「本人3万円」と「同一生計配偶者と扶養親族1人につき3万円」との合計額を求め、令和6年6月1日以後に支払う給与又は賞与のうち、支給日が早いものについて源泉徴収されるべき金額から順次控除します。この際、国税庁ホームページに掲載されている「各人別控除事績簿」等を活用しながら、月毎の月次減税額の計算と繰越額の管理を行っていきます。

<参考>各人別控除事績簿(国税庁)

各人別控除事績簿の作成は義務ではなく、作成に当たっては任意の様式で差し支えないとされています。

※控除後の事務

イ)給与の支払者が月次減税の控除を行った場合には、給与明細書の適宜の箇所に月次減税額のうち実際に控除した金額を「月次減税額××円」のように表示します。

ロ)源泉所得税の納付書の「俸給・給与等」「賞与」の「税額」欄は「控除前税額から月次減税額の控除を行った後の金額」を集計し、その金額を記入します。

②年調減税

令和6年6月1日以後の令和6年分の年末調整時に給与の支払者に扶養控除等申告書を提出している方(年末調整の対象とならない方を除きます)

住民税

令和6年6月分は徴収されず、定額減税後の税額が令和6年7月分から令和7年5月分の11カ月に均一にして徴収されます。

年調減税事務の手順と注意点

イ)対象者の確認

年末調整の対象となる人が、原則として年調所得税額から年調減税額を控除する対象者となります。ただし、年末調整の対象となる人の内、給与所得以外の所得を含めた合計所得が1,805万円を超えると見込まれる人については、年調減税額を控除しないで年末調整を行うことになります。

ロ)年調減税額の計算

対象者ごとの年調減税額の計算は「扶養控除等申告書」や「配偶者控除等申告書」などから、年末調整を行う時の現況における同一生計配偶者の有無及び扶養親族の人数を確認し、「本人3万円」と「同一生計配偶者と扶養親族1人につき3万円」との合計額を求めます。

対象者ごとの年末調整における年調減税額の控除は、住宅借入金等特別控除後の所得税額(年調所得税額)から、その住宅借入金等特別控除後の所得税額を限度に行います。

※年末調整後の源泉徴収票

年末調整後に作成する「給与所得の源泉徴収票」には、その摘要欄に、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額××円」と記載します。また、年調減税額のうち年調所得税額から控除しきれなかった金額を「控除外額××円」と記載します。

公的年金等の受給者に係る特別控除

所得税

令和6年6月1日以後最初に支払う公的年金等について、源泉徴収すべき所得税及び復興特別所得税の合計額(控除前税額)から定額による減税額を控除し、控除しきれない金額は、以後支払う公的年金等に係る控除前税額から順次控除します。

最終的な定額減税の精算は、確定申告によって受けることになります。

公的年金等の支払者のもとで控除される減税額は、その支払者に提出された「令和6年分公的年金等の受給者の扶養親族等申告書」の記載内容に基づき計算します。控除される減税額は、年の中途にその定額減税額の計算の基となった扶養親族等の数に移動が生じても、その金額は変わりません。

住民税

定額減税前の税額をもとに算出した令和6年10月分の特別徴収税額から控除し、控除しきれない場合は令和6年12月分以降の特別徴収税額から順次控除されます。

事業所得者等に係る特別控除

所得税

原則として、令和6年分の所得税の確定申告の際に所得税額から特別控除額が控除されます。

予定納税の対象となる方については、第1期分予定納税額から本人分に係る定額減税額に相当する金額(3万円)を控除します。

また、納税者からの予定納税額の減額申請の手続きにより、第1期分予定納税額又は第2期分予定納税額について、同一生計配偶者等に係る定額減税額に相当する金額の控除の適用を受けることができます。第1期分予定納税額から定額減税額を控除しても控除しきれない金額は、第2期分の予定納税額から控除します。

上記の減額申請の手続きに係る措置に伴い、令和6年分の第1期分予定納税額の納期を令和6年7月1日から9月30日までの期間とするとともに同年6月30日の現況に係る予定納税額の減額の承認の申請期限を同年7月31日とすることとされています。

住民税

定額減税前の税額をもとに算出された第1期分(令和6年6月分)の税額から控除され、控除しきれない場合は、第2期分(令和6年8月分)以降の税額から順次控除されます。

定額減税で引ききれないと見込まれる方への給付(調整給付)

定額減税で定額減税可能額が引ききれないと見込まれる方については、個人住民税が課税される市区町村おいて、給付額を算定の上、以下のように給付されます。

➀当初給付

2024(令和6)年夏以降、個人住民税が課税される市区町村において、2023(令和5)年の課税状況(所得税・個人住民税)に基づき、定額減税で引ききれないと見込まれる概ねの額が支給されます。

②不足額給付

個人住民税が課される市区町村において、2024(令和6)年分の所得税と定額減税の実績の額が確定した後、上記の当初給付では不足する金額があった場合に、追加で給付されます。

2024(令和6)年分の所得税と定額減税の実績の額が確定する必要がありますので、2025年以降に個人住民税が課税される市区町村から支給されます。

調整給付額の計算方法

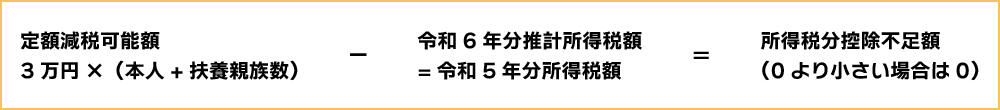

➀所得税分控除不足額の算出方法

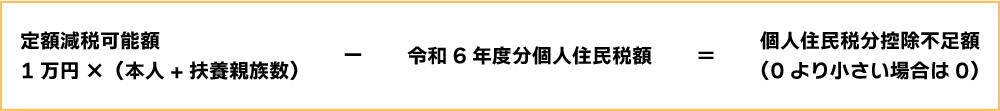

②個人住民税分控除不足額の算出方法

③調整給付額

調整給付額=➀+②(1万円単位で切り上げて算出)

例)減税対象人数2人の場合、➀+②が

- 0円超1万円以下の場合⇒1万円

- 1万円超2万円以下の場合⇒2万円

調整給付金の申請方法

通常の場合、納税者に対して市区町村から案内が届きますので、内容を確認後返送するか、オンライン申請に対応している市区町村についてはオンライン申請をすることによって給付が行われます。支給時期については、市区町村ごとに異なります。

まとめ

定額減税は令和6年度限りの暫定的な措置ではありますが、制度が複雑で給与計算担当者やシステム担当者の事務負担はかなり増えることが予想されます。この記事が少しでも定額減税事務の参考になれば幸いです。

PCA給与をお持ちの方は「PCA 給与での定額減税の対応」もご覧ください。

沖縄税理士会那覇支部所属。

税理士法人Bricks&UK 沖縄事務所 所長。