第1回 インボイス制度に向けての準備

公益法人等のインボイス対応について

更新日:2023/09/08

令和5年10月1日より、消費税の適格請求書等保存方式(以下「インボイス制度」という)が始まります。インボイス制度が始まれば、日常の取引において発行・受領をする領収書や請求書、納品書やレシートなどの記載の仕方が変わることになります。

一般社団法人や一般財団法人などの非営利法人(以下「公益法人等」という)の場合も、消費税の申告の有無に関わらず、インボイス制度の影響を受ける可能性があり、インボイス制度を理解し、各法人の状況に合わせた事前準備を行うことは重要です。

今回は、インボイス制度の概要と公益法人等がインボイス制度に向けて必要な準備について解説いたします。

1.消費税の仕組みとインボイス制度の概要

(1)消費税の仕組み

消費税は、モノの販売やサービスの提供などの取引において、課税される税金です。

現在は、標準税率10%に加え、食品や定期購読の新聞等に対する軽減税率8%という複数税率による課税が行われています。

消費税を税務署に納めるのは事業者であり、事業者は、消費者より預かった消費税から事業者自身が支払った消費税を差し引いて納付税額を求め、申告・納付します。

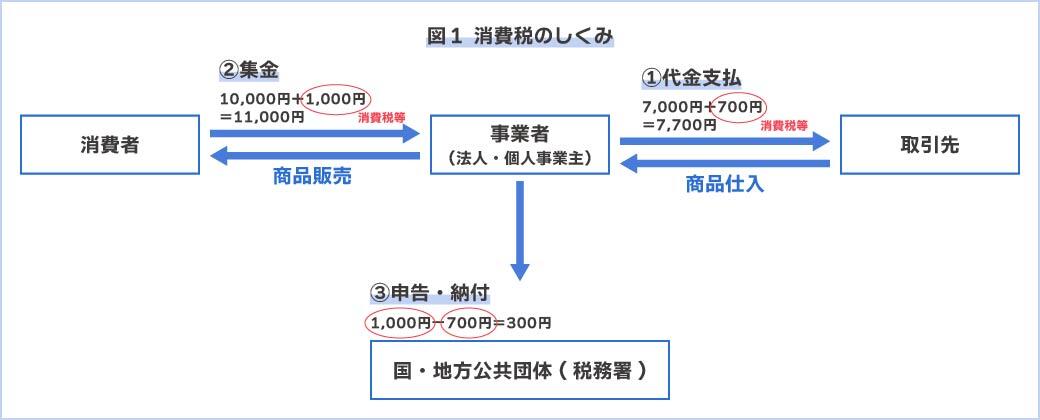

下の図1では、事業者(小売)が商品の代金7,000円に700円(10%)の消費税が付加された7,700円を仕入代金として取引先に支払い、その商品を10,000円に1,000円(10%)の消費税を付加して11,000円で消費者に販売しています。この事業者は、販売のときに預かった1,000円の消費税から仕入のときに支払った700円の消費税を差し引いて300円の消費税額を申告・納付することとなります。この700円を差し引くことを「仕入税額控除」といいます。

(2)仕入税額控除額の求め方

仕入税額控除額の求め方には、一般課税方式と簡易課税方式の2つがあります。

一般課税方式は、原則的な計算方法で、その事業者が取引において支払った消費税額を集計して求める方法です。

簡易課税方式は、預かった消費税に事業区分ごとに定められているみなし仕入率(表1)を乗じて求めた金額を仕入税額控除額とする方法で、その事業者が取引において支払った消費税額を集計する必要がありません。簡易課税方式により申告・納付をする場合には、

①基準期間における課税売上高が5,000万円以下であること、②適用を受けようとする課税期間の初日の前日までに税務署に簡易課税制度選択届出書を提出すること、の2つの要件があります。また、簡易課税方式は、2年継続適用しなければなりません。

簡易課税方式を適用する場合には、預かった消費税に一定率を乗じるために、その事業者が取引において高額の支払いをした場合でも、基本的には納付税額が発生することになりますが、支払った消費税額を集計する手間がなくなりますので、一般課税方式よりも事務負担が軽減されます。

上記の図の事業者(小売)が簡易課税方式を適用している場合の仕入税額控除額は、1,000円か×80%(小売業のみなし仕入率)=800円となり、納付税額は1,000円-800円=200円となりますので、一般課税方式で申告・納付をするよりも有利になります。

表1 簡易課税方式のみなし仕入率

| 事業区分 | 該当する事業 | みなし仕入率 |

|---|---|---|

| 第1種 | 卸売業 | 90% |

| 第2種 | 小売業、農林漁業(飲食料品の譲渡の場合) | 80% |

| 第3種 | 農林漁業(第2種以外)、鉱業、建設業、製造業(製造小売業除く)、電気業、ガス業、等 | 70% |

| 第4種 | 弟1種~3種、第5種及び第6種以外、飲食店業 | 60% |

| 第5種 | 運輸通信業、金融業、保険業、サービス業(飲食店業除く) | 50% |

| 第6種 | 不動産業 | 40% |

(3)インボイス制度の概要

インボイス制度とは、一般課税方式により仕入税額控除を行う場合には、取引先から一定の内容が記載されている領収書や請求書の発行(インボイスの発行)を受けることを要件とするものです。

インボイスを発行するためには、①消費税の申告・納付を行うこと、②インボイスを発行する事業者として税務署に登録申請を行うこと、の2つの要件があります。インボイスの登録申請を行うと、国税からインボイスの登録事業者として登録番号が付与されます。

インボイス制度開始後も上記の図の事業者が今までとおり700円の消費税を差し引いて納付税額を計算するためには、取引先からインボイスの発行を受ける必要があります。

取引先からインボイスの発行を受けることができない場合は、一般課税方式で申告・納付を行う事業者の納付税額がインボイス制度前よりも増額することになるため、令和5年10月から6年間は、インボイスの発行を受けることができなかった場合の仕入税額控除額を段階的に少なくする(つまり段階的に納付税額が増額する。)経過措置が設けられています。

(4)インボイス要件を満たす記載事項

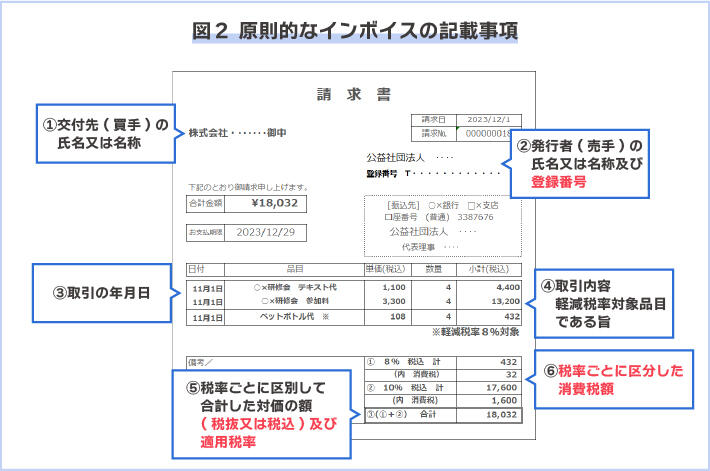

インボイスとして発行する請求書や領収書等には、6項目を記載します。基本的には現行制度でも求められている事項ですが、図2の赤字になっている箇所は、インボイス制度で求められている項目です。

インボイス制度では、1つの書類でも、複数の書類でも1取引のおいてこの6項目が記載されていれば、インボイスとすることができます。取引先とやり取りをする書類やデータのうち、何をインボイスとするのかは各事業者で決めることになります。

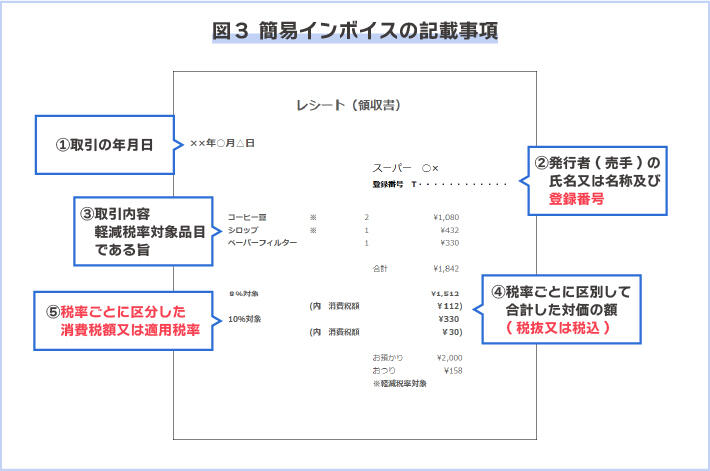

また、同じインボイスでも、取引先が不特定多数の場合である小売業、飲食店業、タクシー業などの場合に認められている適格簡易請求書(簡易インボイス)もあります。

簡易インボイスの記載事項は5項目で、インボイスの交付先の氏名又は名称などを記載する必要がありません。

このように、発行又は受領するインボイスには原則的なインボイスと簡易インボイスと2種類がありますので、取引の内容によって請求書や領収書等に記載される事項が異なることになります。

2.実務上活用できるインボイス制度特例について

ここでは、インボイス制度で実務上よく使われる可能性の高い特例を紹介します。

(1)インボイスがなくても仕入税額控除ができる場合(期間制限なし)

次の取引の場合は、インボイスは不要です。ただし、帳簿に特例によってインボイスがなくても仕入税額控除を行っている旨がわかるように記載が必要です。

①1取引あたり税込3万円未満の公共交通機関の利用(バス、電車、船舶)

②1取引あたり税込3万円未満の自動販売機での購入、コインロッカー、ATMの利用

③入場券やチケットなどで、使用の際に回収されてしまう場合

④郵便切手類のみを対価とする郵便・貨物サービス

⑤従業員等に支給する通常必要と認められる出張旅費や通勤手当

⑥宅地建物取引業者がインボイスの登録事業者ではない者から転売目的である建物を購入した場合

⑦古物営業、質屋を営む者が、インボイスの登録事業者ではない者からの古物又は質物の購入又は取得

(2)インボイスがなくても仕入税額控除ができる場合(期限付き)

基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5千万円以下である事業者は、1取引あたり税込1万円未満の支払いについては、インボイスがなくても一定の事項を帳簿に記載することで、仕入税額控除を行うことができます。この特例は、令和5年10月1日~令和11年9月30日までの期間に限り適用することができます。

(3)インボイスがない場合の仕入税額控除の経過措置

交付を受けた領収書や請求書等がインボイスではなかった場合の仕入税額控除額は、令和5年10月1日~令和8年9月30日までの3年間は80%の消費税額、令和8年10月1日~令和11年9月30日までの3年間は50%の消費税額とする経過措置があります。

この経過措置と上記(1)と(2)との大きな違いは、この経過措置は帳簿の記載のみでは適用できず、領収書や請求書等の受領が必要である、ということです。

(4)買手が発行する仕入明細書等をインボイスとする場合

インボイスは、売手が買手に発行するケースを想定していますが、買手が売手に発行する仕入明細書や、振込通知書などをインボイスとすることも可能です。

公益法人等は、謝金や委託費の支払いが多く、公益法人等(買手)が支払い先(売手)にインボイスを発行するケースがあると思われます。この場合、買手は売手がインボイスの登録事業者であることや登録番号を事前に確認する必要があります。

また、買手は、作成した仕入明細書等の内容を売手が確認したもの限りインボイスとすることができますので、通信回線やメール、事前の基本契約等を締結するなど売手に確認を受ける方法を準備する必要があります。

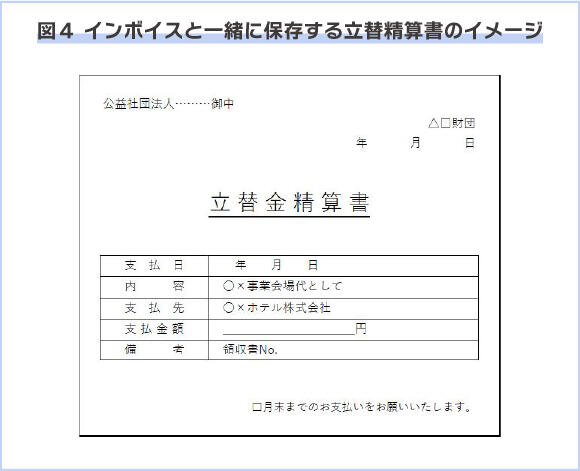

(5)立替精算書の作成

公益法人等は、共催関係にある別団体に経費を立て替えてもらう場合や別団体の経費を立て替える場合があります。また、公益法人等の事業活動に賛同している会員等に公益法人等の事業活動の経費を立て替えてもらい、その後精算する場合があります。

その際、精算時に受領したインボイスには、立て替えて支払った者の氏名又は名称が記載されていて、実際に仕入税額控除を行う公益法人等の氏名又は名称が記載されていないことが想定されます。その場合は、受領したインボイスとともに、作成された立替精算書を一緒に保存することにより、仕入税額控除を行うことができます。

3.インボイス制度に向けての準備

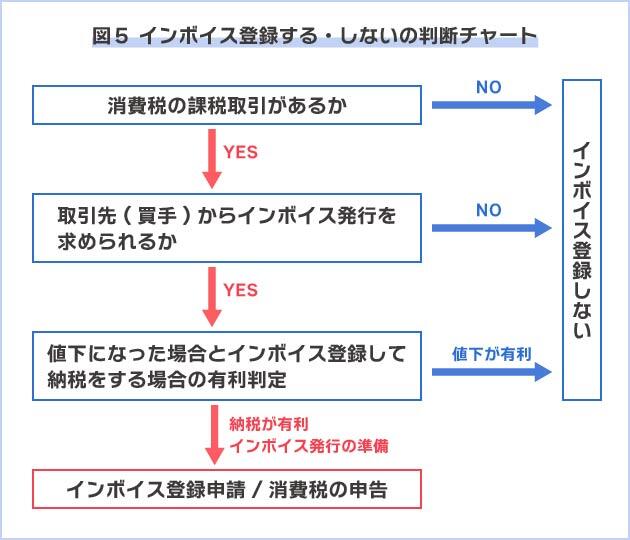

(1)インボイス登録申請の判断

公益法人等は、消費税法上の事業者に該当しますので、令和5年10月からインボイス登録事業者になるか、ならないかの判断が必要です。

既に消費税の申告を継続的に行っている公益法人等の場合は、取引先からインボイスの発行を求められる可能性が少ない場合でも、インボイスの発行を求められた場合に対応できるよう、インボイス登録を行っておいた方がよいと考えます。

現状で消費税の申告を行っていない公益法人等の場合は、今後の自身の状況を分析したうえで、インボイス登録の可否を判断する必要があります。売手としての公益法人等が取引先にインボイスの発行ができないことで、その取引先から料金の値下げを要求されるケースも想定されます。インボイス登録をしないまま取引先からの値下げの要求に応じる場合と、インボイスの登録をして申告・納付を行う場合で比較検討を行い、インボイス登録の可否を判断することも考えられます。

令和5年10月1日からインボイス登録事業者となるためには、令和5年9月30日までに登録申請が必要です。

(2)インボイス登録後に向けての準備

①売手の立場になった場合のインボイスの発行

公益法人等が売手の立場になった場合に発行するインボイスの様式を決定します。

その際、書面又は電磁的記録によるインボイス発行形態も選定します。

インボイスは消費税が含まれている課税収入を受領する場合に発行するものですので、会費収入や補助金収入など消費税が含まれていない収入を受領する場合に発行する請求書や領収書には、消費税が含まれていないことを明示する形式にします。

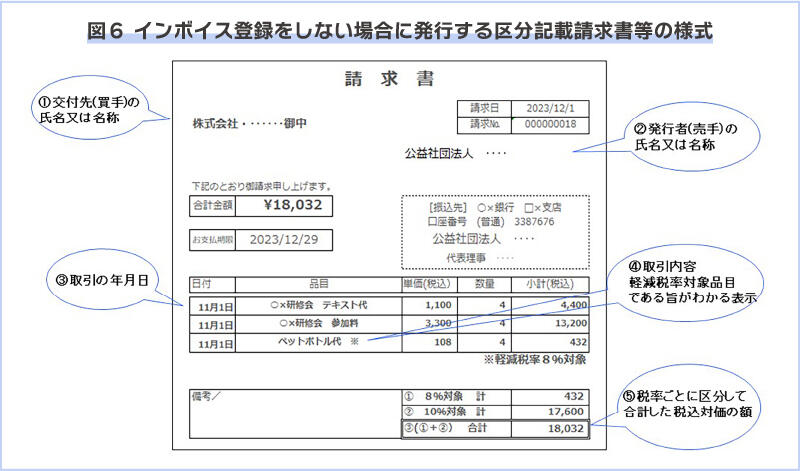

公益法人等がインボイス登録を行わない場合に発行する領収書や請求書は、インボイスの様式にすることはできませんが、区分記載請求書等保存方式による領収書や請求書である必要があります。

②買手の立場になった場合のインボイスの管理

公益法人等が買手の立場になった場合の取引において、売手がインボイス登録事業者であるかないかの確認をします。売手がインボイス登録事業者である場合、領収書や請求書のどれか1つの書類をインボイスとするのか、複数の書類の組み合わせをインボイスとするか、また、インボイスの発行を売手が行わず、買手側が行う場合も考えられます。

取引先がインボイス登録事業者でない場合やインボイスの受領ができない取引がある場合には、上記3の特例によりインボイスがない場合でも仕入税額控除の適用ができる取引と経過措置により部分的に仕入税額控除を受けることができる取引に区分できないか整理が必要です。

取引先がインボイス登録事業者であるかどうかを事前に把握することによって、納税負担の増加額もある程度分析できます。

③消費税の申告方法

消費税を一般課税により申告する公益法人等の場合、インボイス制度によって、一定の事務負担や、納税負担が増えることが予想されます。

一般課税方式で申告をする場合は、売手と買手のどちらの立場でもインボイスの影響を受けますが、簡易課税方式で申告を行う場合には、売手の立場でのみインボイスの影響を受けることになります。ただし、簡易課税方式の場合、大きな設備投資を行った場合に、納税額を減らすことはできないというデメリットもありますので、簡易課税方式が適用可能な公益法人等(基準期間に係る課税売上高5,000万円以下)の場合は、買い手の立場による事務負担等のバランスを考慮し、申告方式を選択する必要があります。

④インボイス制度の所内研修

インボイス制度が始まったことで、取引先との取引が円滑に進まないということはできるだけ避ける必要があります。

そのためには、公益法人等の内部において、取引において発生する領収書や請求書など書類等に関わる役員や職員に、インボイス制度の概要を説明し、理解していただくための所内研修を事前に行うことが望ましいです。

4.まとめ

インボイス制度開始日の令和5年10月1日まで期日が迫っています。インボイス登録申請の判断や登録事業者になった場合のインボイス発行の準備など、インボイス制度の内容を正しく理解し、それぞれの事業者において自身の消費税の課税状況や取引の内容を把握したうえで必要な対策を事前に行っていくことが重要です。

税理士法人 東京会計グループ 税理士・行政書士。

平成23年税理士登録・平成28年行政書士登録。熊本県公益認定等審議会委員。

公益法人・医療法人を中心とした会計・税務業務、行政庁への手続業務や運営支援業務に従事。PCA会計・公益法人会計・給与認定インストラクターとしてシステムへの設定・入力指導も行う。

東京会計グループURL:https://www.tokyokaikeigroup.com/