インボイス制度とは?その目的や事業者の対応の基本を解説

更新日:2022/11/14

インボイス制度が導入されることをご存知ですか。軽減税率導入時点でインボイスの導入も決まっていたことから準備を進めている企業も多いでしょう。

経理関係者にとって話題の「インボイス」ですが、ビジネスパーソンのなかには言葉は耳にするが、詳しく知らないという方もいるでしょう。

この記事では消費税の仕組みとインボイス制度の概要や目的、導入時期、実務への影響と対応、免税事業者などについて詳しく解説します。

インボイス制度とは

インボイス制度は適格請求書等保存方式のことです。令和5年10月1日にスタートする消費税の仕入税額控除の仕組みです。取引の消費税額を正確に把握し申告納付することを目的としています。

- 仕入税額控除の要件

-

~令和5年9月

【区分記載請求書等保存方式】令和5年10月

【適格請求書等保存方式】(インボイス制度)帳簿

一定の事項が記載された帳簿の保存

区分記載請求書等保存方式と同様

請求書等 区分記載請求書等の保存 ここが変わります

適格請求書(インボイス)等の保存

インボイス制度では、仕入れ側の税額のうち、課税事業者である適格請求書発行事業者が発行する適格請求書の消費税額しか仕入税額として認めません。

企業が納税する消費税は、「売上税額」とよばれる課税売上に係る消費税額から「仕入税額」である課税仕入に係る消費税を引いて計算します。

売上と仕入の消費税の差額を計算した結果、売上側が多ければ納付、仕入側が多ければ還付となります。

消費税の仕組みを考えると、インボイスは課税事業者だけでなく、課税事業者と取引のある免税事業者にも影響を与えることでしょう。

適格請求書発行事業者からの請求が仕入税額控除の要件

インボイスでは適格請求書しか仕入税額控除を認めていません。適格請求書を発行するためには適格請求書発行事業者でなければならず、適格請求書発行事業者になるには管轄地の税務署に申請が必要です。

売上税額100万 円、仕入税額70万円の場合を例に仕入税額控除の影響を考えてみましょう。

仕入先が適格請求書発行事業者であれば、納付する消費税は売上と仕入の消費税額の差額30万円です。しかし、仕入先が適格請求書発行事業者でなければ、仕入税額はゼロとなり、売上税額100万円全額を消費税として納付しなければなりません。

これは企業にとっては大きな負担となります。今後の取引先選定に影響をおよぼす可能性もあるでしょう。

インボイス制度で請求書はどうかわる?適格請求書とは

インボイス制度では、適格請求書発行事業者は消費税の課税事業者となり、適格請求書(インボイス)の発行が義務付けられます。

適格請求書とは一定の事項が記載された請求書や納品書等これらに類するものを指します。適格請求書には記載すべき項目が定められています。

必須記載項目は次の(1)~(6)です。

- (1) 適格請求書発行事業者の氏名又は名称及び登録番号

- (2) 取引年月日

- (3) 取引内容(軽減税率の対象品目である旨)

- (4) 税率ごとに区分して合計した対価の額(税抜き又は税込み) および適用税率

- (5) 税率ごとに区分した消費税額等

- (6) 書類の交付を受ける事業者の氏名又は名称

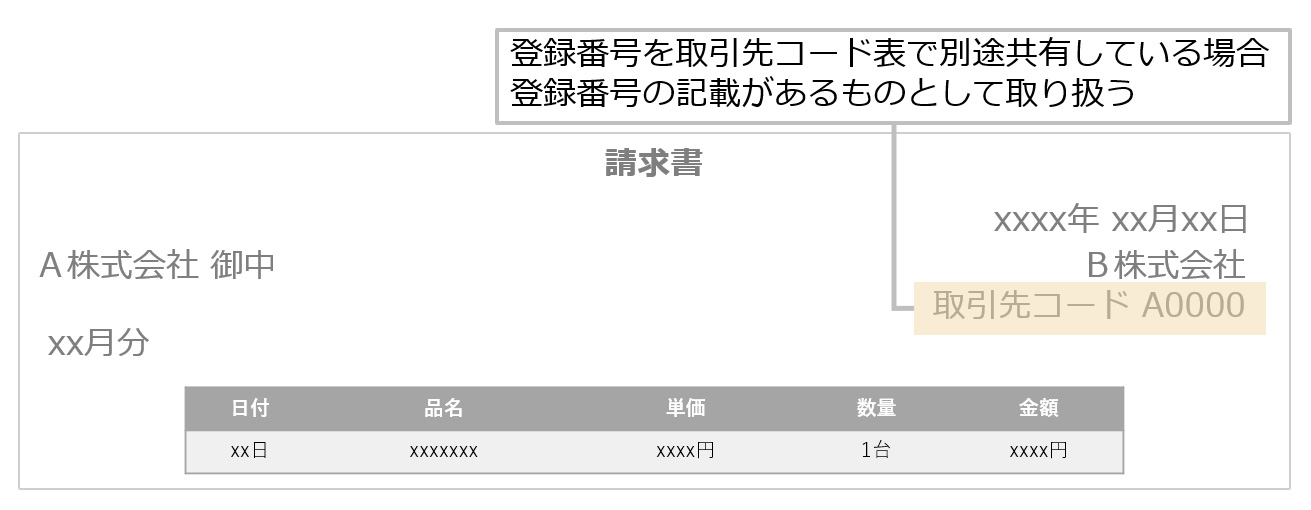

実際の企業間の取引では取引先コードを設定していることがあります。

インボイスでは、登録番号と紐付けて管理されている取引先コード表などを相手方と共有しており、買手においても取引先コード表などから登録番号が確認できる場合は、「取引先コード」を記載することで、(1)の「登録番号」の記載があるものとしてあつかうことができます。

インボイスでは自社が発行する請求書も、受け取る請求書も、どちらも適格請求書になると認識しましょう。

客先へ提出する売上の請求書は、相手の会社により登録番号を記載するか、取引先コードを記載するかなど個別対応が必要です。事前に確認して対応するとよいでしょう。

適格請求書発行事業者の義務が免除されるもの

インボイスでは適格請求書を交付することが困難な取引は交付義務が免除されます。

免除対象は次の(1)~(6)の取引です。

- (1) 公共交通機関である船舶、バス又は鉄道による旅客の運送

※3万円未満限定 - (2) 出荷者等が卸売市場において行う生鮮食料品等の譲渡

※出荷者から委託を受けた受託者が卸売の業務として行うもの - (3) 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡

※無条件委託方式かつ共同計算方式により生産者を特定せずに行うもの

- (4) 自動販売機、自動サービス機により行われる課税資産の譲渡等

※3万円未満限定

- (5) 郵便切手を対価とする郵便サービス

※郵便ポストに差し出されたもの

上記のうち(1)公共交通機関の料金や(5)郵便サービスについては、一般的な企業の経費精算でも発生しますので、交付義務が免除されていることを知っておきましょう。

課税事業者と免税事業者、適格請求書発行事業者かどうか

インボイスに対応するうえで、消費税の課税事業者と免税事業者の違いについて知っておかねばなりません。なぜなら、どちらの事業者からの請求書であるかが仕入税額控除の額に影響するからです。

課税事業者とは消費税を申告・納付する義務のある事業者のことです。消費税を除く売上が1,000万円を超える事業者が該当します。

インボイス制度導入後に、これら課税事業者がインボイスを交付するには、前述した適格請求書発行事業者として登録をする必要があります。事業者登録は義務ではありませんが、インボイス制度導入後は、インボイスがないと仕入税額控除の対象から除外されてしまいます。そのため、不利益を被るケースは増えるため課税事業者登録は行っていったほうが良いでしょう。

免税事業者とは消費税を除く売上が1,000万円以下の消費税の納付義務を免除されている事業者のことです。インボイスでは免税事業者からの仕入に係る消費税は控除の対象外です。

自社の消費税を正しく計算するためにも、取引先が課税事 業者か免税事業者か、また課税事業者であっても適格請求書発行事業者かどうかを把握しておきましょう。

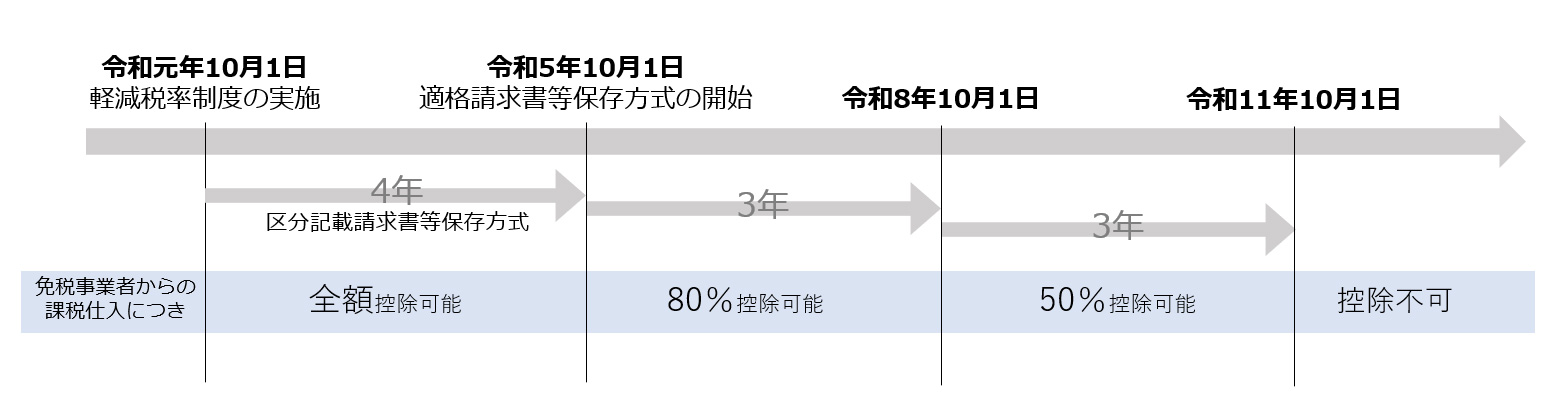

仕入税額控除の経過措置

インボイスの仕入税額控除の対象は適格請求書発行事業者からの請求書ですが、令和11年9月30日までの制度開始後6年間は、免税事業者からの課税仕入も一定の割合で仕入税額として控除できる経過措置があります。

インボイス開始から令和8年9月30日までは課税仕入の80%を控除することができますが、令和8年10月1日から令和11年9月30日までは控除可能額は50%になり、経過措置は段階的に縮小していきます。令和11年10月1日からは全額控除不可となりますので覚えておきましょう。

仕入税額控除の経過措置を適用するには、区分記載請求書と同様の事項の記載がある請求書と経過措置の適用を受ける旨を記載した帳簿の両方の保存が必須です。

仕入先のなかに免税事業者がおり、適格請求書が発行してもらえない場合は注意しましょう。

免税事業者も課税事業者となり適格請求書を発行できる

インボイスでは消費税の免税事業者からの仕入れは税額控除の対象外のため、免税事業者のままだと取引先との関係に影響をおよぼす可能性があります。

問題を解決する方法として、免税事業者であっても登録申請手続きをすることで自ら課税事業者となり、適格請求書発行事業者として適格請求書を発行する方法があります。

課税事業者になると、売上が1,000万円以下となっても登録の効力が失われない限り消費税の申告納付が必要となりますので注意しましょう。

インボイス開始前までの免税事業者は、売上に係る消費税を受け取っても納税義務がないため「益税」として手元にのこりました。インボイス開始後に自ら課税事業者になると、売上に係る消費税から仕入に係る消費税を引いた差額を納付することになります。この益税の解消もインボイスの狙いのひとつですので覚えておきましょう。

まとめ

インボイスの対応を検討している会社も多いでしょう。導入まで1年をきり、経理部門では実務面での対応に追われていることでしょう。場合によっては会計システムの入れ替えやバーションアップを実施する企業もあるかもしれません。

インボイスは与える影響の大きさから経過措置が設けられていますので注意して対応するとよいでしょう。

導入までに必要な対応をリストアップし、タイムスケジュールを組み、営業部門や現業部門への説明会を行うなど計画的に進めていきましょう。