赤字じゃなくても倒産する!黒字倒産の原因と対策!

更新日:2020/02/18

赤字じゃなくても倒産する!黒字倒産の原因と対策!

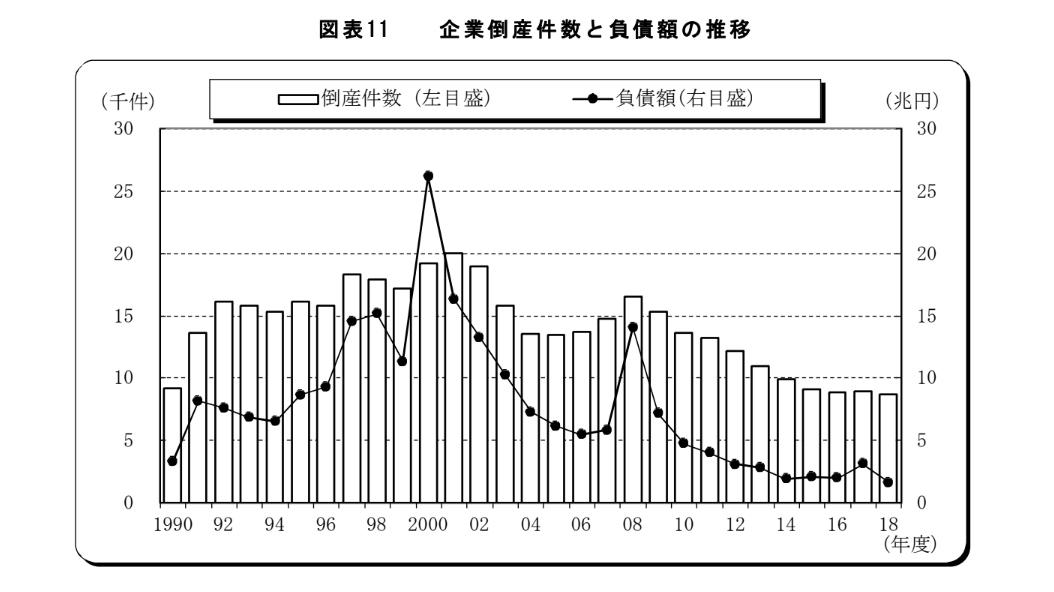

好景気といえども倒産する企業は後を絶ちません。2019年9月に一般財団法人企業共済協会から発表された「企業倒産調査年間」によると2018年の倒産件数は8,624件でした。

引用元:一般財団法人企業共済協会|企業倒産調査年報 P25

中には経営的に黒字でも倒産する企業があります。赤字ではないのになぜ倒産するのか、疑問を持つ方もいらっしゃると思いますが、これは企業の倒産には業績だけでなく資金繰りが大きく影響しているためです。

この記事では赤字ではなくても倒産する「黒字倒産」について、原因と対策をわかりやすく解説します。

黒字倒産とは

赤字で倒産するのは理解できますが、なぜ黒字でも倒産するのでしょうか。黒字倒産は売掛金の回収が進まず資金繰りがつかない場合に起こります。

2015年ごろ、とある東証上場企業が突如倒産しました。直近の決算は黒字でしたが売掛金の回収が進まず営業キャッシュフローはマイナスで、特別損失を計上しての黒字倒産でした。

営業キャッシュフローとはキャッシュフロー計算書(CF)のひとつで、営業活動の現金収支を明らかにしたものです。この例から営業キャッシュフローの重要性がわかります。

黒字倒産する理由

黒字倒産する理由について考えてみます。売掛金の回収遅れにより営業キャッシュフローがマイナスになり資金繰りが難しくなると具体的にどうなるのでしょうか。また、資金面以外の黒字倒産の理由もご紹介します。

資金ショート

会社は2回目の手形の不渡りを出したら倒産、といわれています。これは、1回目の不渡りか6ヶ月以内にもう一度不渡りを出すと「銀行取引停止処分」になり当座預金が使えなくなり手形が切れなくなるためです。

手形が切れないと倒産するわけではありませんが、普通預金しか利用できないので、すべての支払いを現金ですることになり、資金繰りが苦しくなりキャッシュフローが悪化します。

結果として借入金も増えるため支払利息が発生し余分な経費がかかり、ますます資金繰りが悪化する悪循環に陥ります。

人手不足

近年は人手不足が悩みのタネです。求人をしても応募者は少なく、企業の営業活動に必要な社員が採用できず事業の継続が難しい会社もあるようです。

社員だけでなく後継者も不足しています。企業倒産調査年報でも企業の代表者の年齢は60代以上が8割を超えると発表しており、事業継承の難しさを課題として挙げています。

黒字倒産の回避方法

黒字倒産を回避方法する方法を検討してみましょう。会社を買い取ってもらうことやM&Aも選択肢ですが、まずは自助努力で健全なキャッシュフロー経営を目指す前提でご説明します。

経営の評価指標には「損益計算書(PL)」「賃借対照表(BS)」「キャッシュフロー計算書(CF)」があります。現状を把握する経営分析指標には「自己資本比率」「自由資金比率」「当座比率」があります。

経営の評価指標では「キャッシュフロー計算書(CF)」のひとつである営業キャッシュフローに、経営分析指標では「当座比率」にスポットをあてて管理していくと資金ショートを防ぐことができます。

当座比率は短期の支払能力を示すもので、資金繰りを考えるのに有効です。当座比率の計算には現金や預金のほかに売掛金も含まれますので、営業キャッシュフローで売掛金が遅滞なく回収できているかも関係してきます。

当座比率100%ですと流動負債を支払った後の資金が残らない状態です。健全な当座比率の目安は130〜240%といわれます。足りない分は短期借入で賄うことになります。

資金繰りの重要性とポイント

資金繰りは黒字倒産を避けるために重要です。資金ショートせず、できる限り融資を受けずに資金を回せるよう、売掛金の回収や支払予定を計算して資金繰り推移表を作成します。

支払は自社のことなので給与や売上にかかる原価率などから予測することができます。問題は売掛金の回収です。売掛金の回収予定を組むときのポイントをわかりやすく説明します。

客先の締日と支払日を確認する

売掛金は客先が請求書を検収して支払にまわります。客先それぞれに締日があり、検収される日によって入金するタイミングが違ってきます。

たとえば21日に商品を納品し請求書を提出した場合、

・A社は20日締翌月25日払なので、翌月検収となり翌々月25日に入金

・B社は末日締翌月25日払なので、当月検収となり翌月25日に入金

同じ日に請求書を提出しても回収できるのはB社が1ヶ月早くなります。

回収条件の確認

売掛金の回収条件は取引先により異なります。現金で回収できれば問題ありませんが、回収方法によって即座に支払資金にできない場合もあります。

回収には次のような種類があります。

(1)現金

届出した預金口座に振込まれます。

(2)手形

期日前に割引手数料を支払い現金化も可能です。裏書して支払にまわすこともできますが、手形金額が支払額より大きいときなどは裏書できないこともあります。

(3)電子手形(電ペイ・でんさい)

分割しての譲渡や割引が可能です。100万円の手形であれば40万円と60万円に分割して別々の仕入先に譲渡できます。40万円を譲渡して60万円を現金化することもでき、60万円のうち10万円を現金化して50万円を期日満期まで置いておくこともできます。

(4)ファクタリング

ファクタリング会社に売掛債権を譲渡することで、期日まで資金化できない売掛金や手形を期日前に資金化できます。ファクタリング手数料や割引料が必要です。

融資などを検討する

売掛金を回収しても支払額に不足していれば、手元の手形を現金化することや融資を検討します。融資は借入利息がかりますから、できれば避けたいものです。

国や地方自治体の助成金や給付金は返済しなくてよい資金です。該当するものがあれば申請を検討してはいかがでしょうか。資金調達の方法として有効です。

まとめ

経営赤字でなくても企業が倒産することがあります。黒字倒産は営業キャッシュフローの悪化により、お金の流れが円滑でなくなり資金ショートした場合に起きます。

資金ショートしないためには決算時の営業キャッシュフローだけでなく、毎月の資金繰りが重要です。資金繰り推移表を作成して不足する資金を融資などで補います。

資金繰り推移表を正確に作成するには売掛金の回収予定がポイントです。売掛金の回収は取引先ごとに締日や支払条件が違うので管理するのは手間です。取引先が少なければ手動で管理することもできますが、多い場合は煩雑な作業となります。

売掛金の回収予定を立てるには次の作業をします。

(1)取引先ごとに請求を集計する

(2)請求日と取引先締日を考慮して検収月ごとの検収額を計算する

(3)請求内容別に支払条件(現金と手形の割合など)に細分化して集計する

(4)回収済みの受取手形の期日を確認して月別に資金化できる金額を計算する

これを数ヶ月先まで見越して取引先ごとに行うわけです。加えて支払予定も立てなくてはいけません。

ひとつ間違えば資金不足で手形が不渡りになることもあり、銀行から取引停止の通知を受ける可能性もあります。手作業で資金繰りをしているのであれば会計ソフトの導入を検討してみてはどうでしょうか。

会計ソフトは取引先の締日や支払条件をマスターとして管理することができますし、請求実績を入力すれば自動で売掛金の回収予定を月単位で集計してくれます。ソフトによっては受取手形の資金化予定や支払予定も反映した資金繰り推移表をレポートとして自動作成できるものもあります。黒字倒産をしないための資金管理に役立ちます。