社会保険料の控除額が誤っていた時の、一般的な対応方法について

公開日:2023/11/06

更新日:2025/08/06

勤怠集計をして残業代計算や欠勤控除など、給与計算業務はたくさんの工程があるために、基本的には毎月変動がない社会保険料の確認は後回しにしがちです。

しかし、うっかり見落とすと大惨事につながるのが給与計算業務の怖いところです。この記事を読んでいる皆様は、毎月の給与計算業務の完了後に社会保険料が適正に控除されているかを確認しているでしょうか。

今回は、給与計算業務における社会保険料の控除について、誤りやすい事例と実際に誤ってしまった時の対応方法についてみていきましょう。

目次

社会保険料の中には毎月固定で控除するもの、変動で控除するものがある

健康保険料・介護保険料・厚生年金保険料の設定ミスの原因

・ 標準報酬月額を変更するタイミングは2つ

・ 標準報酬月額にかかる保険料率そのものが変更される

・ 介護保険料は誕生日月に要注意

雇用保険料のミスの原因

自社の給与計算業務で控除対象となる保険料は何月分かを把握する

・ 健康保険料・介護保険料・厚生年金保険料

・ 雇用保険料

給与と賞与の支給月が重なる月は要注意!

社会保険料控除額を間違えていた時の対応方法と返金、控除するときのポイント

・ 対応方法

・ 社会保険料を返金、控除するときの項目

65歳到達時の注意:介護保険料

70歳到達時の注意:厚生年金保険料

75歳到達時の注意:健康保険料

産前産後休業中、育児休業中、私傷病休業中の社会保険料について

社会保険料の中には毎月固定で控除するもの、変動で控除するものがある

社会保険の中には「健康保険」、「介護保険」、「厚生年金保険」、「雇用保険」、「労働者災害補償保険」と種類があります。

その中で労働者負担分があり、毎月の給与計算業務や賞与計算業務において、従業員に支給する金額からこれらの保険料を控除することができるのは労働者災害補償保険料を除く全てです。

毎月固定で控除しているにも関わらず、なぜ控除額を間違えてしまうのか?

それは変更をしなければならないタイミングを知らないこと、知っていてもうっかり忘れてしまうことが挙げられます。

健康保険料・介護保険料・厚生年金保険料の設定ミスの原因

これらの保険料は「標準報酬月額」の設定を従業員ごとに行います。標準報酬月額とは、毎月の給与などの報酬の月額を、区切りのよい幅で区分して表した等級のことをいい、健康保険料、介護保険料及び厚生年金保険料を決める基準となるものです。

入社時には資格取得届にて届け出た標準報酬月額を従業員マスター画面で設定しますが、この時設定した標準報酬月額を変更しなければならないタイミングがあります。

標準報酬月額を変更するタイミングは2つ

- 定時決定(算定基礎届による改定) → その年の9月分の保険料より標準報酬月額を変更

- 随時改定(月額変更届による改定) → 固定的賃金の変動などにより該当すればその都度、標準報酬月額を変更

この2つの要因を忘れてしまうことが控除する保険料の金額を間違えてしまう大きな原因のひとつです。

算定基礎届の様に毎年9月分の標準報酬月額から変更するものを忘れることはあまりないかもしれませんが、多く見受けられるミスは月額変更届の届出そのものを忘れていたり、届出後の給与計算業務の際に、従業員マスターの標準報酬月額の変更を忘れてしまうことです。忘れないようにカレンダーに入れるなど工夫をしたり、給与ソフトの予約機能を活用したりしましょう。

Q. 月額変更届(算定基礎届)の新しい等級を社員情報に反映し忘れないように、予約しておくことはできますか。

標準報酬月額にかかる保険料率そのものが変更される

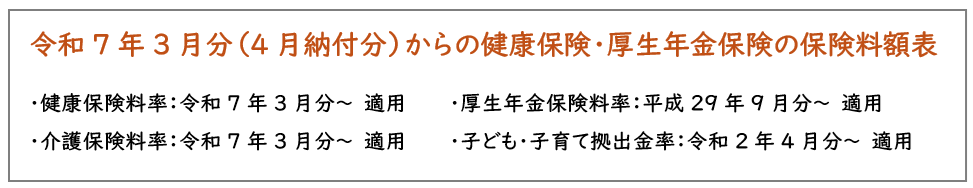

健康保険料及び介護保険料は、保険料率の改定時期が決まっています。健康保険料率及び介護保険料率は毎年3月分の保険料より改定があるのでチェックが必要です。

保険料率の改定は事業所のマスター画面で料率の設定を変更する必要があります。特に協会けんぽは都道府県毎に保険料率が異なりますので、社会保険の適用事業所がいくつもある会社は、料率の設定に注意が必要です。

介護保険料は誕生日月に要注意

介護保険料は40歳に到達した月から生涯続きますが、64歳までの間は、健康保険等の医療保険者が健康保険料にあわせて一括で控除する保険料です。

給与ソフトでは従業員マスターに生年月日を登録しておくことで、該当するとお知らせする機能があったりしますが、そもそもマスターの設定が間違ってないか確認をしましょう。

特に気を付けたいのは誕生日が1日の方です。年齢計算に関する法律の決まりにより、誕生日の前日が年齢の到達日になります。そのため介護保険料に該当する従業員の誕生日が11月1日であった場合、前日の10月31日に40歳に到達するため、介護保険料は10月分から控除が必要です。

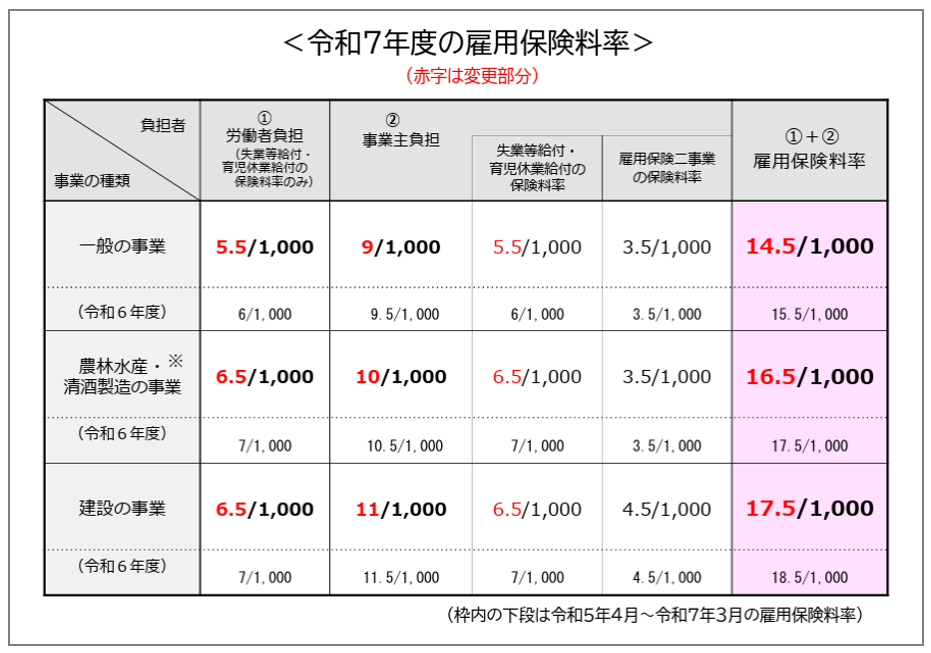

雇用保険料のミスの原因

雇用保険料は「一般の事業」「農林水産・清酒製造」「建築の事業」に分類され、それぞれの事業ごとに雇用保険料率が異なります。毎月、実際に支給する給与の総額に雇用保険料率を乗じて算出します。

そのため、雇用保険料率そのものが変更になった場合は変更が必要です。雇用保険料率は、法令の改正があった年度の4月分の保険料より改定されるのが一般的です。

出典:厚生労働省PDF「令和7(2025)年度 雇用保険料率のご案内」より(https://www.mhlw.go.jp/content/001401966.pdf)

自社の給与計算業務で控除対象となる保険料は何月分かを把握する

標準報酬月額や各保険料率の変更を反映する時期は、会社の締め日及び支払い日によっても異なります。そのため、社会保険料の控除については、会社ごとに設定が異なることもあるので自社がどのような設定になっているかを確かめましょう。

健康保険料・介護保険料・厚生年金保険料

<給与>

会社は、毎月の健康保険料、介護保険料及び厚生年金保険料を翌月末日までに納付しなければなりません。そして、会社は、従業員の給与から控除することができるのは、前月分の保険料です。

健康保険法及び厚生年金保険法令上の保険料の納付時期及び控除時期は以下の通りです。

――――――――――――――――――――――――

(保険料の納付)…健康保険法抜粋

第百六十四条 被保険者に関する毎月の保険料は、翌月末日までに、納付しなければならない。ただし、任意継続被保険者に関する保険料については、その月の十日(初めて納付すべき保険料については、保険者が指定する日)までとする。

~第2項以下略~

――――――――――――――――――――――――

(保険料の源泉控除)…健康保険法抜粋

第百六十七条 事業主は、被保険者に対して通貨をもって報酬を支払う場合においては、被保険者の負担すべき前月の標準報酬月額に係る保険料(被保険者がその事業所に使用されなくなった場合においては、前月及びその月の標準報酬月額に係る保険料)を報酬から控除することができる。

2 事業主は、被保険者に対して通貨をもって賞与を支払う場合においては、被保険者の負担すべき標準賞与額に係る保険料に相当する額を当該賞与から控除することができる。

3 事業主は、前二項の規定によって保険料を控除したときは、保険料の控除に関する計算書を作成し、その控除額を被保険者に通知しなければならない。

――――――――――――――――――――――――

例)

- 当月(例えば10月)末締、当月(10月)支給の会社

→前月(9月)分の社会保険料を控除することができる - 当月(例えば10月)末締、翌月(11月)支給の会社

→当月(10月)分の社会保険料を控除することができる

<賞与>

賞与は、標準賞与額(総支給額から1000円未満を切り捨てた額)に支払われる日に属する月の健康保険料率・介護保険料率・厚生年金保険料率を掛けて控除します。

標準賞与額には上限があり、健康保険は年度の賞与累計額が573万円、厚生年金保険料は1か月あたり150万円が上限のため注意ください。

雇用保険料

雇用保険に加入している期間に支払われる各月の実際に支払われる給与の総額に対して雇用保険料が発生します。

例)

- 当月(例えば10月)末締、当月(10月)中に支給日が到来する会社

→当月(10月)に控除するのは10月分の雇用保険料 - 当月(例えば10月)末締、翌月(11月)支給の会社

→翌月(11月)に控除するのは10月分の雇用保険料

給与と賞与の支給月が重なる月は要注意!

さて、ここで頭を整理するために、以下の事例ではどのように保険料を控除するのかを考えてみましょう!

(事例)

令和7年4月1日に40歳を迎えるP子さんの会社では、給与は毎月末日締め、支給日は翌月末日です。健康保険料、介護保険料及び厚生年金保険料は翌月控除しています。この会社では年度末に賞与が支給されることになり、令和7年3月31日は給与と賞与がともに支給されます。この場合の社会保険料はどのように控除されるでしょうか?

令和7年3月31日支給の給与にかかる保険料

健康保険料 → 翌月控除のため2月分の保険料を控除します

介護保険料 → 対象外

厚生年金保険料 → 翌月控除のため2月分の保険料を控除します

雇用保険料 → 翌月控除のため2月1日から2月末分の雇用保険料を控除します

令和7年3月31日支給の賞与にかかる保険料

健康保険料 → 3月分の保険料率で計算された賞与保険料を控除します

介護保険料 → 対象:3月分の保険料率で計算された賞与保険料を控除します

厚生年金保険料 → 3月分の保険料率で計算された賞与保険料を控除します

雇用保険料 → 支払われる賞与にかかる雇用保険料を控除します

社会保険料控除額を間違えていた時の対応方法と返金、控除するときのポイント

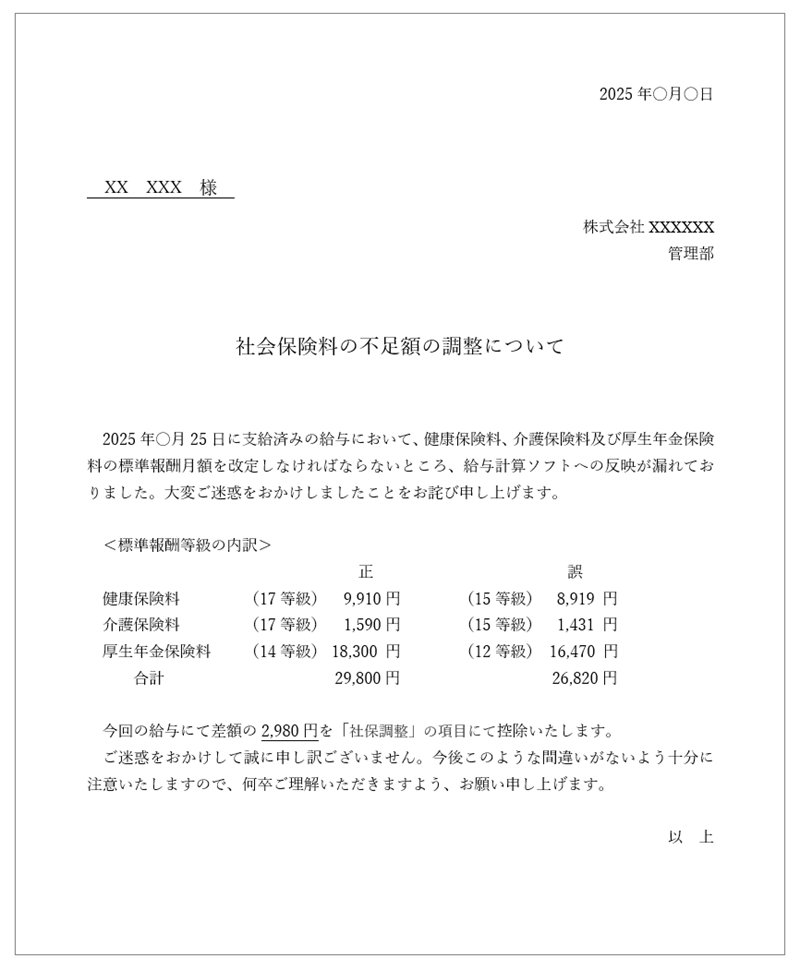

どんなに注意していても間違えてしまうことがあります。間違いに気づいた時はすぐに対応が必要であり、毎月の給与支給額に影響があることから、従業員に対しても丁寧な説明を心がけましょう。

対応方法

- 気づいたら従業員マスターを修正する(※給与支給後の場合は翌月のマスター画面で設定)

- 間違えていた保険料額と正しい保険料額の差額を算出する

- 算出した額を従業員に説明する(この時に説明資料があると良い)

- 控除額が過多の場合は返金、控除漏れの場合は不足額の社会保険料を控除する

社会保険料を返金、控除するときの項目

社会保険料の過不足調整を行うときは給与計算画面内の「控除欄」で行います。支給欄で調整給などの項目を作成してしまうミスをよく見かけます。社会保険料は課税対象ではありません。控除欄にある、健康保険料・介護保険料・厚生年金保険料の各項目内で調整のある月のみ金額を修正するか、控除欄に「社保調整」等の項目を追加して、過不足のあった社会保険料を合算して調整するなどの方法で修正します。

(「社保調整」欄を利用する場合は、他の社会保険料と同様に、社会保険の属性をもつものでなければならないことにご注意ください。)

明細表示についての設定も確認しましょう。

Q. 明細書にある[社保調整]はどのような時に利用しますか?

65歳到達時の注意:介護保険料

先述した通り、介護保険料は、40歳に到達した月から生涯続きますが、64歳までの間は、健康保険等の医療保険者が健康保険料にあわせて一括で控除する保険料です。

なお、65歳に到達した月以降は、市区町村がその者の年金等から控除することにより納付するため、給与計算業務においては保険料を控除する必要性がなくなります。65歳の年齢到達による介護保険料の変更は特に届出が必要ないため、気づきにくいことがありますので注意しましょう。

※誕生日の前日が年齢の到達日になります。誕生日が「1日」の従業員は、前日が属する月から対象になることも留意です。

70歳到達時の注意:厚生年金保険料

定年制度の引き上げ等により、70歳以上の被保険者も最近は増えてます。厚生年金保険は制度上、70歳以降も会社で雇用され続け、被保険者の要件を満たしている場合には「厚生年金保険 70歳以上被用者該当届」を年金事務所に提出する必要があります。70歳に到達した月以降は被保険者としての資格は喪失となりますが、「被用者」として取り扱うことになります。「被用者」は、厚生年金保険料が発生しないため、うっかり控除をしないように気を付けましょう。

※誕生日の前日が年齢の到達日になります。誕生日が「1日」の従業員は、前日が属する月から対象になることも留意です。

75歳到達時の注意:健康保険料

健康保険は、75歳になると資格喪失手続をしなければなりません。その後は、後期高齢者医療制度に加入します。健康保険の資格喪失だけは、前述の65歳到達時及び70歳到達時の資格喪失日と異なり誕生日の前日ではなく、誕生日当日が喪失日です。

産前産後休業中、育児休業中、私傷病休業中の社会保険料について

産前産後休業および育児休業中は制度上、届出をすることで社会保険料が免除されます。免除対象となる保険料は、健康保険料、介護保険料及び厚生年金保険料の本人負担分と事業主負担分の両者です。そのため免除期間中は給与から保険料を控除しないようにマスターの設定に気を付けましょう。

一方、私傷病による休業等の場合、これらの保険料が免除となる制度はありません。給与からこれらの保険料を控除することができないときは、従業員が負担する保険料額を会社に振り込んでもらうことを忘れないように通知しましょう。

なお、雇用保険料は、毎月、実際に支給する給与の総額に雇用保険料率を乗じて算出しますので、休業期間中に実際に支給する給与がない場合は発生しません。

高志会から一言

「高志会」は、意欲と熱い気持ちを持った社会保険労務士の集まりです。メンバー全員が能力と収入をアップさせて、令和の時代を勝ち抜いていきます。「できる(社会保険労務士業務・コンサルティング)」は当然として、「しゃべれる(講座 ・ 講演)」、「書ける(本や雑誌の原稿)」の3拍子そろった社会保険労務士を目指して日夜、スキルアップに励んでいます。

YSR労務オフィス 代表

社会保険労務士

社労士「高志会」のメンバー

広告代理店の総務人事を経て平成22年社会保険労務士開業登録をしました。自身が子育てをしながら開業したこともあり、顧問先の企業に対しては、女性が長く働ける環境作りの提案をはじめ、パートタイム労働者の正規雇用化支援などを積極的に行っております。

また社労士を沢山の人に知ってもらいたいとの想いから学校教育にも力を入れており小学校~大学までの学生を対象に出前授業等も行っています。

【事務所HP】https://ysr-office.com

朝比奈・川﨑社会保険労務士法人 代表社員

特定社会保険労務士

社労士「高志会」のメンバー

大学を卒業後、社労士事務所に10年間勤務し、2000年4月に独立開業して現在に至る。開業後は、就業規則の作成業務を中心に賃金・退職金制度の構築などを通してIPO(新規株式公開)支援業務にも労務管理の専門家として携わる。

また、「労働集約型事業」のお客様が多く、労使紛争や労働災害など様々な労務管理に関する相談に応じる日々を過ごしている。

【事務所HP】https://sr-asahina.jp