令和7年(2025年)分年末調整のよくあるご質問

- 公開日:2025年09月25日

- 更新日:2025年12月19日

いつも『PCAソフト』をご利用いただきありがとうございます。

2025年分の年末調整に向け、今年度の改正内容やお問合わせの多いご質問やその回答をまとめたQ&A、お役立ちサイトへのリンクを公開しております。今後、「年末調整サポート動画」、時期ごとのFAQの追加等さまざまなコンテンツを、こちらのサイトに順次公開させていただく予定ですので、ぜひご活用ください。

【ご連絡 令和7年分 源泉徴収票のご購入を検討されているお客様へ】

この度、お客様の利便性向上を図るため、令和7年度の源泉徴収票のご注⽂⽅法をホームページ上での受付のみに変更させていただきます。これまでの書⾯等によるご注⽂は終了となりますので、ご理解とご協⼒をお願い申し上げます。

ご注文の際はこちらのサイトにてご購入ください。

Information

- 2025/12/19 更新

-

・「2.お客様の疑問を解決するQ&A」内に“Q.13 基礎控除や給与所得控除の改正に関する対応について教えてください。”を追加しました。

- 2025/11/27 重要なおしらせ更新

-

・「11.通勤手当の非課税限度額の改正に関する対応について」を更新しました。

・年末調整サポートコンテンツおよびFAQのご紹介内の“年末調整サポート動画”と“電子申告動画”を公開いたしました。

・「9.電子申告について」のコンテンツを公開しました。

※電子申告対応プログラムは2025年12月下旬に公開を予定しております。 - 2025/11/21 更新

-

・「11.通勤手当の非課税限度額の改正に関する対応について」を更新しました。

- 2025/11/18 更新

-

・目次に「11.通勤手当の非課税限度額の改正に関する対応について」を追加しました。

今後の国税庁の発表内容を踏まえて更新を予定しておりますので、随時ご確認ください。・「1.年末調整の準備に向けたコンテンツ」内の“無料の「年末調整サポート動画」について”を更新しました。

- 2025/11/07 更新

-

・本年度の年末調整対応プログラム(Rev.6.60)を公開いたしました。

ダウンロードページ:https://pca.jp/ap/softdownloadpcaid/selectindex - 2025/10/24 更新

-

・2.お客様の疑問を解決するQ&A内の“Q.01 今年の年末調整対応プログラムはいつ公開されますか?”の回答を更新いたしました。

- 2025/10/16 更新

-

・お客様の疑問を解決するQ&A等のコンテンツを更新いたしました。

動画コンテンツ等も多数ご用意いたしましたのでぜひご確認ください。 - 2025/09/25 重要なおしらせ

-

・2025年度の年末調整に先駆け、特設サイトを公開いたしました。今年度の変更点や年末調整実践塾などの情報を掲載しております。

・今後「年末調整対応に向けた事前準備」「PCA給与シリーズのアップデート方法」「アップデート後の年末調整」等の情報も公開を予定しております。

お客様の年末調整対応に役立つ情報を順次公開してまいりますので是非ご活用ください!

年末調整サポートコンテンツとFAQのご紹介

~目次~

1.年末調整の準備に向けたコンテンツ

「2025年(令和7年)の年末調整対応」サイトのご案内

「2025年(令和7年)の年末調整対応」サイトにて、令和7年の年末調整についての説明や資料のご案内をしております。

サイト内ではさらに、年末調整業務に不安を感じる方向けのセミナーなどのご紹介に加え、『PCA Hub 年末調整』による年末調整の電子化とそのメリットなど年末調整に役立つ以下のご案内について詳しくご説明しておりますので是非ご参考ください。

- ・「年末調整実践塾」について

- 年末調整に関する知識をより深めたいお客様向けには、毎年ご好評頂いております「年末調整実践塾」も実施しております。ご興味のある方はこちらのリンクにてご確認ください。

- ・無料の「年末調整サポート動画」について

- 「年末調整サポート動画」を公開いたしました。『PCA 給与シリーズ』で行う年末調整処理の流れを確認できる動画を公開していますので是非ご参考ください。

- ・『PCA Hub 年末調整』について

-

弊社では2024年5月より年末調整の作業を効率化する『PCA Hub 年末調整』のサービスをリリースしております。

詳細をこちらに掲載しておりますので、ご興味のある方はこの機会にぜひご検討ください!

※『PCA Hub 年末調整』の利用時にはインターネット接続が必要です。

2.お客様の疑問を解決するQ&A

年末調整の時期に応じたQ&Aをピックアップいたしました。

以下のボタンをクリックすることで表示するQ&Aを切り替えることができますのでぜひご活用ください!

※選択されているボタンに関するQ&Aが表示されます。(複数選択も可能です。)

-

A.01

2025年11月7日(金)に本年度の年末調整対応プログラム(Rev.6.60)を公開いたしました。

ダウンロードページ:https://pca.jp/ap/softdownloadpcaid/selectindex -

-

-

A.04

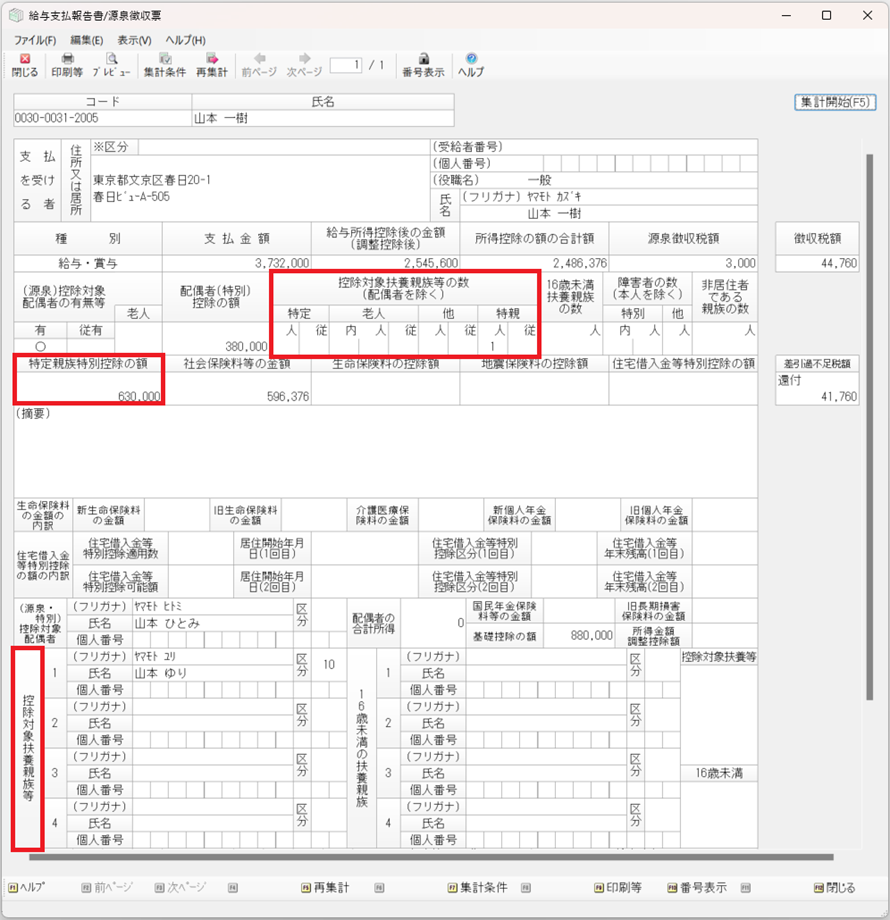

特定親族の人数の記載欄の追加、特定親族特別控除額の記載欄が追加されました。

また、定額減税対応で記載されていた“年調減税額” “年調減税額控除後の年調所得税額” “控除外額”の項目が削除されました。 -

A.05

お申込かつ弊社にてご入金確認後、7~10営業日の発送となります。

(発送開始は、11月上旬からとさせていただきます。)

※商品は佐川急便でお届けいたします。なお、発送状況の確認につきましては、下記までお問合せください。

【お問い合わせ先】

ピー・シー・エー株式会社 TEL:03-5211-2700

受付時間:月曜日~金曜日 10:00~12:00、13:00~18:00(祝日を除く) -

A.06

申し訳ございません。給与支払報告書(源泉徴収票)は、返品対応ができかねます。

そのため、ご注文の際には 購入される商品と部数に間違いがないか 必ずご確認いただきますようお願い申しあげます。 -

A.07

Windows10は、2025年10月14日をもってサポートを終了しました。今後も安心して弊社『PCAソフト』をご利用いただくため、Windows11への移行(PCの買い替え、またはOSのアップグレード)を早めにご検討くださいますようお願いいたします。

【Windows10継続利用に関するご注意】

Microsoft社のWindows 10のサポート終了に伴い、弊社製品『PCAソフト』につきましても、Windows 10環境での動作保証を終了させていただきます。 サポート終了OSのWindows 10で引き続き『PCAソフト』をご利用になられた場合、OSのセキュリティ上の問題に加え、弊社のアップデートやデータセンターのシステムメンテナンスなどにより、正常に動作しなくなる可能性があります。【サポートに関する重要事項】

2025年10月15日以降にリリースされる『PCAソフト』(年末調整対応プログラムなど)は、Windows 10での動作確認を行っておりません。 サポート終了OSのWindows 10でご利用になる場合、インストールはお客様ご自身の判断でお願いいたします。 なお、サポート終了OSで問題が発生した場合、その現象がWindows 10に起因するかどうかの判断が困難となります。そのため、問題の原因特定や解決のための調査・対応を行うことができませんので、あらかじめご了承ください。詳細は【重要なお知らせ】Windows10をご利用中のお客様へをご確認ください。

-

A.08

“5.年末調整に向けた準備”以降の流れに沿って年末調整の処理を行ってください。

-

A.09

年末調整を給与ソフトで行わない場合であっても、令和7年分の年末調整プログラム(リビジョン6.60)へのアップデートを実施してください。詳細は関連FAQにてご確認ください。

-

A.10

その場合は、その年の年末調整方法により対応が異なります。詳細は関連FAQにてご確認ください。

-

A.11

年末調整対応プログラムにアップデートする前に年末調整計算を実行した場合、昨年度の計算方法で処理されてしまうため、年末調整の結果を削除する必要があります。

詳細な手順につきましては関連FAQにてご確認ください。

-

A.12

年末調整をする社員に年末調整計算をかけている場合に「還付・徴収方法の設定」を開くと「年末調整計算済です。設定変更の場合は~」とメッセージが表示されます。

年末調整をする前にこのメッセージが表示される場合は、こちらをご確認ください。

-

A.13

『PCA 給与シリーズ』にて年内の給与・賞与処理を行った後、「年末調整」-「年末調整計算」を実行することで、令和7年度税制改正の内容に基づいて、基礎控除額や給与所得控除額を自動計算します。

ただし、令和7年12月1日以降に課税支給がない社員の年末調整については、改正後の控除等は適用されないこととされているため、該当する社員は改正前の税制に従って自動計算します。詳細はこちらにてご確認ください。 -

A.14

「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」の右下の記載によって判断します。

- ○年中居住者用→[一般]

- ○年中居住者・認定住宅等用→[認定]

- ○年中居住者・特定増改築等住宅借入金等特別控除用→[特定増改築等]

- ○年中居住者・震災再取得等用→[震災再取得等]

- ○年中居住者・特例居住用家屋用→[一般(特家)]

- ○年中居住者・認定住宅等(特例認定住宅等)用→[認定(特家)]

- ○年中居住者・震災再取得等(特例居住用家屋)用→[震災(特家)]

-

A.15

「年末調整」-「年末調整控除項目入力」にて設定できます。設定方法につきましては関連FAQにてご確認ください。

-

A.16

「年末調整」ー「還付・徴収方法の設定」で[翌年繰越]を選択し、年末調整計算を行うことで対応できます。詳細な手順につきましては関連FAQにてご確認ください。

-

A.17

こちらにてご確認ください。

※2024年度の情報となります。2025年度の情報は11月上旬頃公開予定です。 -

A.18

年末調整計算時、支払金額、年末調整区分(年末調整をするかどうか)、在職区分、役員区分、災害者区分、税区分によって、[する][しない]の自動判定をしています。詳細はこちらにてご確認ください。

-

A.19

PCA Hub 給与明細をご利用頂いており、[印刷等の出力指示]画面のオプションを[1:明細配信対象者を含めない]に設定されている場合、Web明細配信希望者の源泉徴収票のプレビューや印刷はすることができません。[2:明細配信対象者を含める]へ変更して頂くことでプレビューや印刷をすることができます。

-

A.20

以下の方法で年末調整の計算に含めることができます。

- 【手順】

-

- ①「年末調整」ー「年末調整控除項目入力」を起動します。

-

②[前職分・調整額]タブー[調整額]の[総支給からの調整額]に追加で含めたい課税の金額を入力します。

- ※同様に[税額からの調整額」[社会保険額からの調整額」に金額を入力することで所得税額、社会保険料の総額に追加することができます。

- ※[調整額]にマイナスで入力することで給与ソフト上の金額から減額することも可能です。

-

A.21

上記のエラーが出る場合、「社員」ー「社員登録」ー「社員情報の登録」の[住民税]タブ、もしくは「年末調整」-「年末調整控除項目入力」の[住所等]タブにある[総括表提出先]が正しくない可能性があります。詳細は関連FAQにてご確認ください。

-

A.22

前年の領域で[翌年繰越]を選択して年末調整計算を実行している場合に表示されます。1月の給与に還付・徴収金額を受け入れる場合は、「給与」-「前年分還付・徴収金額の受入」で行います。詳細な操作方法はこちらをご確認ください。

-

A.23

翌年繰越で年末調整計算を行った場合は、1回目の給与明細の登録後に、「給与」-「前年分還付・徴収金額の受入」の処理を実行する必要があります。詳細はこちらにてご確認ください。

-

A.24

提出先の登録がされていない場合にこのエラーが表示されます。詳細は関連FAQにてご確認ください。

-

-

-

A.27

電子申告は提出先・提出方法によって作業手順が異なります。

※2025年12月25日に公開された電子申告対応版プログラム(Rev.6.70)へのアップデート後に作業を行ってください。

3-1.今年度の大きな変更点(法改正について)

-

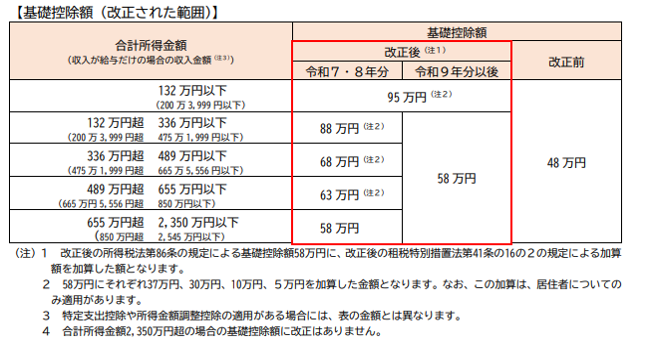

以下のように、合計所得金額に応じて基礎控除額が改正されます。

また、基礎控除額が48万円だった場合、昨年の源泉徴収票では基礎控除額の記載は不要でしたが、本年度の源泉徴収票では金額が記載されることとなります。

参照元:国税庁HP 令和7年度税制改正による 所得税の基礎控除の見直し等について(源泉所得税関係)2/11ページ

URL:https://www.nta.go.jp/publication/pamph/gensen/0025004-025.pdf#page=2 -

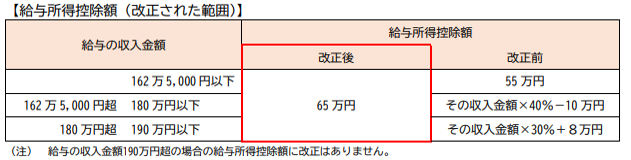

以下のように給与所得控除について、55万円の最低保証額が65万円に引き上げられました。

参照元:国税庁HP 令和7年度税制改正による 所得税の基礎控除の見直し等について(源泉所得税関係)2/11ページ

URL:https://www.nta.go.jp/publication/pamph/gensen/0025004-025.pdf#page=2 -

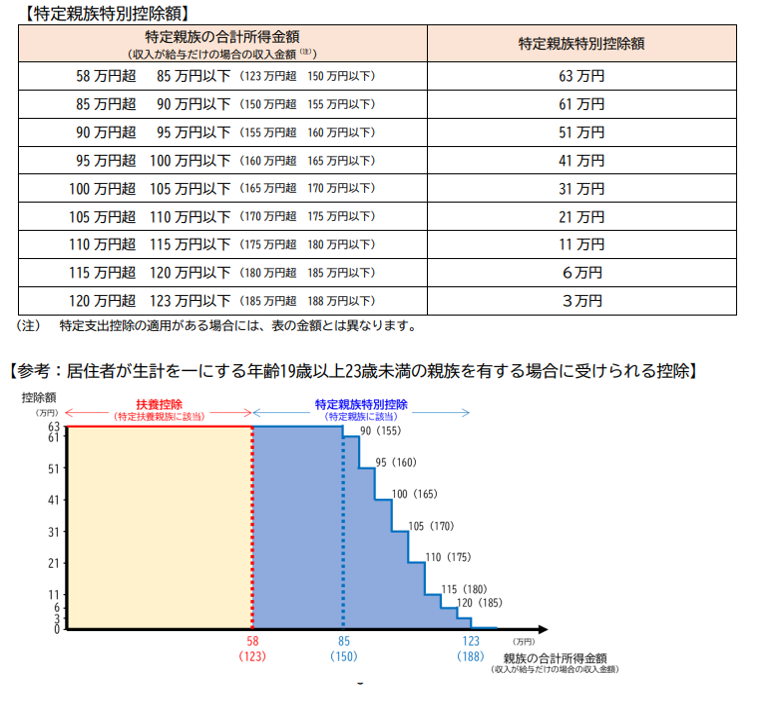

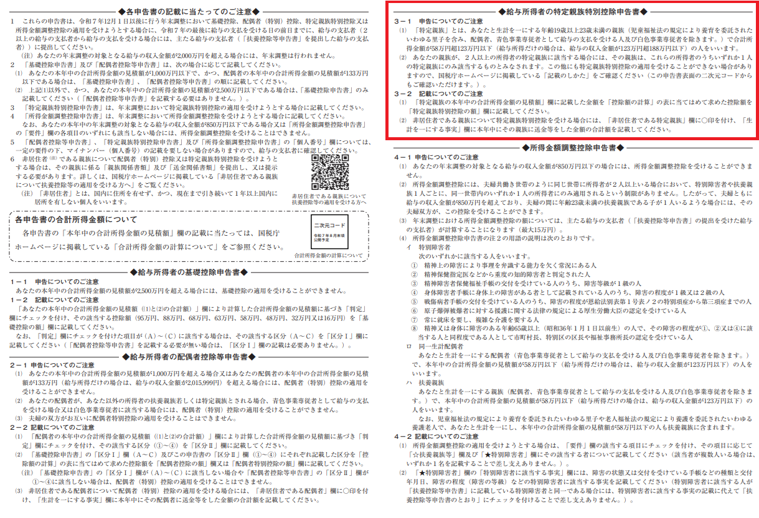

居住者が特定親族を有する場合に、その居住者の総所得金額から、その特定親族1人につき、その特定親族の合計所得に応じて次の金額を控除する特定親族特別控除が創設されました。

※特定親族とは、年齢19歳以上23歳未満の合計所得金額が58万円超123万円以下の人をいいます。

また、収入が給与だけの場合は、その年中の金額が123万円超188万円以下であれば、合計所得金額は58万円超123万円以下となります。

参照元:国税庁HP 令和7年度税制改正による 所得税の基礎控除の見直し等について(源泉所得税関係)3/11ページ

URL:https://www.nta.go.jp/publication/pamph/gensen/0025004-025.pdf#page=3 -

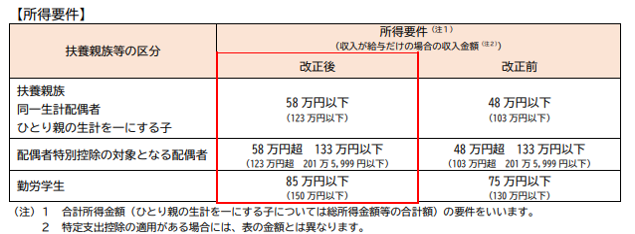

基礎控除の改正に伴い、扶養控除等の対象となる同一生計配偶者と扶養親族等の所得要件が改正されました。

参照元:国税庁HP 令和7年度税制改正による 所得税の基礎控除の見直し等について(源泉所得税関係)4/11ページ

URL:https://www.nta.go.jp/publication/pamph/gensen/0025004-025.pdf#page=2参照元:国税庁HP 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告

URL:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2025bun_06.pdf -

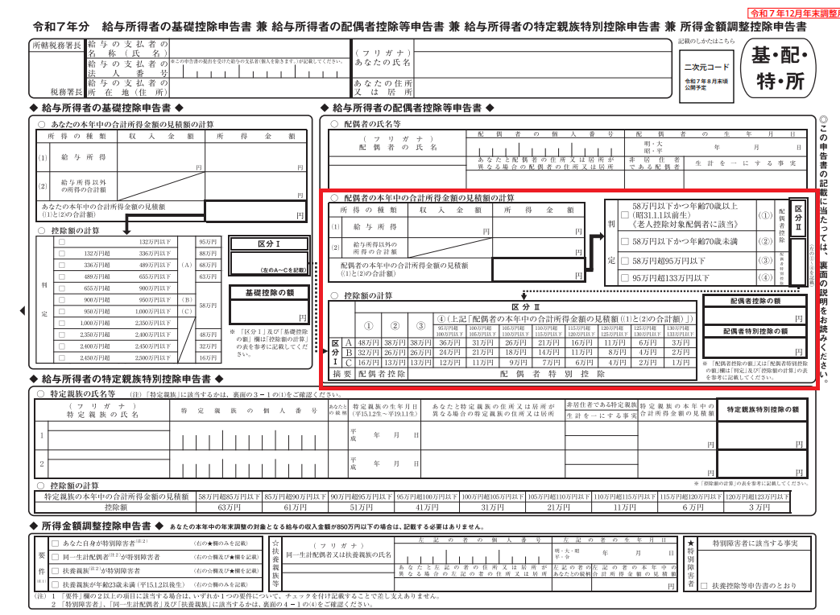

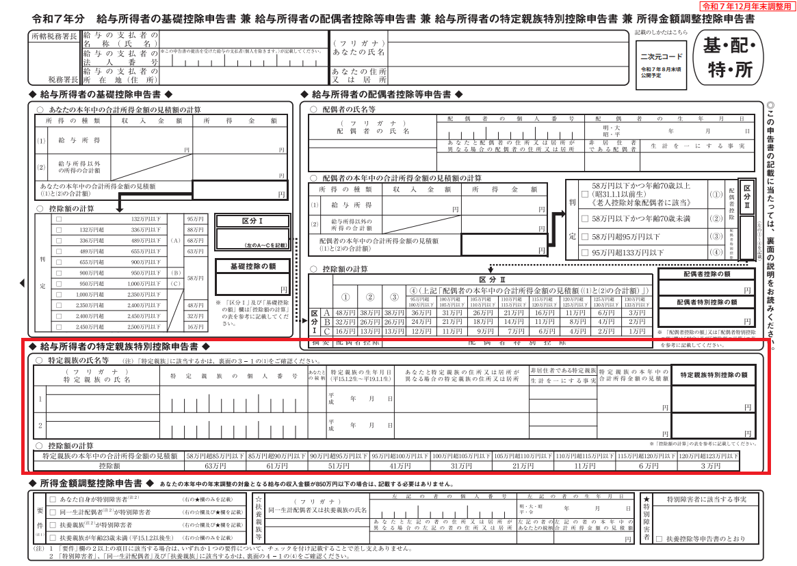

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書に給与所得者の特定親族特別控除申告書の記載欄が追加され、

申告書の名称が、“令和7年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書”となりました

参照元:国税庁HP 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告

URL:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2025bun_06.pdf -

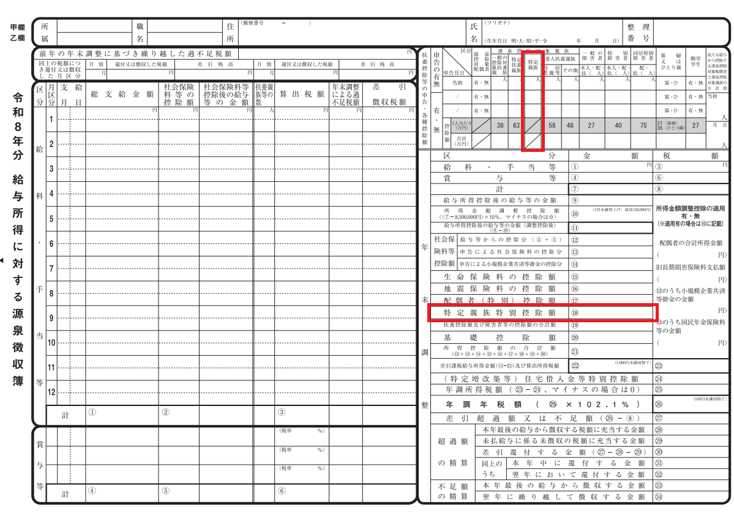

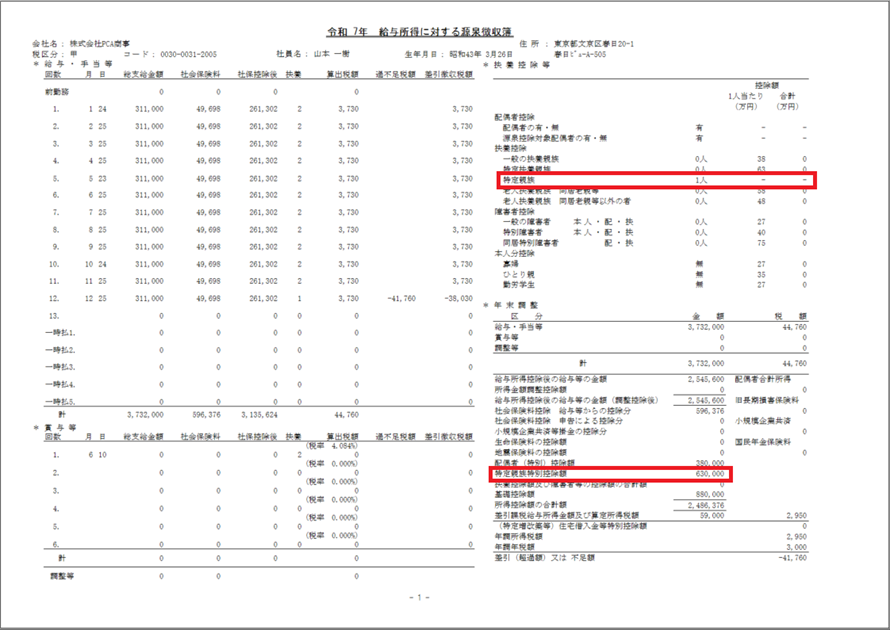

- 令和7年の源泉徴収簿では以下の項目の記載が変更されます。

-

- 変更点①・・・

- “扶養控除等欄”に“特定親族”を追加

- 変更点②・・・

- “年末調整欄”に“特定親族特別控除”を追加

- 変更点③・・・

-

〃“年調減税額”の削除

〃“年調減税額控除後の年調所得税額”の削除

〃“控除外額”の削除

【源泉徴収簿】

参照元:国税庁HP 令和8年分給与所得に対する源泉徴収簿

URL:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2026bun_03.pdf -

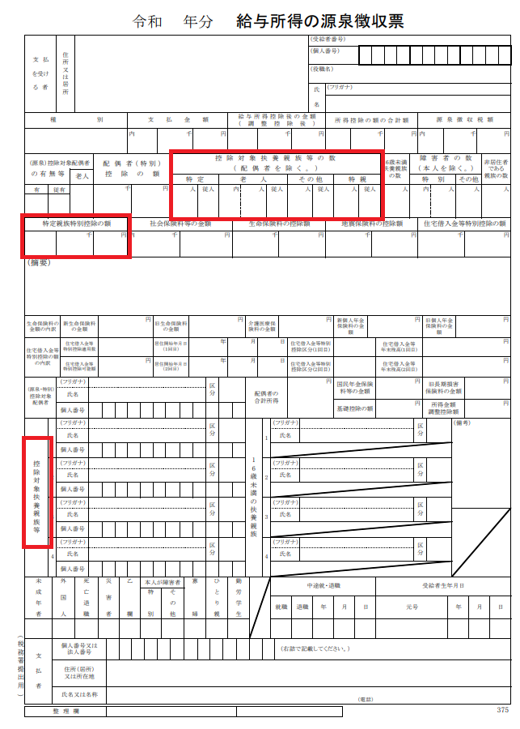

- 令和7年の源泉徴収票(給与支払報告書)では以下の項目の記載が変更されます。

-

- 変更点①・・・

- “控除対象扶養親族の数”の記載を“控除対象扶養親族等の数”に変更し、“特親”を追加

- 変更点②・・・

- “特定親族特別控除の額”を追加

- 変更点③・・・

- “控除対象扶養親族”の記載を“控除対象扶養親族等”に変更

【源泉徴収票】

参照元:国税庁HP 令和7年12月以後の源泉徴収票

URL:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/pdf/r07/01.pdf

3-2.今年度の大きな変更点(『PCA給与シリーズ』での操作)

-

『PCA 給与シリーズ』にて年内の給与・賞与処理を行った後、「年末調整」-「年末調整計算」を実行することで、令和7年度税制改正の内容に基づいて、基礎控除額や給与所得控除額を自動計算します。

ただし、令和7年12月1日以降に課税支給がない社員の年末調整については、改正後の控除等は適用されないこととされているため、該当する社員は改正前の税制に従って自動計算します。令和7年12月1日以降の課税支給の有無については、「年末調整」-「年末調整一覧表」にて確認可能です。

-

特定親族特別控除に対応するため、「年末調整」-「年末調整控除項目入力」の[家族]タブ(または「社員」-「社員登録」-「社員情報の登録」の[所得税・年末調整]-[家族]タブ)にて、扶養区分に[特定親族(源泉控除あり)]と[特定親族(源泉控除なし)]が追加されています。

「給与所得者の特定親族特別控除申告書」に記載されている特定親族の合計所得金額が58万円超100万円以下の場合は[特定親族(源泉控除あり)]、100万円超123万円以下の場合は[特定親族(源泉控除なし)]を設定します。

加えて、[所得の見積額]や[非居住者である親族]も設定しておくことで、「年末調整」-「年末調整計算」の実行時に特定親族特別控除額を自動計算したり、源泉徴収票(給与支払報告書)に特定親族の区分(10~91の数字)を出力したりすることができます。![No.02 扶養区分に[特定親族(源泉控除あり)][特定親族(源泉控除なし)]の追加、キャプション画像](./img/section03-02_02.png)

なお、令和8年以降のデータ領域においては、扶養区分が[特定親族(源泉控除あり)]の親族の数に応じて扶養人数を加算し、毎月の給与等の所得税を計算することが可能です。

-

「年末調整」-「年末調整チェックリスト」から出力できる帳票として、[控除対象親族チェックリスト]が追加されました。

[控除対象親族チェックリスト]を利用することで、特定親族特別控除をはじめとした、親族に関する控除の詳細を確認可能です。![No.03 「年末調整」-「年末調整チェックリスト」に[控除対象親族チェックリスト]の追加、キャプション画像](./img/section03-02_03.png)

-

特定親族特別控除に対応するため、特定親族の人数や控除額の項目が追加となり、レイアウトが変更されております。

新しいレイアウトには、令和7年 年末調整対応版にアップデートを行うことで対応が可能です。

-

特定親族特別控除に対応するため、”控除対象扶養親族”の記載が”控除対象扶養親族等”となり、特定親族の人数や控除額の項目が追加され、レイアウトが変更されております。

新しいレイアウトには、令和7年 年末調整対応版にアップデートを行うことで対応が可能です。

また、年末調整をする社員の源泉徴収票(給与支払報告書)を出力する場合は、いかなる金額でも基礎控除額の記載が必要となったことに伴い、必ず基礎控除額が出力されるようになりました。

4.『PCA Hub 年末調整』と国税庁の年末調整控除申告書作成用ソフトウェアとの連動について

『PCA 給与シリーズ』では、『PCA Hub 年末調整』や国税庁提供の「年末調整控除申告書作成用ソフトウェア(年調ソフト)」で作成した年末調整データの受入に対応しています。『PCA Hub 年末調整』をご利用になる場合は、事前に連動設定が必要です。

※連動設定を行うと年調ソフトのメニューの代わりに、『PCA Hub 年末調整』のメニューが表示されるようになります。

5.年末調整に向けた準備

年末調整の計算を行う前に、以下の内容をご登録ください。

6.年末調整版アップデート方法【2025年】

アップデート動画につきましては、下記の動画をご確認ください。

【注意】

本動画は、『PCA給与DXシステムB』や『給与じまんDX』等の1台のパソコンで運用している場合のアップデート方法になります。

7.アップデート後の操作

アップデート後に行う一般的な操作は以下の通りです。

-

-

- リビジョン6.60から、「年末調整」-「年末調整控除項目入力」ー[家族]タブ(または「社員」-「社員登録」-「社員情報の登録」の家族タブ)にて、扶養区分に[特定親族(源泉控除あり)]と[特定親族(源泉控除なし)]が追加されています。該当社員がいる場合は設定してください。

-

No.02 年内最後の給与(賞与)明細書の入力

-

年末調整計算を行う前に、2025年の領域のバックアップを行ってください。

バックアップの操作につきましてはこちらをご参照ください。

-

-

-

「年末調整計算」とは・・・『PCA給与』では「年末調整計算」の処理を実行することで、社員の各種控除の金額や還付・徴収金額が計算され、給与支払報告書(源泉徴収票)等の書類が出力できます。

【ご注意】

「年末調整計算」を実行すると、計算前の状態に戻すことが困難になる為、年末調整計算を実行する前にはバックアップを取ることをお勧めいたします。また、「給与勤怠支給控除一覧表」「賞与支給控除一覧表」など過不足金が反映される前の帳票が必要な場合は、「年末調整計算」を実行する前に出力してください。

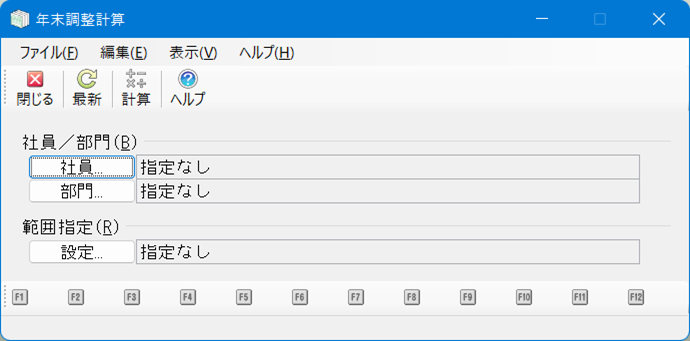

- ①[社員/部門]や[範囲指定]では、年末調整計算を行う社員を指定できます。内容に問題ないことを確認後、[計算]ボタンをクリックします。

-

②計算が実行されると、ソフト内で「年末調整」-「年末調整控除項目入力」の内容等が自動判定されます。配偶者が配偶者(特別)控除の対象になった場合や、[合計表提出]区分等の内容に変更があった場合は結果ログが表示されますので、表示された際には内容をご確認ください。

また、年末調整計算を実行した際の自動判定される項目の一覧はこちらをご確認ください。

【ご注意】

年末調整計算を実行すると、現在の設定に基づき配偶者(特別)控除の金額は計算されますが、「年末調整」-「年末調整控除項目入力」-「家族」タブの[配偶者区分]や[源泉控除対象配偶者]は変更されません。

そのため、年末調整計算を実行する前に「年末調整」ー「年末調整控除項目入力」-「家族」タブにて、配偶者の設定が正しいかご確認ください。

-

-

-

「年末調整」-「年末調整チェックリスト」では、「年末調整控除項目入力」等で入力した内容を一覧で確認することができますので、登録内容に誤りがないかご確認ください。

なお、リビジョン6.60からは、「年末調整」-「年末調整チェックリスト」の条件指示画面にある[帳票の選択]に、[控除対象親族チェックリスト]が追加されています。

[控除対象親族チェックリスト]では、[配偶者(特別)控除額][扶養控除額」[障害者控除額]に加えて、[特定親族特別控除額]についても確認可能です。

社員から特定親族特別控除の申告がある場合は[控除対象者チェックリスト]を出力し、該当する親族の[扶養区分][所得金額][特定親族特別控除額]が正しいかをご確認ください。

-

-

※「年末調整」-「還付・徴収方法の設定」を[別途現金]にしている場合は、「年末調整」-「還付金明細書」にて還付・徴収金額が確認できます。

-

「年末調整」ー「法定調書合計表」の内容に誤りがないか確認します。

計算仕様につきましてはこちらをご確認ください。

-

-

-

給与支払報告書/源泉徴収票の印刷方法については以下の動画にてご確認ください。

【ご注意】

リビジョン6.21より、給与支払報告書(単票)と電子申告用の源泉徴収票は、A4用紙に2名分の印刷が可能になりました。専用用紙に印刷する前に選択されている書式に誤りがないか必ずご確認ください。

-

8.年末調整の金額確認におすすめの帳票について

年末調整の金額確認におすすめの帳票について掲載してありますのでご確認ください。

-

- 以下の手順で年末調整チェックリストにて確認することができます。

-

【手順】

- 1. 「年末調整」-「年末調整チェックリスト」を起動すると条件指示画面が表示されます。条件指示画面が表示されない場合は、[集計条件]ボタンをクリックしてください。

- 2. 帳票の選択にて[控除対象親族チェックリスト]を選択し、[画面出力]をクリックします。

所得金額:配偶者の場合、「配偶者の合計所得額」を表示します。配偶者以外の場合、各家族の「所得の見積額」を表示します。

配偶者(特別)控除額:年末調整計算を実施済みの場合、「配偶者(特別)控除額」を表示します。年末調整計算が未実施場合、「年末調整未計算」と表示します。

扶養控除額:扶養区分に応じた「扶養控除額」を表示します。配偶者、特定親族(源泉控除あり/なし)の場合は - を表示します。

特定親族特別控除額:特定親族(源泉控除あり/なし)の場合で、かつ年末調整計算が未実施の場合は、以下のとおり表示します。

- ・2025年(令和7年)の場合は、「年末調整未計算」と表示します(年末調整計算を実施済みの場合、「特定親族特別控除額」を表示します)。

- ・2026年(令和8年)以降の場合は、「所得の見積額」から計算した「特定親族特別控除額」を表示します。

特定親族(源泉控除あり/なし)以外の場合は - を表示します。

-

- 「累計支給控除一覧表」がおすすめです。以下の操作で確認してください。

-

- 1. 「管理帳票」-「支給控除一覧表」-「累計支給控除一覧表」を起動し、[条件指示]画面を表示します。

- 2. [対象期間]にて[支給回]または[支給日]を選択し、[給与][賞与]の両方にチェックを付けて、当年全範囲の集計を行えるように期間指定します。

- 3. [項目パターン]にて[給与][賞与]の両方のパターンを指定します。

- 4. 複数社員の総合計を集計する場合は、[並び順/合計/画面表示件数]の[設定]をクリックします。[順序指定]画面が起動しますので、[合計]-[総合計]にチェックを付けて[設定]してから、累計支給控除一覧表を出力します。

- 5. [画面出力]を行った場合は、画面上部の[次ページ]をクリックして2ページ目またはそれ以降の偶数ページを表示し、[給賞与総合計]の各項目の金額を確認します。

※出力する項目数が多い場合、画面を下または右にスクロールすることで[給賞与総合計]を表示することができます。

※[給賞与総合計]の[所得税]欄には[税調整]の金額は集計されません。また、[前職分・調整額]の各税額も集計されません。

-

- 「年末調整一覧表」がおすすめです。以下の操作で確認してください。

-

- 1. 「年末調整」-「年末調整一覧表」を起動します

- 2. 必要に応じて[条件指示]画面で[社員/部門][範囲指定]などを設定のうえ、出力します。

- 3. 出力後は[過不足額]欄にて還付・徴収額を確認します。

※[過不足額]欄にマイナスの金額が表示される場合は還付額、そうでない場合は徴収額です。

※「年末調整一覧表」の金額が合わない場合や集計方法を確認する場合は、こちらをご参照ください。

-

- 「法定調書合計表」がおすすめです。以下の操作で確認してください。

-

- 1. 「年末調整」-「法定調書合計表」を起動します。

- 2. [給与、退職所得]タブの[給与所得の源泉徴収票合計表]にて各項目の金額・人数を確認します。

※「法定調書合計表」は、『給与じまんDX(jiman含む)』ではご使用になれません。「年末調整」-「合計表資料」を転記用の資料としてご活用ください。

※「法定調書合計表」につきましては、出力して提出用にお使いいただくことも可能です。提出先の税務署にご確認のうえ、ご利用ください。

※「法定調書合計表」の数字が合わない場合や集計方法を確認する場合は、こちらをご参照ください。

-

- 1. 「年末調整」-「合計表・総括表資料」を起動し、条件指示画面を表示します。

- 2. [帳票の選択]にて[総括表資料]を選択して出力します。

- 3. 出力後は[受給者の総人数]欄や、総括表提出先の役所名ごとの[提出者人数]欄などを確認します。

※「総括表資料」の数字が合わない場合や集計方法を確認する場合は、こちらをご参照ください。

9.電子申告について

電子申告の流れについてよくある質問をまとめてありますのでご確認ください。

-

A.01

- PCA給与では、以下3つの電子申告に対応しています。

-

【対応可能な電子申告の方法】

- 1.PCA給与から直接送信する方法

- 2.e-TaxソフトやPCdeskへの読み取り専用ファイルを出力する方法

- 3.光ディスク等による提出

- PCA給与から直接送信する際の流れをまとめさせていただきました。

-

- 【国税の電子申告の流れ】

-

- 【地方税の電子申告の流れ】

-

-

A.02

- 電子申告を行う方法によって、出力・送信できる帳票が異なります。

-

- 【PCA給与から直接送信する場合】

-

- 国税:給与所得の源泉徴収票等の法定調書合計表、給与所得者の源泉徴収票

-

地方税:給与支払報告書(個人別明細書)

※個人別明細書をもとに総括表が作成されます。

- 【e-TaxソフトやPCdeskへの読み取り専用ファイルを出力する場合】

-

- 国税:給与所得の源泉徴収票等の法定調書合計表、給与所得の源泉徴収票

-

地方税:給与支払報告書(個人別明細)

※地方税のファイル出力では総括表は作成していません。ファイル出力により作成された給与支払報告書(個人別明細書)のCSVデータを、PCdeskに組み込むことで総括表が作成されます。

- 【光ディスク等による提出の場合】

-

- 国税:給与所得の源泉徴収票

- 地方税:給与支払報告書(個人別明細)

10.年末調整処理が終わった後の操作について

年末調整の処理が終わった後に行う年次更新などの操作についてご説明いたします。

-

-

【Ⅰ.年末調整計算前に行う処理】で行ったバックアップの保存先とは別の保存先にバックアップを取られることをお勧めいたします。

バックアップの操作につきましてはこちらをご参照ください。

-

年内最後の処理が終わりましたら、2026年の領域を作成するために「ファイル」-「年次更新」を実行します。年次更新の操作方法はこちらにてご確認ください。

【ご注意(『マイナンバー管理ツール』と連動している場合)】

『マイナンバー管理ツール』をご利用の場合、『PCA給与』と『マイナンバー管理ツール』の社員・扶養家族の情報が一致していない場合、「年次更新」が実行できない場合があります。

「年次更新」を実行する前に、必ず「社員」-「個人番号連動」を実行してください。

-

-

-

No.03 年内最初の明細書を入力

-

「年末調整」-「還付・徴収方法の設定」にて[翌年繰越]を選択して年末調整計算をしている場合、2025年度の領域で計算された還付・徴収金額を給与(賞与)明細に反映させることができます。詳細はこちらご確認ください。

-

11.通勤手当の非課税限度額の改正に関する対応について

-

- 『PCA 給与シリーズ』では、通勤手当の非課税限度額の改正に対応する専用ツールを11/27(木)に公開いたしました。

-

国税庁の掲載内容にもあるとおり、改正前の非課税限度額を超えた通勤手当を支払っていた場合には、今年の年末調整で対応が必要となる場合があります。

詳細な内容や具体的な操作方法等につきましては、こちらのサイトにてご確認ください。- ≪対象ソフト≫

-

- 『PCA hyper 給与シリーズ』

- 『PCA 給与シリーズ バージョンDX(じまん・jimanを含む)』