消費税計算の流れ

受入項目とワークシート

「データ連動」で受入を実行すると、ワークシート(WS)各項目に金額が設定されます。

ワークシートごとに受け入れた金額が自動で各項目に設定されるもの、作業用の項目にまとめて設定されるものなど、対応が異なります。

PCA非営利会計ソフトから受入を行った場合

|

処理 |

作業の有無 |

|---|---|

|

WS:1 WS:2 |

自動で金額が設定されます。内容を確認して必要があれば修正します。 |

|

WS:3 |

自動で金額が設定されます。内容を確認して必要があれば修正します。 (個別対応方式の場合に入力します) |

|

WS:4 |

『PCA医療法人会計シリーズ 旧バージョン』以外のデータを受け入れる際に、「受入内容の指定」ページで“【WS:4】【WS:5】へ金額を受け入れる”にチェックマークを付けることによって作業用の項目に金額が設定されます。手動で各項目に振り分けます。 |

|

WS:5 |

『PCA医療法人会計シリーズ 旧バージョン』以外のデータを受け入れる際に、「受入内容の指定」ページで“【WS:4】【WS:5】へ金額を受け入れる”にチェックマークを付けることによって【WS:5】にも金額が受け入れられます。 |

|

消費税申告書・付表 事業別課税売上高 |

自動で金額が設定されます。内容を確認して必要があれば修正します。 (簡易課税の場合に入力します) |

他会計ソフトから受入を行った場合

|

処理 |

作業の有無 |

|---|---|

|

WS:1 WS:2 |

自動で金額が設定されます。内容を確認して必要があれば修正します。 |

|

WS:3 |

金額の設定はありません。手動で入力します。 (個別対応方式の場合に入力します) |

|

WS:4 |

金額の設定はありません。手動で入力します。 |

|

WS:5 |

金額の設定はありません。手動で入力します。 (個別対応方式で特定収入割合が5%を超える場合に入力します) |

|

消費税申告書・付表 事業別課税売上高 |

金額の設定はありません。手動で入力します。 (簡易課税の場合に入力します) |

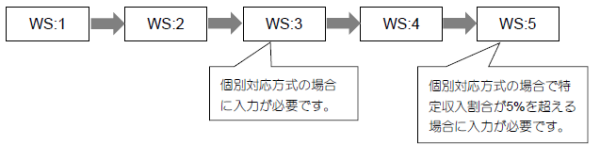

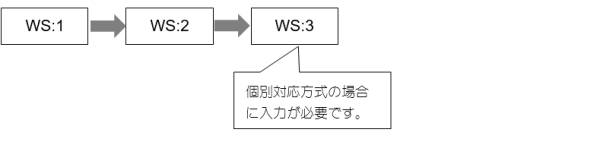

ワークシートの流れ

企業形態や消費税計算方法によって、入力するワークシートが異なります。

「前準備」-「消費税申告書情報の登録」で登録した内容にあわせて作業を行ってください。

非営利法人の場合

①一般課税

②簡易課税

一般企業の場合

①一般課税

②簡易課税

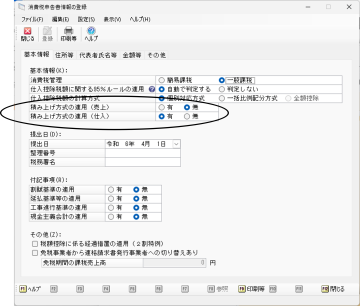

積み上げ方式について

課税標準額に対する消費税額の特例の適用を受ける場合に、売上や仕入に対する消費税額を積み上げで計算を行う方式です。

積み上げ方式を適用する場合は、「前準備」-「消費税申告書情報の登録」-「基本情報」タブの「積み上げ方式の適用(売上)」、または「積み上げ方式の適用(仕入)」で「有」を選択します。

≪「消費税申告書情報の登録」画面≫

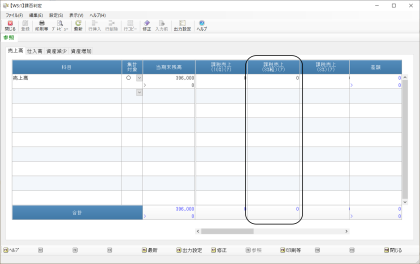

【WS:1】、【WS:2】、「消費税申告書・付表」-「事業別課税売上高」で金額を入力する際は、「積)課税売上」、または「積)課税仕入」の上段に税抜き金額を、下段に消費税額を入力してください。

≪「【WS:1】課否判定」画面≫

特例計算について

特例計算を適用する場合は次の手順で「消費税申告書」を作成してください。

1. 「PCA非営利会計ソフト」「他会計ソフト」からデータの受入

「データ連動」-「PCA非営利会計データの受入」「他会計ソフトデータの受入」で、データを受け入れます。

-

※ データの受入をしない場合は、【WS:1】~【WS:5】を入力します。

2. 特例計算の情報を入力

「前準備」-「特例計算(売上/仕入)情報の登録」で、必要な情報を入力します。

3. 申告書等を作成

消費税申告書、付表など提出書類の出力、電子申告も可能です。

適格請求書発行事業者以外の者からの課税仕入れに充てられた特定収入がある場合の仕入控除税額の調整規定について

特定収入に係る課税仕入れ等の税額の計算は、課税期間中に受領した特定収入の金額により行います。そのため、インボイス制度開始後において適格請求書発行事業者以外の者からの課税仕入れ(以下「控除対象外仕入れ」といいます。)を、課税仕入れ等に係る特定収入により支出したとしても、計算上は仕入控除税額の制限の対象となります。ただし、以下の条件を満たした場合には、控除対象外仕入れに係る仕入控除税額の制限額に相当する額を、課税仕入れ等の税額の合計額に加算できます(納税額を減らすことができます)。

条件1:控除対象外仕入れに充てられた特定収入について、国等に報告する文書などにより使途を明らかにしている

条件2:[取戻し対象特定収入の判定]が5%を超えるものが存在する

課税仕入れ等に係る特定収入により支出された課税仕入れに係る支払対価の額の合計額のうち、課税仕入れ等に係る特定収入により支出された控除対象外仕入れに係る支払対価の額の合計額の占める割合が5%を超える場合のその特定収入とされます。

PCA消費税では「取戻し対象特定収入(一般課税用)」処理で入力することにより、条件2の取戻し対象特定収入の判定を行い、自動で納税額を調整することができます。

調整規定の詳しい内容については税理士等の専門家にご相談いただくか、国税庁のパンフレット『適格請求書発行事業者以外からの仕入れに充てられた特定収入がある場合の仕入控除額の調整規定』をご参照ください。

上記の調整を行う場合は次の手順で「消費税申告書」を作成してください。

1. 税別に区分した当期末残高と特定収入の金額を入力

-

PCA社会福祉法人会計/公益法人会計からデータを受け入れる場合

「データ連動」-「PCA非営利会計データの受入」で、データを受け入れます。 -

それ以外のPCA会計ソフトのデータを受け入れる場合

「データ連動」-「他会計ソフトデータの受入」で、データを受け入れます。 -

会計ソフトからデータの受入をせず、手入力する場合

【WS:1】~【WS:5】を入力します。

2. 適格請求書発行事業者以外の者からの課税仕入れの情報を入力

「消費税計算」-「取戻し対象特定収入 (一般課税用)」-「取戻し対象の判定」で、必要な情報を入力します。

個別対応方式の場合は「消費税計算」-「取戻し対象特定収入(一般課税用)」-「控除対象外仕入れに係る調整対象額」で、控除対象外仕入れを3つの区分に振り分けます。

3. 計算表を作成

「管理帳票」-「計算表」を出力します。

消費税申告書に「特定収入に係る課税仕入れ等の税額の計算表」を添付して提出していない場合、出力する必要はありません。

4. 申告書等を作成

消費税申告書、付表など提出書類の出力、電子申告も可能です。